原标题:东海基金资产配置周报 | 第53期来源:东海基金

一周市场

数据来源:Wind,东海基金整理

数据截止时间:2021年11月12日

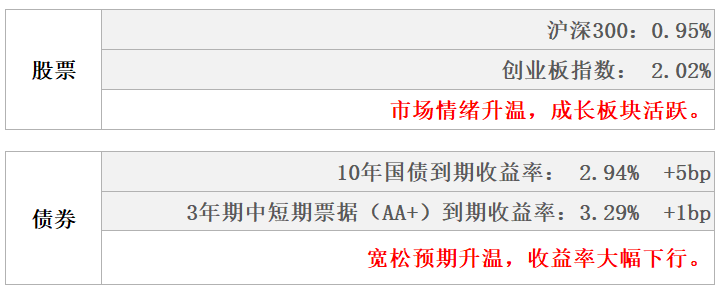

股市

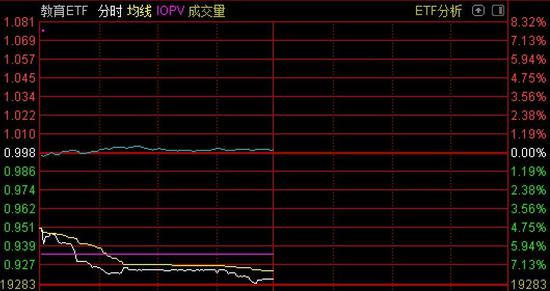

上周沪指上涨1.36%,市场情绪高涨,各指数全线上涨。近期风格切换频繁,本周价值风格跑赢成长风格,国证价值指数上涨1.32%,国证成长指数上涨0.79%。从行业来看,上周房地产、国防军工、建筑材料、通信、有色金属领涨,食品饮料、采掘下跌。

债市

上周央行逆回购5000亿,实现净投放资金2800亿元,资金面总体仍维持宽松。主要期限国债收益率呈现小幅上行趋势。信用债发行规模略有下降,净融资增加,收益率窄幅波动。

权益市场

市场策略

通胀顶部,宽信用仍需等待。

1)实质性款信用仍需等待。10月信贷、社融好于季节性,最大的变化是地产纠偏带动按揭、地方专项债多发带动政府融资,而企业中长期贷款延续疲软、票据延续冲量、社融-M2缺口延续收窄等特征,继续反映了消费走弱、经济疲软等拖累实体融资需求。我们仍然强调政策制定层对于经济增速下行容忍度提升,等待实质性信用宽松。

2)市场一致预期10月为PPI同比增速顶。PPI的主要影响因素为原油,从PPI变动的环比特征和基数影响两个方面考虑,市场预期10月为本轮PPI同比读数顶逻辑合理,不确定性源于气候影响下能源价格是否进一步走高;至于PPI-CPI裂口以何种形式收窄,则影响到市场预期中的利润传导是否顺畅,如果裂口收窄主因源于PPI下行,那么利润向下游传导将低于预期。

谨慎乐观布局跨年。

11月以来的10个交易日,市场热点虽然频繁切换,但是以月度角度衡量,仍然体现出一定特征:

①两个方向抢眼,分别是军工TMT以及地产链,体现出前期滞涨产品的估值修复或切换;

②两个方向的调整,分别是业绩不及预期(中免)以及双控主要方向(前期涨幅大+长期需求预期下滑)。

此外,虽然新能源整体11月来表现平平,然而从年初以来累计涨幅看,仍属于高涨幅板块中较为坚挺的品种。

卫星布局仍然适用。

从中观行业相对景气度角度,新能导+军工标配是较为谨慎的选择。

我们在月报中曾指出,在流动性边际宽松的预期下,两个方向的跨年行情值得适度参与,分别是低估值(金融)方向和传统高成长(TMT)。

站在当下时点,我们认为这一观点仍然适用。

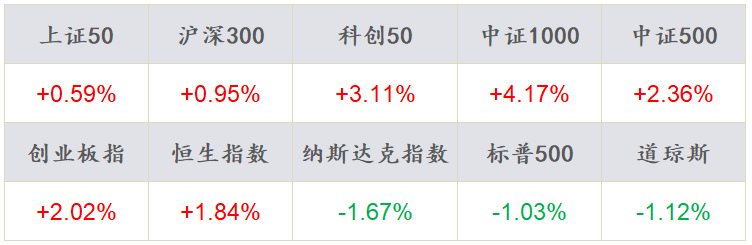

指数表现

数据来源:Wind,东海基金整理

数据截止时间:2021年11月12日

资金流向

数据来源:Wind,东海基金整理

数据截止时间:2021年11月5日

市场动向

上周五个交易日A股指数上涨1.36%,市场情绪高涨,成交量连续16日突破活跃万亿。各指数全线上涨,上证50上涨0.59%,沪深300上涨0.95%,创业板指上涨2.02%,科创50上涨3.11%,上周两市融资融券余额小幅回升,达到18412.40亿元,较前一周收盘日余额增长0.6%。

上周交易热度依旧火热交,各行业交易热度方面,电气设备、军工、电子高景气度行业依旧火热,传媒、计算机、农林牧渔等板块换手率也有明显回升。

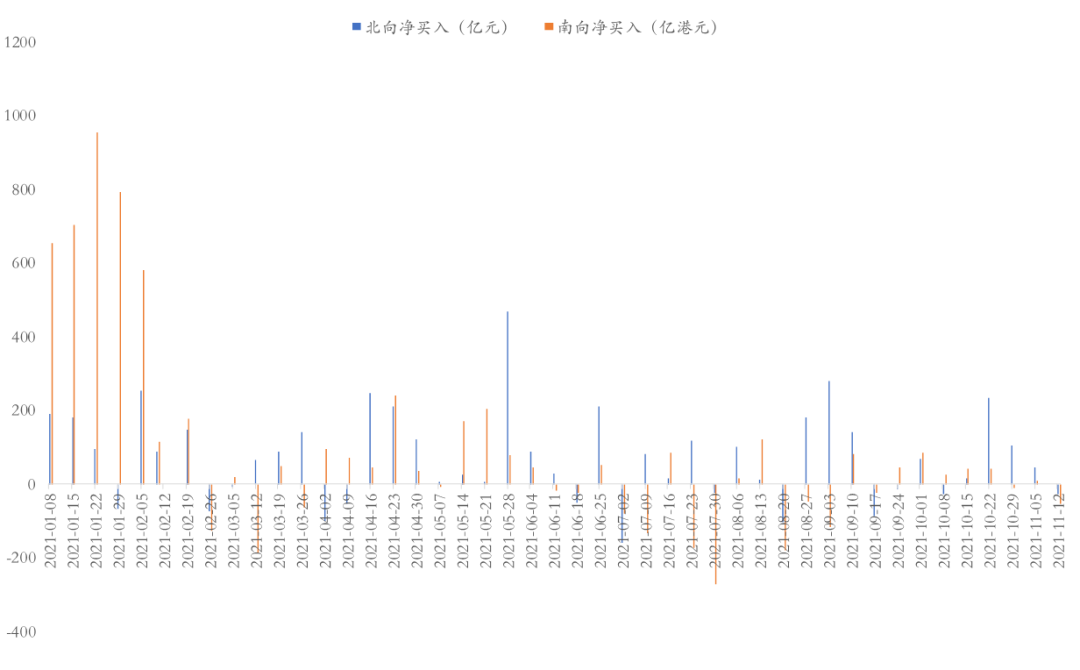

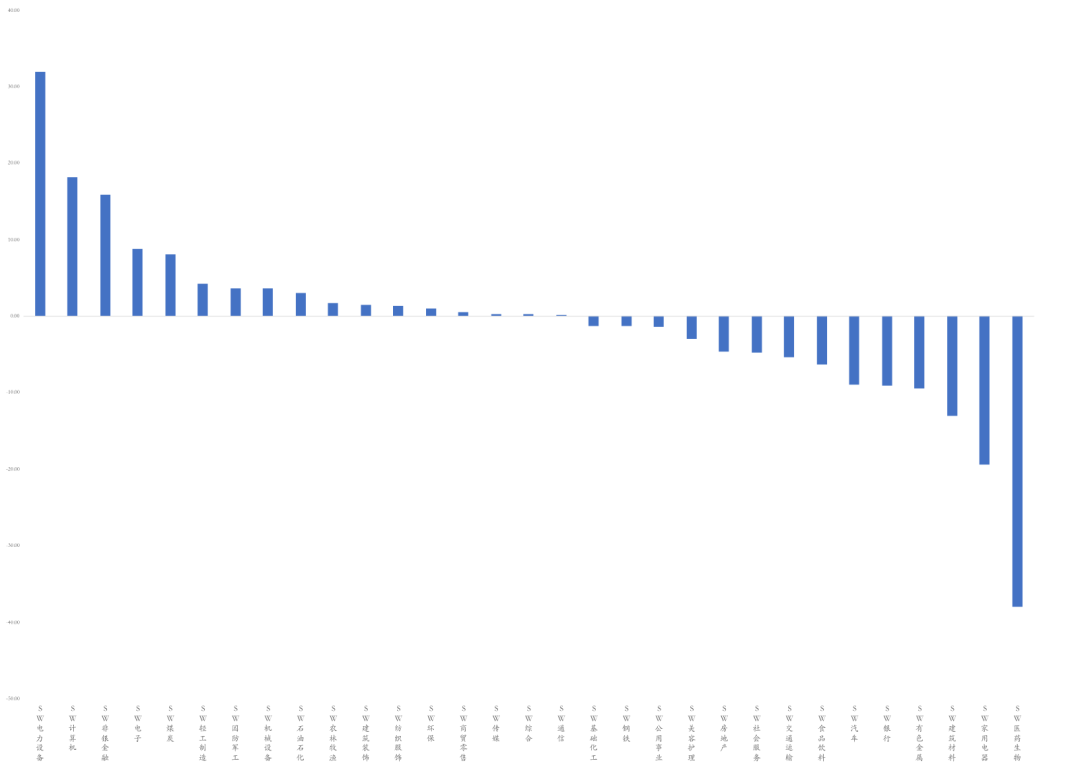

资金流向来看,上周北向资金净流出26.91亿元,上周南向资金净流出53.68亿港元;行业资金方面,北向资金流入前五行业分别为电气设备、计算机、非银金融、电子、煤炭,流出前五行业分别为医药生物、家用电器、建筑材料、有色金属、银行。

债券市场

资金面

上周央行逆回购5000亿,实现净投放资金2800亿元,资金面总体仍维持宽松。

周五SHIBOR隔夜利率收于1.86%,较前一周末下行3BP,SHIBOR 7天期收于2.12%,较前一周末下行1BP;DR001加权均价收于1.85%,较前一周末下行5BP,DR007收于2.09%,较前一周末下行3BP。

现券走势

上周主要期限国债收益率呈现小幅上行趋势。除1年国债收益率较前一周末小幅下行1BP外,其余各主要期限收益率均略有上行。

数据来源:Wind,东海基金整理

数据截止时间:2021年11月12日

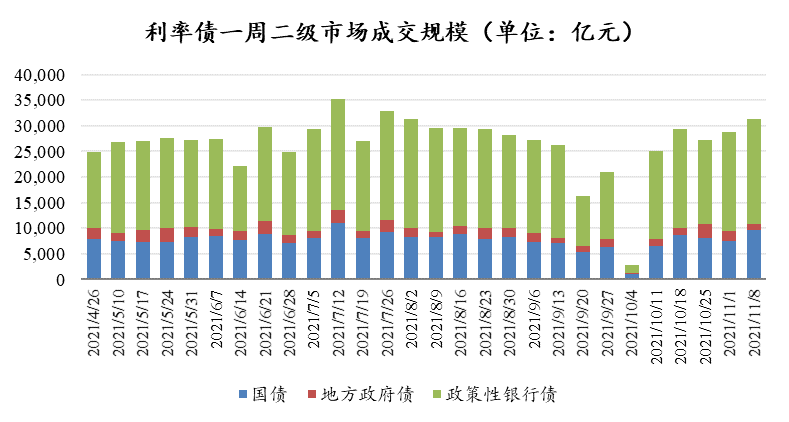

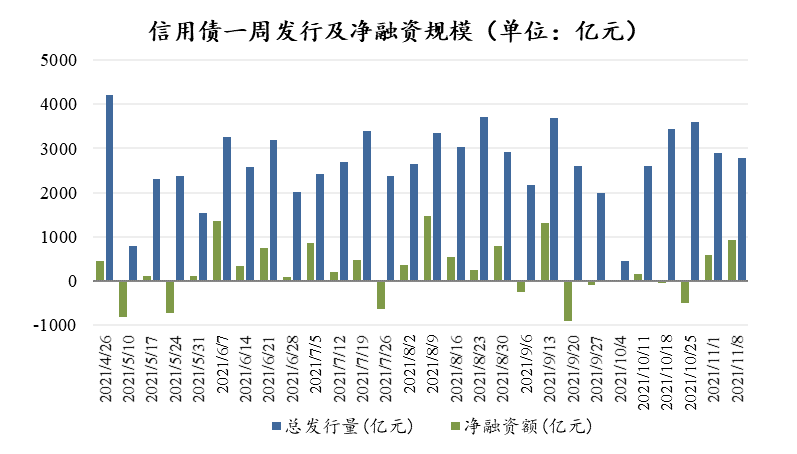

信用债发行规模较上周略有下降,不过由于到期相对较少,净融资增加,二级成交规模略有下降,其中中期票据系主要减少来源。

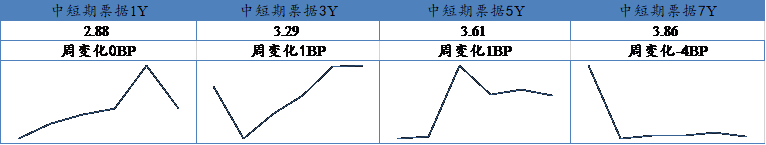

上周信用债收益率窄幅波动,以AA+中短期票据为例,信用利差变化不大。

数据来源:Wind,东海基金整理

数据截止时间:2021年11月12日

一周要闻

10月金融数据

10月份M1同比为2.8%,环比回落0.9%。10月份M2同比为8.7%,环比回升0.4%。10月社融增量1.59万亿元,符合市场预期1.58万亿元,存量同比10%,增速与上月持平,信用仍在筑底。

10月企业贷款较去年同比多增766亿元。中长期贷款同比少增1923亿元,票据融资同比多增2284亿元,与9月相同,“以票充贷”掩盖了企业信贷需求的同比萎缩。

往后看制造业、商贸服务、批发零售以及房地产业等主要信用创造行业或面临融资需求走弱的问题,企业新增中长期贷款短期内或难以反弹。

10月PPI或已见顶,CPI创一年新高

2021年10月CPI同比+1.5%,环比+0.7%,核心CPI同比+1.3%,环比+0.1%;PPI同比+13.5%,环比+2.5%,PPIRM同比+17.1%,环比+2.6%。10月CPI同比创一年新高,环比与近五年历史同期相比呈现背离,主要原因在于降雨天气及疫情延续影响蔬菜价格环比超季节性上行。

10月PPI和PPIRM同比均创有历史记录以来新高。能耗双控的延续是推动PPI同比继续上行的主因,处在产业链下游的制造业企业成本压力依然较大,我们预计国内煤炭等主要工业品价格继续大幅上行的动能不足,PPI环比水平预计见顶,11月同比有望开始回落。

宏观日历

11月15日(周一)

中国10月国内信贷,前值2,619,074亿元

中国10月固定资产投资(累计同比),前值7.3%

中国10月工业增加值(当月同比),前值3.1%