沪指创下年内新高!即刻开户,把握年底火热行情!立即领取开户福利!

来源:中海基金

在约会之前,让小海带你重新认识一下000597,加深下印象~

1

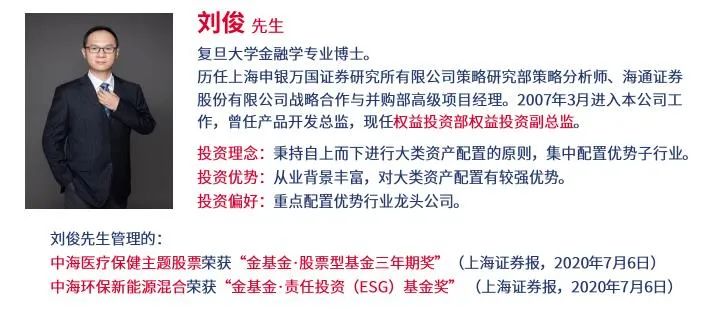

隆重介绍下掌门人

权益投资副总监刘俊博士亲自挂帅

2

给力的产品投策!

优质固收底仓+权益增强进攻

在稳定运行中寻觅市场机遇

“固收+”理念并不意味着简单的债股混合。中海积极收益混合将寻找市场上性价比较高的资产,并且构建资产组合,面对市场流动的热点,稳定积累产品的超额收益。

产品目前主要关注方向:

底仓:优质固收做底仓

超额收益部分:股票资产主要为医药、金融、新能源等的龙头股

3

大家最关心的业绩~

连续五年正收益,实力硬核

中海积极收益混合自2014年5月26日成立以来净值增长率长期跑赢业绩比较基准;自2015年起连续五年基金净值增长率实现正收益;并且中海积极收益混合成立以来累计净值保持在1元以上。

备注:连续五年正收益指2015年-2019年每年公历1月1日-12月31日;数据来源:基金定期报告,截至2020年9月30日。

4

000597重点关注的行业原来是......

消费、制造、科技、医疗、光伏等

中海积极收益混合重点关注消费、制造、科技、医疗健康、新能源汽车、光伏等产业。

消费产业:短期估值需要消化,长期受益于人口红利。预计细分赛道、受益于消费升级的消费股会有较好的表现。

制造产业:中国有望借新兴产业“弯道超车”。这次疫情大大的普及了高科技在日常办公和沟通中的运用,使得远程办公逐渐的为大家所接受,这将加快5G和云计算的普及;在中美两国竞争中,中国必须加强在关键领域下的自主可控、国产替代和网络安全的投入,这样才能避免被人掐住脖子;随着疫情过去,全球经济复苏,消费电子预计将受益于全球消费的恢复。

新能源汽车:经过了市场近几年的热捧,新能源汽车的长期增长潜力较强,但是短期由于市场预期太高,还是需要注意新能源汽车的普及速度是否能够达到市场预期。重点关注配套设备供给和长期增长潜力。

光伏:平价上网继续推进,考虑到拜登上台将推出一篮子的清洁能源计划,或将有助于光伏继续普及。在光伏主辅材(硅料/光伏玻璃/胶膜)环节中,可关注格局好赛道优,龙头成长确定性强的标的;在中游制造(硅片/电池片/组件)环节中,一体化布局正当时,有望从竞争中胜出;逆变器方面,全球替代加速,盈利能力提升。

5

关于000597还有这些你要知道哦~

斩获权威奖项,五星评级加持

斩获权威奖项

五星评级加持

免责声明:本材料所载内容和意见仅作为我公司的客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考,其中的观点、分析及预测不构成对阅读者的投资建议。我公司不保证有关观点或分析判断不发生变化或更新,本材料中的投资操作思路不构成对我公司旗下基金实际投资行为的约束。我公司不对因使用本材料内容所引发的直接或间接损失而负任何责任。

附录:

刘俊,复旦大学金融学专业博士。历任上海申银万国证券研究所有限公司策略研究部策略分析师、海通证券股份有限公司战略合作与并购部高级项目经理。2007年3月进入本公司工作,曾任产品开发总监,现任权益投资部权益投资副总监。2010年3月至2015年8月任中海稳健收益债券型证券投资基金基金经理,2015年4月至2017年6月任中海安鑫宝1号保本混合型证券投资基金基金经理,2012年6月至2019年4月任中海优势精选灵活配置混合型证券投资基金基金经理,2013年7月至今任中海信息产业精选混合型证券投资基金基金经理,2014年5月至今任中海积极收益灵活配置混合型证券投资基金基金经理,2015年12月至今任中海顺鑫灵活配置混合型证券投资基金基金经理,2017年4月至今任中海添顺定期开放混合型证券投资基金基金经理,2018年1月至今任中海添瑞定期开放混合型证券投资基金基金经理,2018年6月至今任中海环保新能源主题灵活配置混合型证券投资基金基金经理,2020年5月至今任中海医疗保健主题股票型证券投资基金基金经理。

中海稳健收益债券型证券投资基金:

本基金成立于2008年4月10日,刘俊于2010年3月至2015年8月任职管理本基金。业绩比较基准:中国债券总指数涨跌幅×100%。成立以来至2008年12月31日净值增长率11.79%,同期业绩比较基准收益率11.28%;2009年净值增长率6.56%,同期业绩比较基准收益率-1.24%;2010年净值增长率8.54%,同期业绩比较基准收益率1.92%;2011年净值增长率-3.23%,同期业绩比较基准收益率5.72%;2012年净值增长率5.82%,同期业绩比较基准收益率2.51%;2013年净值增长率2.38%,同期业绩比较基准收益率-2.10%;2014年净值增长率16.48%,同期业绩比较基准收益率11.23%;2015年净值增长率10.93%,同期业绩比较基准收益率8.03%;2016年净值增长率-1.75%,同期业绩比较基准收益率1.30%;2017年净值增长率-0.79%,同期业绩比较基准收益率-1.18%;2018年净值增长率4.49%,同期业绩比较基准收益率9.63%;2019年净值增长率7.25%,同期业绩比较基准收益率4.36%;2020年上半年净值增长率0.80%,同期业绩比较基准收益率2.66%;2020年三季度净值增长率3.18%,同期业绩比较基准收益率-1.19%。数据来源:基金定期报告。

中海安鑫宝1号保本混合型证券投资基金:

本基金成立于2015年4月3日,刘俊于2015年4月至2017年6月任职管理本基金,业绩比较基准:2年期银行定期存款利率(税后)+2%。成立以来至2015年12月31日净值增长率1.90%,同期业绩比较基准收益率3.39%;2016年净值增长率-0.10%,同期业绩比较基准收益率3.98%;2017年净值增长率0.79%,同期业绩比较基准收益率0.94%;数据来源:基金定期报告。

中海优势精选灵活配置混合型证券投资基金:

本基金成立于2012年6月20日,原为中海保本混合,刘俊于2012年6月至2019年4月任职管理本基金,业绩比较基准:3年期银行定期存款利率(税后)。成立以来至2012年12月31净值增长率2.20%,同期业绩比较基准收益率2.28%;2013年净值增长率3.43%,同期业绩比较基准收益率4.16%;2014年净值增长率12.25%,同期业绩比较基准收益率3.97%;2015年1月1日至2015年6月30日净值增长率25.49%,同期业绩比较基准收益率3.13%;中海保本混合于2015年7月1日正式转型为中海优势精选混合,转型后业绩比较基准收益率:沪深300指数×55%+中国债券总指数×45%。2015年7月1日至2015年12月31日净值增长率-3.36%,同期业绩比较基准收益率-6.32%;2016年净值增长率-12.88%,同期业绩比较基准收益率-5.26%;2017年净值增长率-5.86%,同期业绩比较基准收益率10.99%;2018年净值增长率-13.27%,同期业绩比较基准收益率-10.72%;2019年净值增长率21.02%,同期业绩比较基准收益率21.36%;2020年上半年净值增长率0.00%,同期业绩比较基准收益率2.49%;2020年三季度净值增长率11.95%,同期业绩比较基准收益率5.15%。数据来源:基金定期报告。

中海信息产业精选混合型证券投资基金:

本基金成立于2013年7月31日,原为中海安鑫保本混合,业绩比较基准:2年期银行定期存款利率(税后)。成立以来至2013年12月31日净值增长率-0.30%,同期业绩比较基准收益率1.58%;2014年净值增长率11.43%,同期业绩比较基准收益率3.65%;2015年净值增长率25.81%,同期业绩比较基准收益率2.75%;2016年净值增长率-0.40%,同期业绩比较基准收益率2.13%。中海安鑫保本混合于2017年9月16日正式转型为中海策略混合,业绩比较基准收益率:沪深300指数收益率*30%+中证全债指数收益率*70%。2017年1月1日至2017年9月15日净值增长率2.09%,同期业绩比较基准收益率1.50%;2017年9月16日至2017年12月31日净值增长率1.14%,同期业绩比较基准收益率1.20%;2018年净值增长率-12.30%,同期业绩比较基准收益率-2.31%。中海策略混合于2019年5月15日正式转型为中海信息产业混合,业绩比较基准收益率:中证TMT产业主题指数收益率x80%+中证全债指数收益率x20%。2019年1月1日至2019年5月14日净值增长率15.48%,同期业绩比较基准收益率7.15%;2019年5月15日至2019年12月31日净值增长率29.62%,同期业绩比较基准收益率18.82%;2020年上半年净值增长率35.37%,同期业绩比较基准收益率15.19%。2020年三季度净值增长率-7.43%,同期业绩比较基准收益率-1.04%。数据来源:基金定期报告。2017年1月1日至2017年9月15日、2019年1月1日至2019年5月14日、2019年5月15日至2019年12月31日净值增长率和同期业绩比较基准收益率数据已经托管行复核。数据来源:基金定期报告。

中海积极收益灵活配置混合型证券投资基金:

本基金成立于2014年5月26日,业绩比较基准:一年期银行定期存款利率(税后)+2%。成立以来至2014年12月31日净值增长率4.80%,同期业绩比较基准收益率2.99%;2015年净值增长率5.73%,同期业绩比较基准收益率4.00%;2016年净值增长率4.33%,同期业绩比较基准收益率3.28%;2017年净值增长率11.33%,同期业绩比较基准收益率3.16%;2018年净值增长率3.17%,同期业绩比较基准收益率3.07%;2019年净值增长率14.62%,同期业绩比较基准收益率2.98%;2020年上半年净值增长率6.32%,同期业绩比较基准收益率1.44%;2020年三季度净值增长率1.47%,同期业绩比较基准收益率0.72%。数据来源:基金定期报告。

中海顺鑫灵活配置混合型证券投资基金:

本基金成立于2015年12月30日,原为中海顺鑫保本混合,业绩比较基准:2年期银行定期存款基准利率(税后)+2%。成立以来至2016年12月31日净值增长率0.00%,同期业绩比较基准收益率4.11%;2017年净值增长率3.30%,同期业绩比较基准收益率3.94%;2018年1月1日至2018年1月11日净值增长率0.00%,同期业绩比较基准收益率0.11%;中海顺鑫保本混合于2018年1月12日正式转型为中海顺鑫混合,转型后业绩比较基准收益率:沪深300指数收益率×50%+中证全债指数收益率×50%。2018年1月12日至2018年12月31日净值增长率-21.55%,同期业绩比较基准收益率-11.26%;2019年净值增长率52.68%,同期业绩比较基准收益率20.09%;2020年上半年净值增长率51.14%,同期业绩比较基准收益率2.46%;2020年三季度净值增长率0.46%,同期业绩比较基准收益率4.78%。

数据来源:基金定期报告。2018年1月1日至2018年1月11日净值增长率和同期业绩比较基准收益率数据已经托管行复核。数据来源:基金定期报告。

中海添顺定期开放混合型证券投资基金:

本基金成立于2017年04月27日,业绩比较基准:中证全债指数收益率×70%+沪深300指数收益率×30%。成立以来至2017年12月31日净值增长率3.88%,同期业绩比较基准收益率5.22%;2018年净值增长率3.27%,同期业绩比较基准收益率-2.31%;2019年净值增长率1.42%,同期业绩比较基准收益率13.93%;2020年上半年净值增长率0.05%,同期业绩比较基准收益率2.57%;2020年三季度净值增长率-0.31%,同期业绩比较基准收益率2.58%。数据来源:基金定期报告。

中海添瑞定期开放混合型证券投资基金:

本基金成立于2018年1月19日,业绩比较基准:中证全债指数收益率×70%+沪深300指数收益率×30%。成立以来至2018年12月31日净值增长率3.56%,同期业绩比较基准收益率-4.01%;2019年净值增长率3.45%,同期业绩比较基准收益率13.93%;2020年上半年净值增长率0.15%,同期业绩比较基准收益率2.57%;2020年三季度净值增长率-0.19%,同期业绩比较基准收益率2.58%。数据来源:基金定期报告。

中海环保新能源主题灵活配置混合型证券投资基金:

本基金成立于2010年12月9日,刘俊从2018年6月至今任职管理本基金。业绩比较基准:沪深300指数涨跌幅×60%+中国债券总指数涨跌幅×40%。成立以来至2010年12月31日净值增长率-1.00%,同期业绩比较基准收益率-0.69%;2011年净值增长率-23.03%,同期业绩比较基准收益率-13.53%;2012年净值增长率7.48%,同期业绩比较基准收益率6.02%;2013年净值增长率-0.49%,同期业绩比较基准收益率-4.94%;2014年净值增长率29.82%,同期业绩比较基准收益率34.56%;2015年净值增长率9.45%,同期业绩比较基准收益率8.54%;2016年净值增长率-27.81%,同期业绩比较基准收益率-5.90%;2017年净值增长率18.78%,同期业绩比较基准收益率12.15%;2018年净值增长率-21.35%,同期业绩比较基准收益率-12.43%;2019年净值增长率29.83%,同期业绩比较基准收益率22.96%;2020年上半年净值增长率26.82%,同期业绩比较基准收益率2.42%;2020年三季度净值增长率18.82%,同期业绩比较基准收益率5.71%。数据来源:基金定期报告。2010年12月9日至2010年12月31日净值增长率和同期业绩比较基准收益率数据已经托管行复核。

中海医疗保健主题股票型证券投资基金:

本基金成立于2012年3月7日,刘俊从2020年5月至今任职管理本基金,管理期间不满六个月。数据来源:基金定期报告。