最近,大家有没有注意这样一条新闻:“公募量化对冲基金重出江湖!”

停滞3年之后,公募量化对冲基金再度开闸,景顺长城等7家基金公司的产品获批。有基民可能会问:量化我听过,量化对冲是个啥?

今天,小景就和大家聊聊什么是量化对冲。

“量化对冲”:量化+对冲

“量化对冲”是“量化”和“对冲”两个概念的结合。

所谓“量化”,指借助统计方法、数学模型来指导投资,其本质是定性投资的数量化实践。所谓“对冲”,指通过管理并降低组合系统风险以应对金融市场变化,获取相对稳定的收益。

举个栗子,基民A为了管理身材,会根据各种食物的热量数据来安排饮食,比如1/4 碗饭=80千卡;1个煮鸡蛋=80千卡;1个小面包=180千卡……这就类似于“量化”管理。有一天,基民A不小心吃多了一点,怎么办呢?于是选择跑步1小时消耗掉摄入的多余热量,这就类似于“对冲”。

量化对冲的目标:实现绝对收益

又是量化,又是对冲,在投资中有什么优势呢?其实,量化对冲的目的,就是实现绝对收益。

资本资产定价理论(CAPM)告诉我们,投资组合的期望收益=α+β

其中,β收益可以简单理解为市场平均收益水平(例如股票指数的收益水平),而α收益是投资组合超越市场指数的收益。通俗一点,你可以把普通人百米跑的平均速度理解为β收益;而博尔特的世界纪录超过普通人速度的部分就是α收益。

如果只投资股票,虽然优秀的投资者可以通过选股、择时跑赢指数,但无法避免市场趋势性下跌带来的系统风险,例如市场跌10%,优秀投资者手中的股票只跌4%,但也只是少亏一些,亏损还是存在的。而通过对冲手段,可以剥离或降低投资组合的系统风险(即规避市场的10%跌幅),获取纯粹的超越市场指数表现的α收益(即正6%),使得投资组合表现与市场上涨或下跌关系不大。

所以,量化对冲基金往往追求绝对收益而非相对收益。

量化对冲的三个优势

量化对冲基金有哪些特点呢?

1. 投资范围广、投资策略灵活

普通公募产品由于投资范围受限,参与衍生品投资的比例较低。而量化对冲基金投资范围广,覆盖股票、债券、期货等,投资策略灵活。

2. 在弱市中表现较为稳健

为什么需要对冲?其实是出于解决投资者“怕跌”的心态问题。在震荡市和下跌市中,我们需要通过“对冲”的手段来降低持有权益类资产的波动,提升投资体验,毕竟投资中的“过山车”,谁也不想坐。

数据显示,量化对冲基金在弱市中表现稳健,回撤较低,超额收益明显。如下图所示,与沪深300指数相比,量化对冲公募基金在下跌市、震荡市的收益均能严格控制回撤风险。

数据来源:Wind,计算区间为2014年10月1日-2019年9月30日。

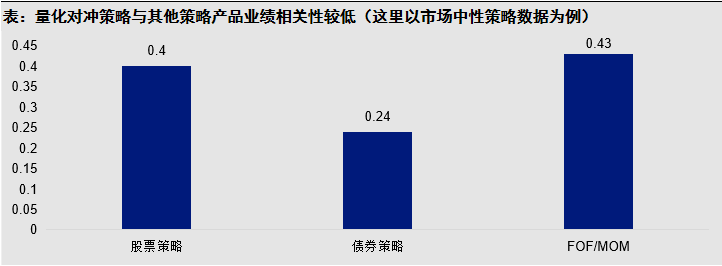

3. 其它策略相关性低

量化对冲策略与股票策略、债券策略、FOF/ MOM策略之间相关性低,可以弱化系统性风险对投资造成的负面影响。关于投资策略的问题,大家可以用“武术套路”的思维来理解:比如量化对冲策略是武当太极,其他策略分别是是峨眉剑法、少林拳法、昆仑腿法。如果大家都用一套拳法来做投资,未免容易跟着整体市场起起伏伏,很难有超额收益;而如果大家打法不尽相同,那么就能百花齐放、各有所成。

统计2012年7月至2019年6月的主要策略产品指数表现显示,市场中性量化对冲策略与股票策略、债券策略和FOF/MOM策略之间呈现明显低相关性特征,从0.24到0.43不等。

资料来源:朝阳永续,中信证券研究部计算。主要数据区间为2012年7月至2019年6月,其中多策略和宏观策略区间为2014年7月至2019年6月。

注:考虑到2015年9月至2018年底市场中性策略指数基本走平,剔除该段收益率后统计的数据依然呈现显著的低相关性特征。