市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

王牌基金七折交易!这个对冲大佬抓住了疫情机会,但为何抓不住人心?

来源:资事堂

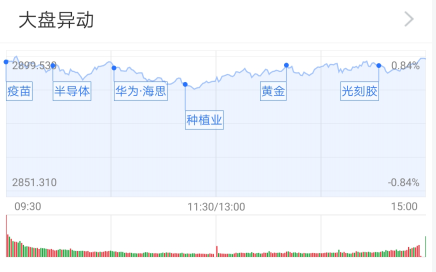

2020年是美国对冲基金“巨人倾覆”的年份,但“交易好手”比尔•阿克曼连续第二年表现出色。

他的年内业绩一部分由疫情旗舰的空头头寸而获得,也同时受益于疫情缓解时对股票多头的果断加仓。

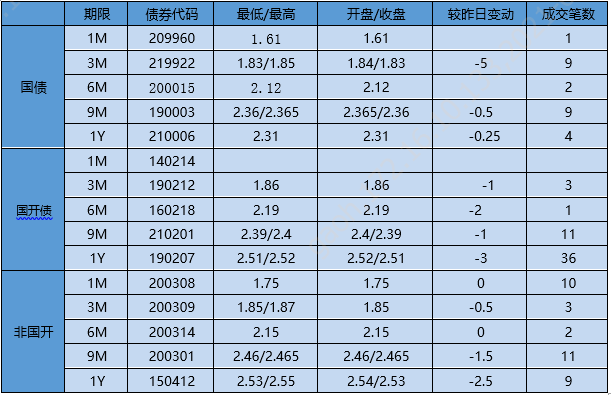

但他的旗舰基金潘兴广场仍然在七折的低价区交易。统计数据显示,他的基金交易价格长期在基金净资产的七成上下浮动,这点让很多投资者蠢蠢欲动。

01

七折交易

比尔•阿克曼的投资业绩已经连续第二年取得骄人成绩。但他似乎还未获得投资者足够的认可。

这体现在阿克曼旗下的大型海外封闭式基金潘兴广场(Pershing Square Holdings)的股价仍较其资产净值有很大折让。

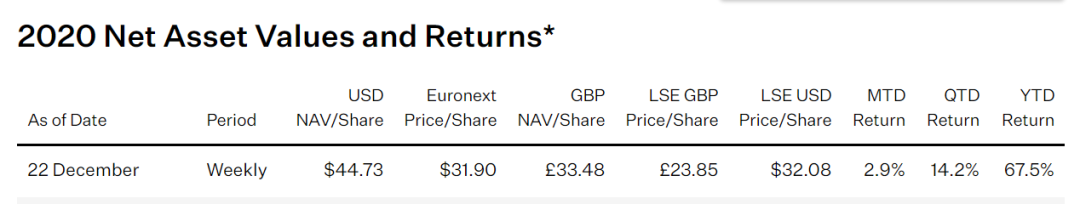

根据官方数据,截至12月22日,潘兴广场基金的最新单位净资产值为44.73美元,但同日该基金公司(Pershing Square Holdings, Ltd.(LN:PSHD))的收盘价为32.08美元,近乎七折交易。

该股近两日股价虽有上涨,但依旧有不小的折价。

如图所示:

02

重仓消费股

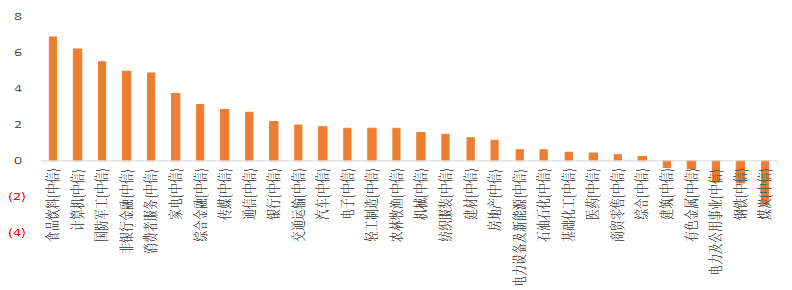

从组合看,潘兴广场控股目前集中持有美股消费股。

包括美国零售商劳氏、咖啡连锁星巴克、连锁餐厅chipotle mexicoan等,这些公司似乎并不构成折价理由。

此外他也持有阿克曼的大型特殊用途收购公司潘兴广场通廷控股(Pershing Square Tontine Holdings Ltd)。

在潘兴广场控股公布的2020年半年报和投资经理报告中,截至8月25日,劳氏等三只消费股为公司贡献了近23.5%的收益。其节奏把握相当精准。

潘兴广场的11月投资组合报告显示,潘兴广场对冲基金的投资组合里,大盘股占92%,中盘股占7%,小盘股为零。

因此,从投资绩效和持股看,似乎找不到太多令潘兴广场折价交易的理由。

03

缺乏“套利”

但另一个投资公司的交易价格,或许给人以启发。

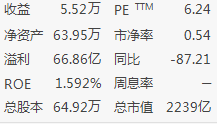

巴菲特的旗舰公司伯克希尔哈撒韦-A,最新股价(截至12月29日)为34.48万美元每股,仅相当于净资产的0.54倍,也就是说不足五五折。(下图为伯克希尔最新指标图)

图片来源:东方财富网

图片来源:东方财富网根据最新公布的季报,伯克希尔的主要持股目前是铁路股BNSF(美国伯灵顿北方圣太菲铁路运输公司)和手机制造商苹果公司。同样是消费股当家的节奏。

此前业内对于伯克希尔-A的折价理由有长期讨论,有认为其个股单价个股过高所致,但也有人认为与其未有建立合理的资产赎回机制有关。

前者可以从伯克希尔-B的折价率明显较低获得证明,根据最新股价,伯克希尔-B的市净率达到0.76。

伯克希尔-B目前的交易价格为229.57美元每股,为伯克希尔-A的1500分之一。

但这个理由显然不能完全解释其折价率,比如潘兴广场的交易价仅为伯克希尔-B的约五分之一,但其折价率高于伯克希尔-B。

此前有研究报告认为,投资控股公司有明显“折价”是投资者对于公司控股者“独断专行”的折价。

这些实控人更相信自己的能力,而拒绝大额现金分红或设立赎回机制,导致公司的折价率迟迟无法消弭。

有趣的是,投资大佬们很难反驳这种观点。

巴菲特虽然以敦促被投资公司分红和回购闻名,但他自己的伯克希尔公司长期持有1000亿美元以上现金,而未进行任何回购安排。

扫二维码 领开户福利!