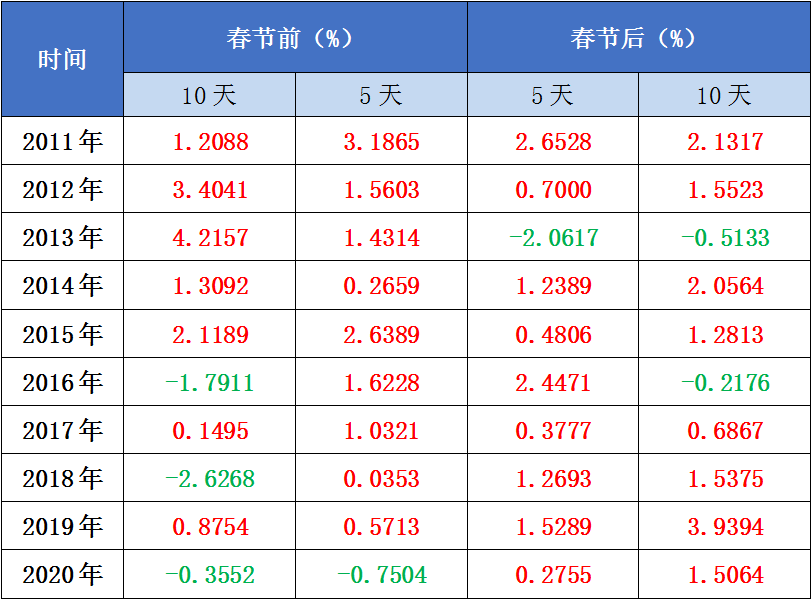

2021策略会跨年专场:12月31日(周四)20:00-1月1日(周五)00:30跨年专场,冠军基金经理农银汇理赵诣,招商白酒基金经理侯昊,工银瑞信单文,私募大咖王庆、陈宇、李金龙等,与你过一个不一样的跨年!点击查看

财联社(深圳,记者 沈述红)讯,2020年已经来到尾声,年内公募高管变动人数也悄然创下了历史新高。

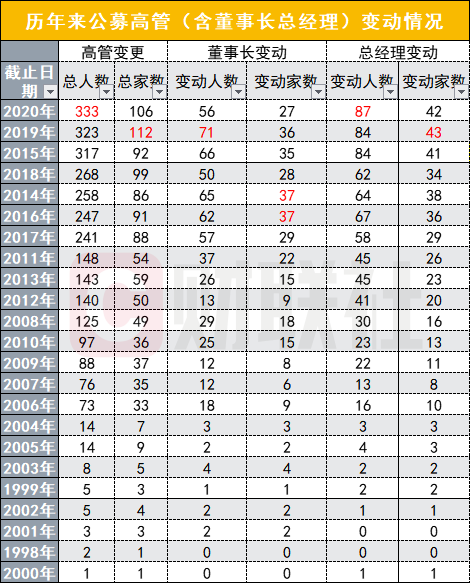

截至12月31日,今年共有333位公募基金高管出现变更,这一变动人数使得2020年成为了我国公募基金历史上高管变动人数最高的一年,同比去年的323位高管变动,增加了10位。在基金公司层面,上述高管变动涉及106家基金管理人,在全行业占比高达74.12%,其中变动较为频繁的机构主要集中在中小基金公司层面。

事实上,资产管理行业人才一直处于稀缺状态。但基金公司高管人员的频繁变更,对于大型公募和中小型公司的影响存在较大区别。尤其是近两年公募竞争愈发激烈,头部效应逐渐凸显,中小型基金公司面临着更大的业绩压力,高管流动性随之增加。

鉴于此,各家公募也在使用股权激励、企业文化建设等各种举措,帮助公司留住核心人才和高端人才。“要想改变高管频繁变更现象和改善经营,除了要做好业绩,还得从激励机制上下功夫,下对功夫,效果可能就出来了。”一家中小基金公司内部人士说。

333位公募高管变更

基金高管的变更虽不是新鲜事,但作为影响公司重要战略的决策人,该群体的风吹草动广受市场、投资人的高度关注。据财联社记者统计,截至12月31日,年内共有106家基金公司(含券商资管)高管出现变动,涉及高管人数达333人,这一数据超过了去年全年的323人,再创历史新高。

从董事长及总经理变动情况来看,年初至今,中金基金、国泰基金、中邮基金、光大保德信基金、景顺长城基金等27家公募董事长进行了变更,变动人数达56人,包括华富基金胡长生、邱军、毕劲松、赵万利、王欢、江向阳、王铁等在内的新一任董事长们亮相。

同时,年内还有42家基金公司宣布更换总经理,变动人数达87人,广发基金王凡、兴华基金韩光华、华安基金张霄岭、前海开源基金贾洪波、招商基金王小青等走马上任,成为公司新一任总经理,开启了新的职业生涯;而林传辉、刘全胜、蔡颖、包爱丽等则纷纷“出走”,寻求新的发展空间。

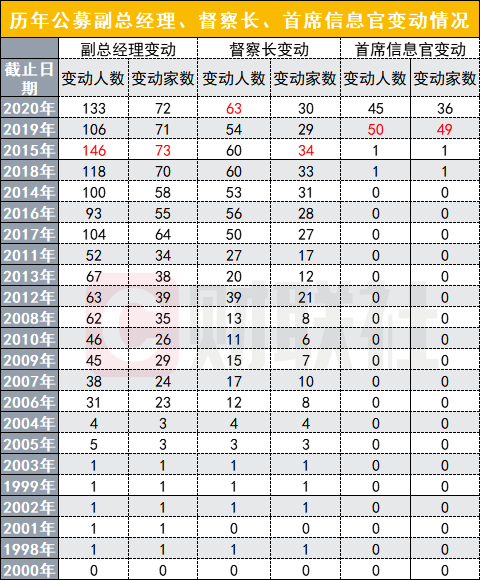

副总经理、督察长变动也不鲜见。今年以来,东方红资管、易方达基金、农银汇理基金等在内的72家基金公司更换了新的副总经理,变更人数高达133人;另有30家基金公司督察长也出现更换,涉及变动人数63人。

首席信息官的变动同样值得注意,今年以来公募首席信息官的变更主要体现在新聘上。总体来看,年内共有36家基金管理人的45位首席信息官出现变动,其中,华泰柏瑞基金、农银汇理基金、景顺长城基金、前海开源基金、华安基金、海富通基金等34家公募均新聘了首席信息官,太平基金、信达澳银基金、太平基金等11家公募的首席信息官则选择了离开。

就变更原因而言,上述高管更迭一般源于退休、任期届满、股权变动、内部岗位调整、个人原因等,其中以个人原因离职的高管占比较高。

多位老将告别老东家

今年以来的公募高管人事变动中,不乏一些基金行业的元老离开老东家。

12月11日,广发基金也发布公告称,林传辉离任公司总经理,由原副总经理王凡出任广发基金总经理。同天,广发证券发布公告,林传辉赴任广发证券总经理。

作为证券基金行业的元老级人物,林传辉从业超过25年。他于1995年入职广发证券,曾参与筹建广发基金,并于2003年8月出任总经理,至今已有17年零4个月,是中国基金业史上任职时间最长的总经理。如果从参与筹建广发基金算起,林传辉在基金业已有18年。在他的带领下,广发基金在业绩和规模上都达到了新的高度。

不过,虽然离开了基金行业,但林传辉却依然停留在“广发系”。在重返证券公司任职后,证券基金业界对其在券商业的发展也有了新的期待。

离开公募业的,不仅仅是林传辉。2020年9月5日,工银瑞信基金发布公告称,郭特华女士因个人原因辞任董事长。作为基金行业从业时间最长的基金公司女性掌门人。郭特华从2005年工银瑞信初创开始一直担任公司总经理,2019年转任董事长。在她的管理下,工银瑞信从一家起步较晚的基金公司成长为管理规模超过1.3万亿元、综合实力领先的头部资产管理公司。

基金行业资深人士表示,郭特华在工银瑞信基金积极推动投研改革,选拔优秀人才,对基金经理的考核侧重长期超额能力。据了解,工银瑞信在基金经理的业绩考核中,长期业绩占比达到70%。今年工银瑞信基金的权益产品全面发力,多只偏股基金年内收益率翻倍。

离开工银瑞信后,郭特华成为了“公奔私”名单上又一位重磅人物。她于11月3日在中基协提交了私募公司——海南富道私募基金管理有限公司的首次登记材料。公开信息显示,海南富道注册资本为1000万元,法定代表人、执行董事和总经理均为郭特华一人,个人持股比例为100%。

无独有偶,今年5月,东方红资产管理副总经理、公募权益投资部总经理林鹏也从公司离职,选择转战私募。在致基金持有人的一封信中,林鹏表示:“公司各项业务稳定发展,投研梯队体系趋于完善。我感到由衷的安心,可以放心地去看一看外面的世界。”

而后不到半个月的时间,新华基金的老将崔建波也因个人原因而离职。公开资料显示,崔建波在新华基金担任基金经理已有十年之久,与崔建波一起离开的还有新华基金另一位副总经理晏益民。

此外,4月下旬,国联安总经理孟朝霞辞任总经理一职也引起业内热议。孟朝霞掌舵国联安基金期间,国联安基金管理规模出现较大的提升,截至今年一季度末,国联安基金管理规模达到530亿元,较其接手时增长约1.5倍。

这些公募高管“出走”也疯狂

从高管离任的频繁程度来看,高管变动的公司多为中小型基金公司。今年以来,同一家基金公司中有两名高管以上离任的共计有44家;朱雀基金、中信建投基金、上银基金、金鹰基金、红塔红土基金等17家基金公司旗下均有3名或以上高管于今年离任;出现4名或以上高管离任的,包括泰信基金、太平基金、弘毅远方基金、富荣基金4家公募。

在上述变动频繁的公募中,太平基金的高管变动情况可谓独树一帜。年初至今,该公司共有11位高管出现变更,其中有7位高管离任,四位副总经理,以及董事长、首席信息官和督察长纷纷离任,在业内实属罕见。其中,该公司总经理一职在不过六年里已先后经历林伟萌、宋小龙、邱宏斌等人,每任总经理任期不到2年左右时间。

太平基金前身为中原英石基金,成立于2013年1月23日,目前股东分别为太平资产、中原证券、安石投资管理有限公司。作为一家保险系基金,大股东太平保险为其带来了巨额的机构委外资金,托起了太平基金固收类基金的规模,但从总体来看太平基金的实力还是很弱小。公司现有的14只基金里仅有4只权益类产品。截至今年三季度末,这四只产品总规模不到28亿元,且机构持有人占比较高,规模和实力相对不够,短板仍未补上。

除去股权变动引发的高管离任,太平基金近年来业绩所呈现的亏损状态,或是其高层如“走马灯”般频繁变动的另一诱因。据中原证券公告可知,太平基金2018年营业收入为7419.81万元,净利润为人民币-4721.47万元;2019年前三季,太平基金营业收入为4599.43万元,净利润为人民币-743.45万元。

而如何化解业绩和规模萎靡给公司带来的困境,也成为了以范宇为代表的太平基金新一任高管团队所亟待解决的命题。

弘毅远方基金年内也相继有4位高管离任,涵盖总经理、副总经理、督察长等职。值得一提的是,该公司在今年还陷入了高管“被离职”的尴尬。4月24日,弘毅远方基金发布公告称,原总经理郭文因个人原因而离职,李湧为公司新任总经理。5月23日,弘毅远方基金再发公告,公司股东弘毅投资(北京)有限公司增加出资5000万元,公司法定代表人变更为李湧。然而,走马上任不久的李湧很快被董事会免职。6月8日,弘毅远方副总经理黄薇薇接任李湧,成为新任总经理并代任督察长一职。

在弘毅远方基金关于《关于免去李湧总经理(暨代人督察长)职务的议案》中,提及了李湧被突然罢免的原因:“多名员工实名举报公司总经理李湧严重违反公司制度破坏企业文化的行为”,但未说明该项指控的具体内容。

金鹰基金今年亦迎来多起高管变动,王铁接替李兆廷成为新一任董事长,原总经理刘志刚因个人原因离职,原副总经理姚文强转任总经理,首席信息官刘盛被增聘为副总经理,殷克胜则接任督察长一职。

华南一位公募人士坦言,两三年内频繁换高管,或是高管变更带动公司内大范围投研人员更换的公司,整体发展大概率会受到影响。“如果没有明星基金经理或者耀眼的业绩,小基金公司想突围只会越来越难。”

高端人才争夺战背后困局

伴随结构性行情的发展,以及公募投资从低风险向高风险逐渐迁移,行业格局正在发生深刻的变化。基金公司高管的频繁变动,也在一定程度上反映出行业竞争越来越激烈。

基金公司高管人员的频繁变更,对于大型公募和中小型公司的影响存在较大区别,各家公募也使用股权激励、企业文化建设等各种举措,帮助公司留住核心人才和高端人才。

沪上一位第三方基金评价机构研究人士分析,一般而言,基金公司高管变动无非是基金公司业绩不佳,抑或是股东方变动、磨合所致。“尤其是总经理这一职位,更多是源于经营压力。”

在他看来,适度频率的高管变动对基金公司是好事,有流动才有活力,但两三年内频繁换高管,或是高管变更带动公司内大范围投研人员更换的公司,整体发展大概率会受到影响。

上述华南公募人士也告诉记者,作为高度市场化的一个行业,公募机构人员的流动也是正常的。“不过,对于基金公司而言,核心管理层的稳定很重要,一些小公司因为高管频繁变动,很难发展起来。

据其分析,近两年公募竞争愈发激烈,头部效应逐渐凸显,中小型基金公司面临着更大的业绩压力,这或许是此类高管变动频繁的主要原因。再加上商业银行理财子公司快速落地,外资机构强势涌入,资管行业对高级管理人员的需求不断增加,公募行业高管流动性较高也在预料之中。

基金公司激励政策不到位、公司调整团队治理结构等,也会加速基金公司管理层的动荡。“而在所有容易引发基金公司高管变动的行为里,中小基金公司最容易触发。”上述人士称。

在此背景下,管理层的激励机制对中小基金公司来说显得尤为重要。“要想改变高管频繁变更现象和改善经营,除了要做好业绩,还得从激励机制上下功夫,下对功夫,效果可能就出来了。”另一家中小基金公司内部人士说。

“此外,即便公募牌照比以往更容易拿到,但基金公司想要获得良好发展,也比以往需要更高的专业能力。这些专业能力最终要落实到业绩上,只有业绩向好才能赢得客户认可和规模增长。”上述第三方基金评价机构研究人士坦言。

扫二维码 领开户福利!