市场赚钱效应升温,风格却不断切换,抓住低吸潜伏的好时机!立即开户,踏准节奏,不错过下一波大行情

风格漂移拖累业绩!八成仓位押宝券商金融股,年度排位赛后这位基金经理遭公司解聘

公募基金业绩排名大战狂欢之后,有的基金经理春风得意,有的基金经理却被解聘。

金鹰基金12月31日发布公告称,解聘基金经理吴德瑄,其管理的金鹰中小盘精选基金将由陈颖担任基金经理,同时吴德瑄也将离任其管理的另一只金鹰元禧基金。

数据显示,吴德瑄管理的金鹰中小盘基金在2020年的收益率为22.41%,远远跑输2020年混合型基金47%的平均收益。

对基金经理的职业生涯而言,风格漂移或押宝一个行业有很大的风险。券商中国记者注意到,导致吴德瑄所管基金业绩跑输市场的主要原因,可能是基金经理在重仓股行业配置偏离了市场。

大好行情落幕,有人笑来有人哭?

2020年基金业绩决战以最高收益达166%落幕之际,有人狂欢也有人黯然伤神。这不,一些基金经理就被迫黯然离场。

金鹰基金12月31日发布公告称,解聘该公司基金经理吴德瑄,其管理的金鹰中小盘精选混合基金将由陈颖担任基金经理,同时吴德瑄也将离任其管理的另一只金鹰元禧基金。数据显示,吴德瑄管理的金鹰中小盘混合基金在2020年内的收益率为22.41%,远远跑输2020年混合型基金47%的平均收益。

吴德瑄拥有4年的基金经理投资经验,但在过去4年间,他管理的多只基金业绩均较为低迷。比如,他管理的金鹰技术领先灵活配置混合基金,在过去接近3年时间的回报为亏20%。金鹰中小盘基金在其管理之下,也因选股和行业配置不佳,踏失2020年的大好行情。

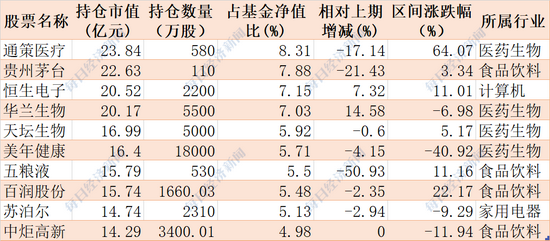

根据金鹰中小盘精选基金披露的信息显示,截至2020年第三季度末,基金经理所持有的十大重仓股清一色为券商概念,第一大重仓股为招商证券、第二大重仓股为国泰君安、第三重仓股为同花顺,此外还包括浙商证券、光大证券、国金证券等,总计十大券商概念股合计占金鹰中小盘精选基金总仓位的35.85%,导致该基金的净值在新能源股票行情主导下,难以跟上同业水平。

八成仓位买金融股,基金经理为何风格漂移

35.85%的仓位配置在券商概念上,只是该基金的一小部分。根据金鹰中小盘基金披露的行业配置数据,截至2020年第三季末,该基金总计3.5亿资金,基金经理买入的券商等金融类股票合计达到3.35亿。也就是说,基金经理将金鹰中小盘基金高达81%的仓位,配给了金融类股票。

而在之前的一个季度,金鹰中小盘基金还是一只行业配偶较为均衡的基金,在2020年第二季度末,其金融股的仓位仅为11%,制造业股票为33%、信息技术与软件为24%。

吴德瑄当时在其报告中表示,整个顺周期板块走势优秀,低估值叠加业绩恢复,在三季度整体迎来了利润和估值双升,相对来说,科技领域和风险偏好推升的题材来板块,表现相对较为一般。这种板块表现的差异,整体体现了在宏观复苏的背景下,货币政策虽然维持相对较为宽松的状态,但是整体边际相对收紧的预期,这个对风险偏好占定价比重较高的科技、题材领域构成了一定的压力。从市场估值水平来说,市场估值水平有所抬升。同时,由于三季度的板块切换,估值分位收敛,继续重点配置金融等行业。

在仓位上采取的极端操作,使得金鹰中小盘精选基金出现较大的风格漂移,而风格漂移是业内评价基金经理无法胜任工作的重要因素。

“博弈心态往往会出现风格漂移,风格漂移也说明基金经理还没有形成稳定的投资风格”华南地区的一位基金公司人士认为,可复制与可解释的投资逻辑是基金经理能力的关键,如果一位基金经理的行业配置比例在较短时间内发生大幅变动,可能意味着基金经理对投资的核心是什么还没有搞清楚。

抓赛道成为基金能力关键,未来机会在哪

押宝券商股显著影响了金鹰中小盘精选基金的净值,导致该基金在整个第四季度季度期间的收益率为负。

不过,基金经理重仓配置券商股,可能也离不开当时券商研究所等卖方机构唱多券商股。

中信建投在2020年11月的一份报告中表示,对四季度券商板块行情维持乐观态度,该报告认为证监会的政策工具库仍然充分,无论是“全面推行注册制”、“开放银行持有券商牌照”,还是“单次T+0交易制度试点”,都有望提振市场交易情绪,为券商板块行情托底。流动性方面,该报告预计四季度货币政策仍将延续灵活适度的基调,但显著宽松的可能性不大。此外,上述券商研究所还认为海外风险事件逐步出清,利于市场风险偏高的提升,同样为券商板块行情起到托底作用,建议投资者关注2020年11月至2021年春节前券商板块短期躁动的可能性。

但是,券商股的确成为基金经理在第四季度内关键排名战的鸡肋。以金鹰中小盘基金持有的第一大重仓股招商证券为例,在整个第四季度期间几乎没有像样的表现,而持有的同花顺在第四季度期间甚至还有接近20%的跌幅。

显然,行业赛道的选择对基金的收益率、基金经理的业绩排名至关重要。相对于新能源行业,券商或金融行业对许多基金经理而言,的确不是一个有想象力的赛道,尤其是将81%的仓位配置到金融行业这个赛道上。

券商中国统计2020年基金经理十六强的重仓股发现,排名前列的基金经理几乎清一色的重仓新能源行业,且基金经理在前面几个季度内对新能源行业的配置保持连续性,未有典型的风格漂移。

华南地区一位业绩领先的基金经理向券商中国记者表示,长期来看,科技、光伏、新能源汽车都属于比较好的长期赛道,长期市场空间比较大。以光伏行业为例,今年涨幅比较大,但只是反映业绩涨幅,还没到提估值的时段。对于盈利增长确定性比较强的公司来说,当前股价反映的是盈利部分,站在这个时点看,半导体、化工的机会比较大,但是要自上而下选股票。

对许多基金经理而言,消费、科技、新能源是未来三大主线,而券商股很难成为一个可以重仓的好赛道,哪怕短线具有某些博弈机会,但博弈本身就并非合格基金经理应该做的事情。

扫二维码 领开户福利!