【福利贴:听白酒专场策略会,抽取茅台酒!】林园+但斌+5基金经理+6分析师(抽奖:茅台酒)

来源:富荣基金

投资者可以通过构造期权的组合策略来表达对市场波动率的看法,通过交易波动率达到对波动率认知进行变现。这个系列文章将会从时间序列和横截面等角度去复盘A股期权市场的波动率特征。时间序列特征聚焦于波动率指数(VIX),将其作为市场整体特征的代理变量;横截面特征则聚焦在波动率微笑曲线形态上,我们至少希望知道当市场整体特征发生变化时,曲线形态率先发生什么变化。

我们继续按年通过期权市场的波动率指数对A股市场进行复盘,2016年继续选用上证50ETF期权对应的波动率指数作为回顾分析对象。

波动率概况

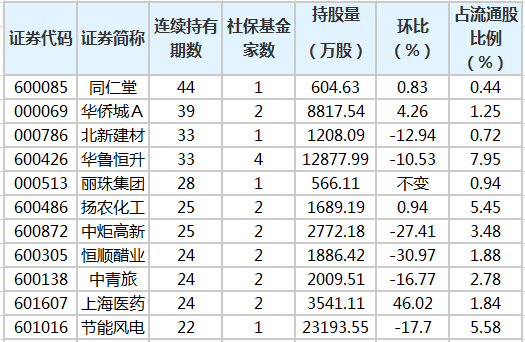

经历2015年股市剧烈波动后,监管层开始思考如何更好地平抑市场的波动,刚试行的熔断机制直接促发两次熔断,脆弱的市场经历两次熔断后快速下跌,开启了2015年股市剧烈波动后的强监管时期。市场在经历了股汇双杀之后一路下探,上证综指从3600点暴跌至2600点附近,后市场震荡回升。下半年,受益于经济基本面向好、社保基金入市、海外市场不断走高等利好,指数震荡上行。

表1:2016年主要宽基指数涨跌幅

指数

2016年涨跌幅

上证综指(000001.SH)

-12.31%

上证50(000016.SH)

-5.53%

沪深300(000300.SH)

-11.28%

中证500(000905.SH)

-17.78%

创业板指(399006.SZ)

-27.71%

数据来源:Wind、富荣基金量化组整理

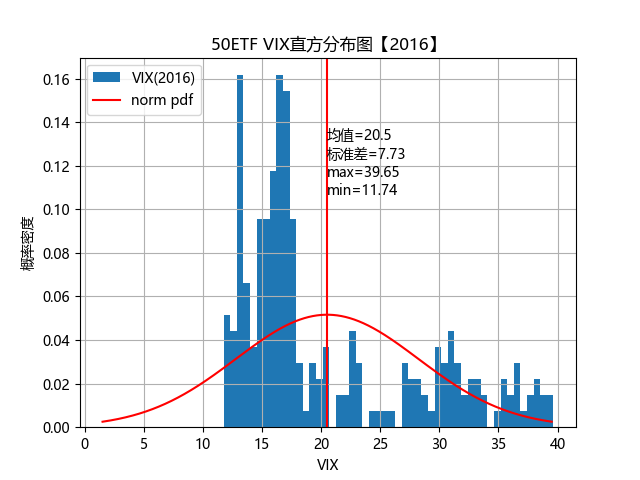

从波动率视角来看,首先从统计特征上(如图1),全年的波动率相比2015年出现明显下降,均值为20.5(2015年VIX均值为37),标准差为7.73(作为参考,2015.2.9至2020.12.10的VIX均值为22.6,标准差为9.91);波动率最大值为39.65(1月11日),此时A股刚刚经历两次熔断,指数持续下行;波动率最小值为11.74(10月18日),如图2所示。

图1:2016年50ETF期权VIX分布直方图

数据来源:富荣基金量化组

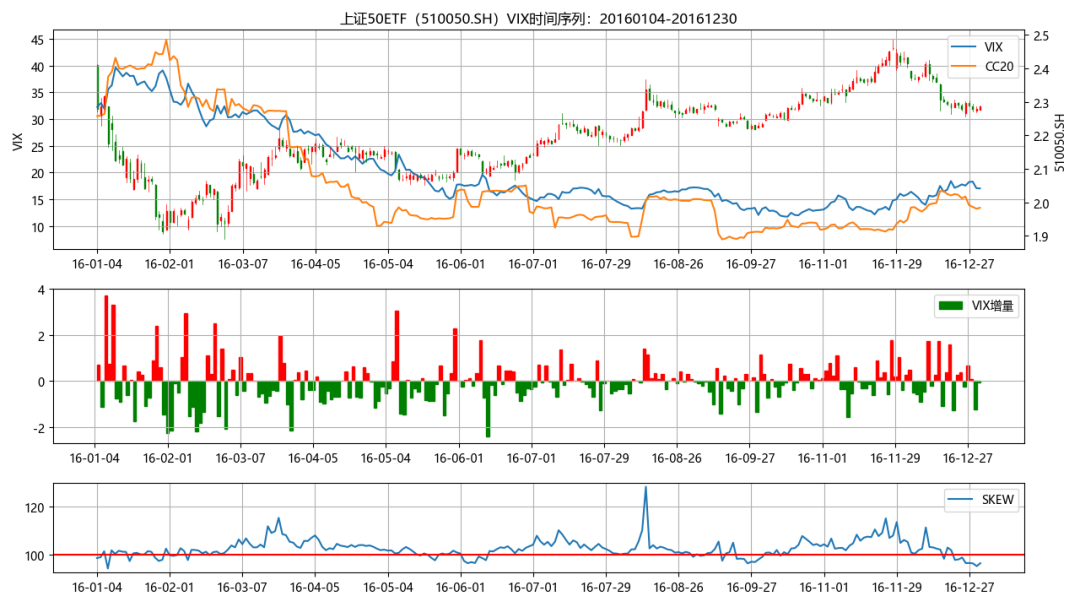

图2:2016年50ETF和期权VIX时间序列图

数据来源:Wind、富荣基金量化组

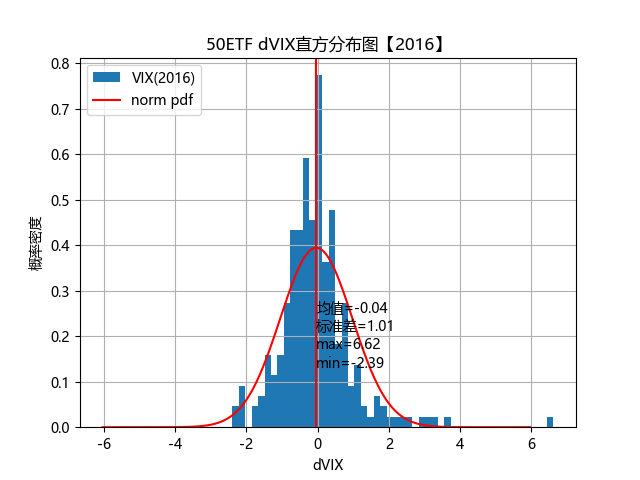

首先观察50ETF期权波动率异常点,我们计算出波动率指数每天的变化(以下称dVIX,如图3),可以发现,dVIX的均值接近0,最大值为6.62(1月4日),当天市场经历第一次熔断;最小值为-2.39(6月15日),在经历6月13日全球股市暴跌之后标的企稳,市场恐慌情绪回落。

图3:2016年50ETF期权的dVIX直方分布图

数据来源:富荣基金量化组

从图2和图3来看,全年波动率发生大幅跳跃的情况较少,我们统计了下dVIX大于3的时间点(如图4所示),可以发现波动率暴涨的主要出现在两次熔断期间,同时全年波动率的下降比较温和,未出现波动率暴跌(dVIX绝对值大于3)的情况。

图4:2016年50ETF期权VIX异常点

数据来源:富荣基金量化组

事件回顾

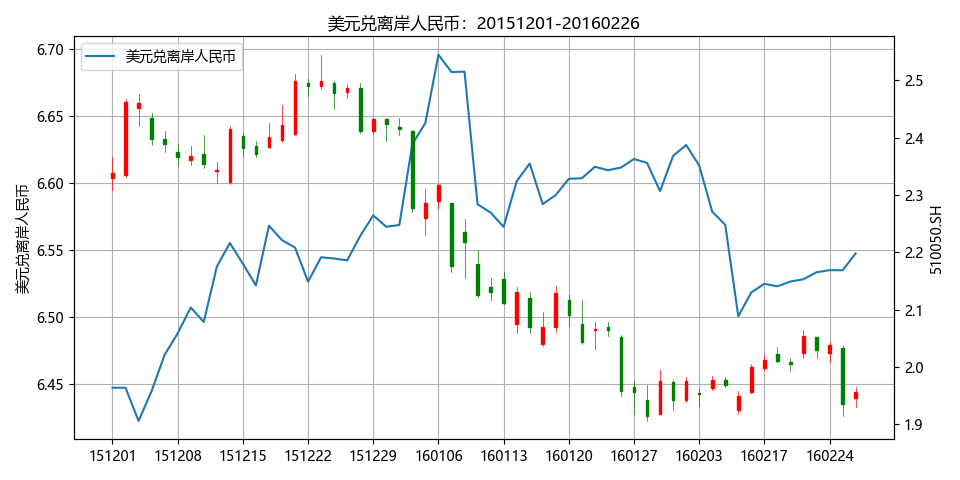

从2015年的11月开始,上证50指数基本处于横盘震荡状态。但从12月开始,美元兑离岸人民币持续走弱(图5),境内银行结售汇持续逆差,人民币对美元汇率何时破7成为市场讨论的焦点,这种忧虑情绪使得市场开始承压。2016年的第一个交易日,人民币中间价大幅低开,人民币贬值预期升温,股市迅速走低。A股市场刚试行的“熔断机制”磁吸效应加速市场下跌速度,这一次快速下跌也触发了一些杠杆资金的强平机制(图6),螺旋效应下市场下跌幅度加大。随着央行不断在境内外市场稳定即期汇率,同时股市在下跌中情绪得到释放,这一轮下跌在1月底基本结束,随后指数开启震荡上升趋势。

从波动率角度来看,年初的两次熔断迅速拉升了市场的恐慌情绪(如图6),恐慌情绪整体处于较高的位置。两次熔断后,监管暂停并不成熟的试行熔断机制,,再次发生类似踩踏事件的可能性降低,汇率市场在央行干预下稳定,波动率开始出现下降的趋势,恐慌情绪极大缓解。

图5:美元兑离岸人民币走势

数据来源:Wind、富荣基金量化组整理

图6:新增融资余额

数据来源:Wind、富荣基金量化组整理

市场大跌监管实施如暂缓施行注册制改革,恢复证金公司转融通业务等措施。而后全球经济复苏,基本面出现好转,大宗商品开始大涨(图7)。此外,在全球货币宽松背景下,央行实施宽松的货币政策,助力供给侧改革。在多重利好的呵护下,指数开始了两个多月的反弹行情。此后,在上半年的剩余时间里,指数整体呈横盘震荡走势。

从波动率维度来看,这段时间波动率整体呈下行趋势,中间虽有反复(如2月25日),但整体趋势未改。

图7:螺纹钢主连走势(2016年)

数据来源:Wind、富荣基金量化组整理

6月24日,英国脱欧之后全球震荡,市场一度大跌但随即开始反弹,没有进一步演化成全球金融危机,市场维持小幅震荡,波动率变化不大。

A股市场年度大戏开始上演,“万宝之争”迅速成为市场焦点,随后产业资本开始频频举牌A股公司,房地产、建筑、建材等板块开启上涨行情,指数在蓝筹权重股带领下出现整体向上的走势。这个期间,波动率并无大幅度变化迹象,在低位维持震荡。2016年最后的一个月,随着监管层对A股举牌行为的多次定性谴责,市场出现一定恐慌情绪,指数整体呈现下行趋势,波动率出现了抬升。

策略回测

2016年的波动率指数可以分为两部分:①年初两次熔断至一月末市场企稳,波动率出现大幅度拉升,市场风险偏好明显降低,波动率处于高位;②指数企稳之后,开启震荡向上的走势,市场情绪修复,波动率开始震荡下降的趋势。

回测的策略以常见的价差策略,包括:①买入牛市价差;②买入熊市价差;③卖出跨式;④卖出宽跨式。这里不考虑对冲上的操作,只建仓并持有至到期前7天,然后移仓,建仓时保证Delta中性。

1

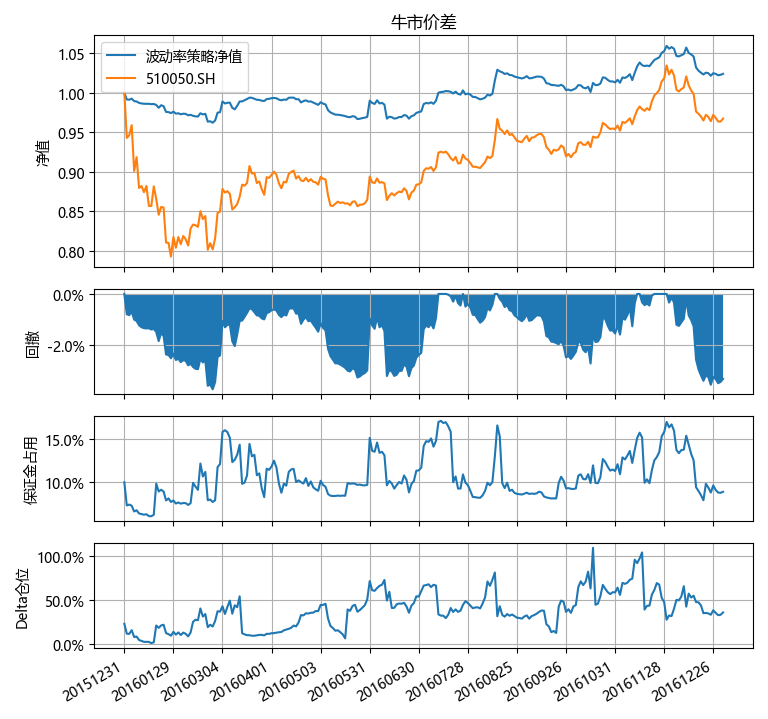

买入认购期权牛市价差策略(见策略文章“认购期权牛市价差策略”)。策略构成为买入平值认购期权,并卖出虚二档认购期权,建仓时保证金占比为一成(多方一侧不需要保证金),策略回测结果如图8所示。可以发现,在年初的两次熔断期间,策略的回撤幅度不大,空头腿能弥补部分多头腿的亏损。此后由于指数震荡上行,正Delta仓位确保能获取一定的收益,全年的收益率为正,跑赢了指数。

图8:牛市价差策略回测结果

数据来源:Wind、富荣基金量化组整理

2

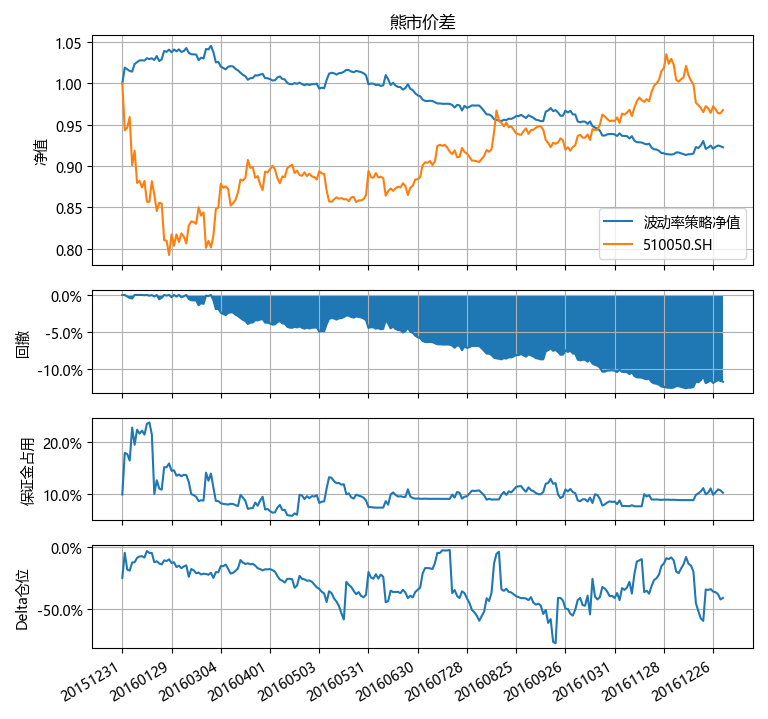

买入熊市价差策略。策略构成是买入平值认沽期权,并卖出虚二档认沽期权,建仓时保证金占比为一成(多方一侧不需要保证金),策略回测结果如图9所示。可以发现,熊市价差全年的表现不好,唯一表现较好的区间是在一月份的探底过程中,此后,由于指数整体上呈震荡上行的趋势,策略处于持续回撤中,熊市价差的多头腿处于稳定亏钱状态。

图9:熊市价差策略回测结果

数据来源:Wind、富荣基金量化组整理

3

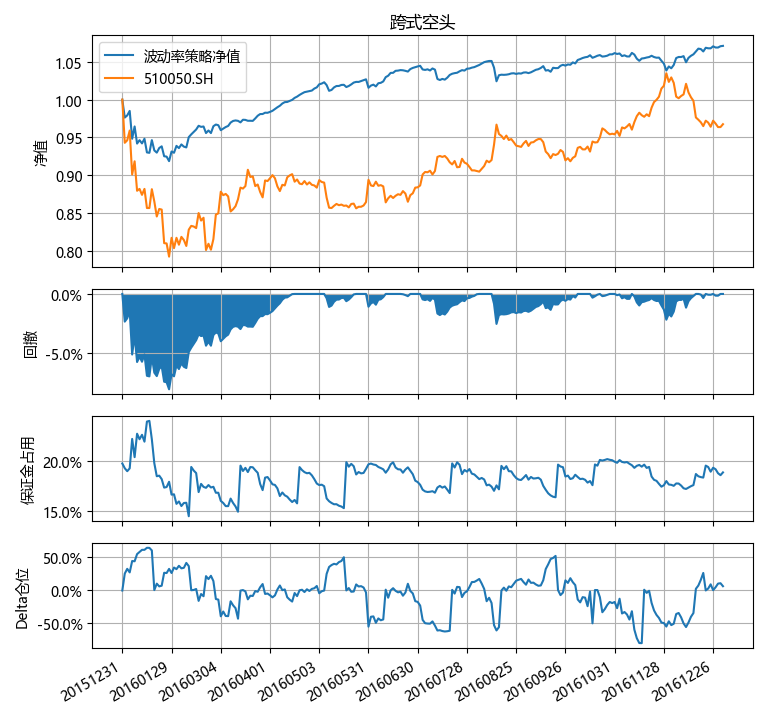

卖出跨式期权策略。策略组成为卖出平值认购和认沽期权,建仓时保证金占比为两成,策略回测结果如图10所示。可以发现,在一月份的两次熔断期间,由于Delta敞口的突然加大,组合出现比较大的回撤,但收益于全年波动率下行的趋势,波动率空头敞口给策略提供了较好的收益,因此全年的收益率为正,超额收益明显。

图10:跨式空头策略回测结果

数据来源:Wind、富荣基金量化组整理

4

卖出宽跨式策略,策略组成为卖出虚二档认购和认沽期权,建仓时保证金占比为两成,策略回测结果如图11所示。策略的表现和跨式空头表现比较一致,但由于组合由虚值期权构成,在指数出现较大幅度波动时,策略的回测相比会更大。同样受益于全年波动率下行趋势,组合取得了较大的正收益,但收益回撤比相对于跨式空头不具有优势。

图11:宽跨式空头策略回测结果

数据来源:Wind、富荣基金量化组整理

小结

面对波动率不断下行的趋势,可以构建波动率空头的组合获取波动率敞口的收益,但同时需要注意在Delta敞口上的暴露,我们这里只是简单回测了持有并移仓的策略,投资者可以考虑在此基础上进行一定择时,选择Delta敞口暴露的方向和大小,获取更大的收益。同时我们也发现,跨式空头相比宽跨式空头,在面对黑天鹅事件时,组合的收益回撤比具有一定优势。

风险提示:1、本报告中的信息均来源于我们认为可靠的已公开资料和合作客户的研究成果,但本公司及研究人员对这些信息的准确性和完整性不作任何保证,也不保证本报告所包含的信息或建议在本报告发出后不会发生任何变更,且本报告仅反映发布时的资料、观点和预测,可能在随后会作出调整。2、本报告中的资料、观点和预测等仅供参考,在任何时候均不构成对任何人的个人推荐。市场有风险,投资需谨慎。

扫二维码 领开户福利!