在2017年减持新规出台后,定增基金一度陷入无人问津的境地。而九泰锐益定增基金作为市场上仅存的几只定增基金之一,在日前的受限开放中,几乎无人申购,投资者想要赎回1万元,最终也可能只赎回1块钱不到。

但2月14日证监会出台再融资新规后,在定增价折扣率提升、锁定期缩短、参与门槛降低、不再适用减持新规等诸多政策松绑利好的刺激下,定增市场有望迎来翻倍增长,这些“老定增基金”或将重新激活。

“老定增基金”的窘境

九泰锐益定增基金是市场上现存的为数不多的定增基金之一。Wind数据显示,截至2月16日,共有3只基金名称中含有“定增”,分别是2015年、2016年成立的九泰锐智定增、九泰锐益定增、九泰泰富定增;另有3只基金名称中含有“再融资”,分别是前海开源再融资主题精选、南方融尚再融资主题精选和广发再融资主题,依次成立于2015年、2018年和2016年。而近两年并未再有类似主题基金出现。

然而,自2017年“定增新规”和“减持新规”出台后,定增基金便不复当初人气,九泰锐益定增也不例外。

2月16日,九泰锐益定增灵活配置混合型证券投资基金第七次受限开放申购、赎回业务,于2020年2月4日至2020年2月7日、2020年2月10日五个交易日展开。而根据《九泰锐益定增灵活配置混合型证券投资基金第七次受限开放2月10日申购、赎回结果的公告》显示,2月10日有效申购扣费后预成交份额数量为2555.90份,有效赎回申请份额数量为25941,654.87份,最终该日赎回份额的确认比例(申购确认份额/赎回申请份额)仅约为0.00985249%。也就是说,投资者想要赎回1万元,最终却只能赎回1块钱不到。2月6日和2月7日的申赎情况亦不理想,赎回份额的确认比例(申购确认份额/赎回申请份额)分别约为0.10580188%和0%。

这一现象的产生主要是由于当初基金合同中所规定的受限开放规则。九泰锐益定增基金的基金合同明确规定:“在每一个受限开放日,基金管理人对收到的基金赎回申请与基金申购申请‘按比例确认’,以确保申购与赎回后基金总份额基本保持不变。在受限开放期结束后,本基金基金总份额基本保持不变。”即如果投资者想要在受限开放日赎回,则需要在当日有相对应的申购资金,如果接盘资金小于赎回需求,那么投资者只能实现部分赎回。而从目前九泰锐益定增的受限开放日的申赎情况来看,很显然,愿意接盘的资金并不多。

九泰锐益定增基金的基金合同还明确规定:“场外份额每6个月定期开放一次申购、赎回业务,此开放期为受限开放期,共包含五个受限开放日。”而回顾以往6次受限开放,仅在首次受限开放时的一个交易日中,赎回份额的确认比例超过了1%,其余均小于1%,并多次出现无人申购的情况,可见累积的赎回需求远超申购需求。

据目前情况来看,投资者如果想要彻底赎回,只有等到产品五年封闭期结束转为上市开放式基金(LOF)才行。而九泰锐益定增基金成立于2016年8月,正式的结束转LOF要到2021年8月。

定增项目质量有望提升

回顾九泰锐益定增基金所参与过的定增项目,项目质量差异明显。

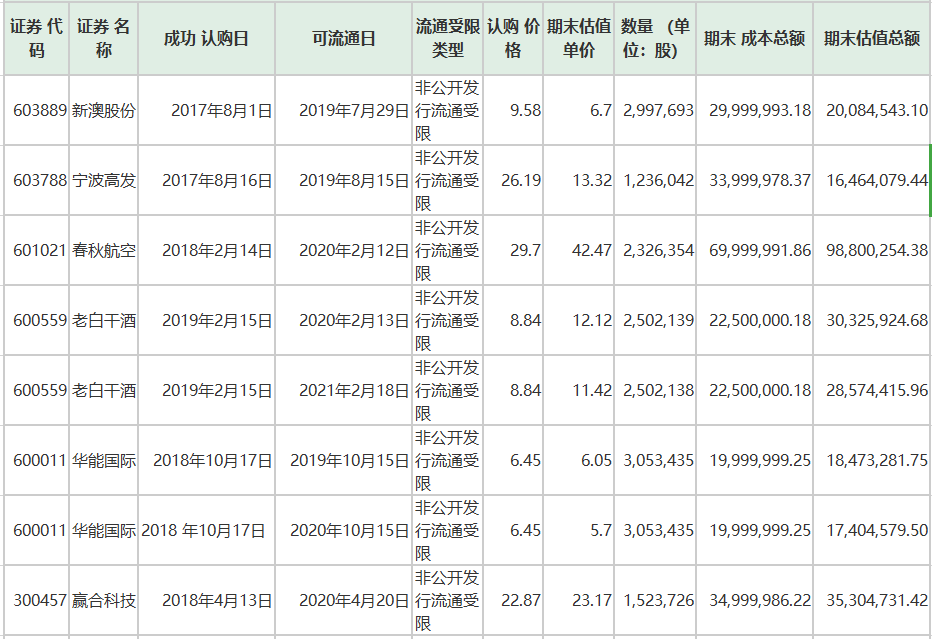

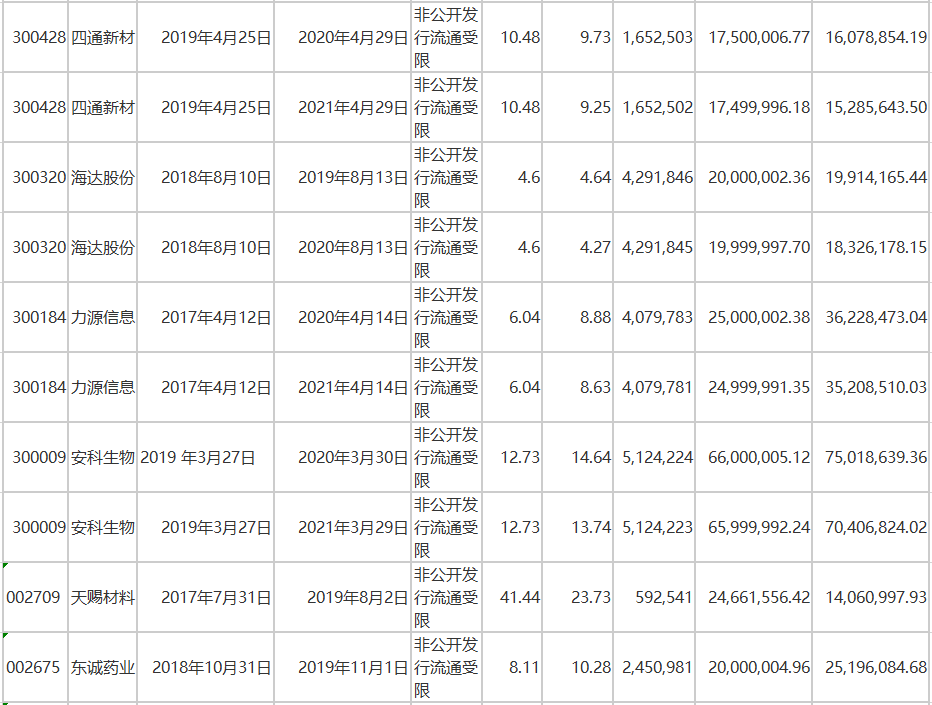

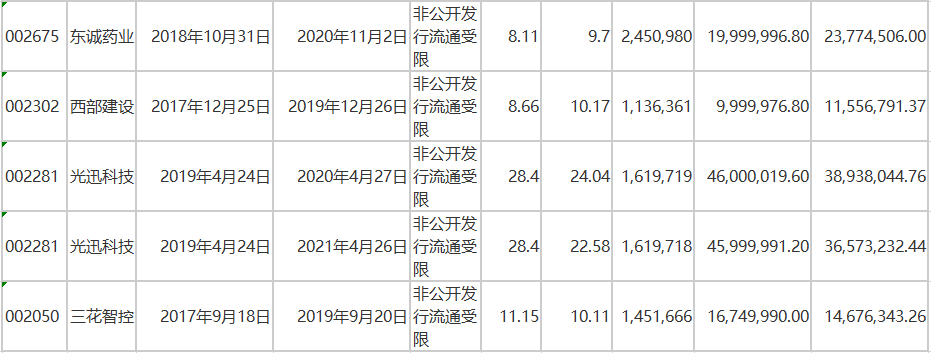

下图为九泰锐益定增基金2019年度半年报中所披露的流通受限股(目前部分已可流通)。可以看到,图中23次定增中,截至2019年6月30日,按公允价值计算,盈利的有11个,而亏损的有12个。其中,宁波高发和天赐材料的定增项目浮亏最为严重,股价相比当初的认购价已几近腰斩;而春秋航空盈利最多,股价相比当初的认购价上涨43%。

但总体上,九泰锐益定增基金在进入2019后,净值产生了大幅提升。截至2020年2月12日,近一年收益39.44%,自成立以来总回报为19.5%。这主要得益于基金重仓的一些优质定增项目。比如九泰锐益定增在2016参与的华友钴业和立讯精密,现价分别较当初的认购价上涨75%、126%,而这些股票均在九泰锐益定增基金的前十大重仓股之列。

在再融资新规进一步强化对“明股实债”的限制下,未来的定增项目质量有望进一步提升。新规中明确规定:“上市公司及其控股股东、实际控制人、主要股东不得向发行对象作出保底保收益或变相保底保收益承诺,且不得直接或通过利益相关方向发行对象提供财务资助或者补偿”。

除此以外,由于再融资新规规定“调整非公开发行股票定价和锁定机制,将发行价格由不得低于定价基准日前20个交易日公司股票均价的9折改为8折;将锁定期由36个月和12个月分别缩短至18个月和6个月,且不适用减持规则的相关限制。”未来定增项目性价比提高的同时,交易规则也更加灵活,留出了更多空间。

财通基金副总经理汪海在“2020新时代·新定增”投资论坛上表示,再融资新政出台,市场化的发行规则或将推进定增投资重归阳关大道,保底等各种“灰色措施”迅速减少,或使得市场对“好项目”形成一致预期。6个月期定增或在今年迎来申报高峰,第一批项目集中发行或在一季度末,资金门槛和持有期限进一步降低,使6个月期定增“工具化”,成为主动权益、量化等权益类投资过程中一种高性价比的建仓方式。原3年期定增在过去两年已逐步退出市场,在改变锁定期、流动性限制和定价机制之后,18个月定增在今年预计全面复苏。

“新定增基金”已在筹划中

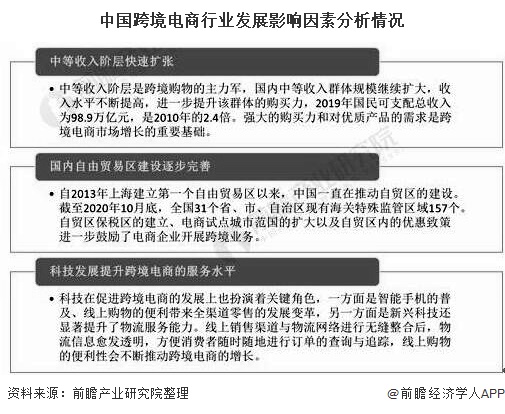

再融资新规出台后,多方机构都表达了对定增市场的看好。

太平洋证券在电话会议中表示,由于2017年《减持新规》的影响,定增市场由万亿级别急剧压缩,到2019年总规模仅略大于1000亿,三年期定增项目除了少数战略投资之外只有零星几单,一年期定增项目买方投资周期拉长到18个月及以上,三年期项目约需要四年退出。此次再融资新规部分条款超出市场预期,市场各方热情被激发。预计20年定增项目至少翻倍。中信建投证券发文表示,再融资新规将促进定增市场重新活跃。中小票将迎来重大转机,更有利于科技创新行业和改革转型的股票。九泰基金定增投资中心总经理刘开运认为,再融资新规的出台,将显著改善上市公司融资环境、提升上市公司融资能力,进而改善上市公司尤其是中小盘上市公司经营业绩与未来增长预期。在价值和成长龙头估值较高、中小盘成长股具备明显估值优势的背景下,定增投资将成为2020年不可多得的投资品种,成长股的春天已然来临。刘开运认为,当前布局定增投资具备三大契机:政策性红利期;中小盘指数(中证500)绝对估值处于低位,估值优势明显;价值蓝筹、成长龙头与中小盘成长估值差较大,市场风格处于转换期。

在此背景下,有基金公司业内人士表示,新规后的定增基金已在设计过程中。而作为现存定增基金的九泰锐益定增,其交易活跃度也有望得到提升。