如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

原标题:再融资市场热起来了,3家公募基金已出手!发行价打对折,兴全爆买近10亿

据券商中国记者统计,截至2月25日,已经有50家上市公司在新规后发布了定增预案。且自凯莱英获得高瓴资本23.11亿元的全额认购,打响定增第一枪后,上市公司的定增对象中,金融机构的身影频现,其中不乏公募基金的存在。

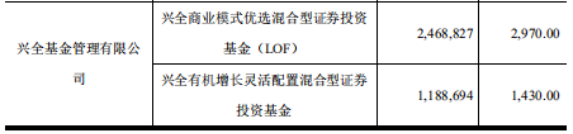

立思辰、中密控股、药石科技和恒邦股份4家上市公司的定增发行均获得公募基金参与。其中,立思辰获兴全、建信和睿远三家基金合计认购5.2亿元,未来将使用定增募集的15.3亿元资金大力发展“大语文”教育;药石科技此次定增拟募集6.5亿元,由兴全基金单独全额认购,此次发行完成后,兴全基金将成为公司持股5%以上股东。

据目前数据统计,在该四个项目中,兴全基金为最大买家,合计参与定增认购金额高达9.6亿元。

三家公募联合参与定增,立思辰股价起飞

立思辰于2月20日发布定增预案,拟向12名特定对象发行不超过1.27亿股(含),募资不超过15.3亿元。其中,兴全基金旗下10只基金共同参与认购,合计认购金额达2.5亿元;建信基金旗下建信优选成长混合型证券投资基金认购4000万元;睿远基金旗下4只基金共同认购2.3亿元。值得注意的是,中信证券所管理的养老保险基金和社保基金也参与了认购,合计金额超过1.5亿元。

此次定增发行价格为12.03 元/股,而立思辰近日股价走势强劲,已录得多个涨停。截至2月25日收盘,股价已攀升至21.93元,相当于定增发行价的两倍左右。

除此以外,观察立思辰股东情况可以发现,建信基金在公司2018年年报中,便已出现在十大流通股东之列,之后持续加码,据最新一期季报披露的信息显示,建信优选成长混合基金持股数量已达1269.69万股,占比1.76%。而此次定增或正好为基金的长期增持提供了一个“捡便宜的机会”。

北京立思辰科技股份有限公司创立于1999年1月。公司的主营业务为教育与信息安全;教育业务分为服务大学生的在线职业教育平台、K12领域的学科应用产品、以及区域教育资源公共服务平台、区域教育管理公共服务平台、教育评测、综合素质评价等产品;信息安全业务为客户提供全生命周期安全管控系列产品、国产化平台整体解决方案、工控安全产品等产品及解决方案。

立思辰官方公告表示,公司通过本次非公开发行募集资金的使用,将秉承大语文教学的学科属性,提升客户(学员)学习体验,开发更为丰富、多样和成功的教学课程内容,对公司现有教学方式进行多样化升级,实现线上业务的快速发展,提升市场竞争力,从而提升公司盈利能力,实现公司打造完善的大语文为核心的完整教育生态圈。

招商证券研究报告认为,立思辰此次定增主要用于大语文教学内容和项目,并且公司将投入更多资源发展线上业务,进而线上线下共同发力大语文。大语文已然成为公司核心战略,而本次定增有望助力公司成为大语文行业领跑者。

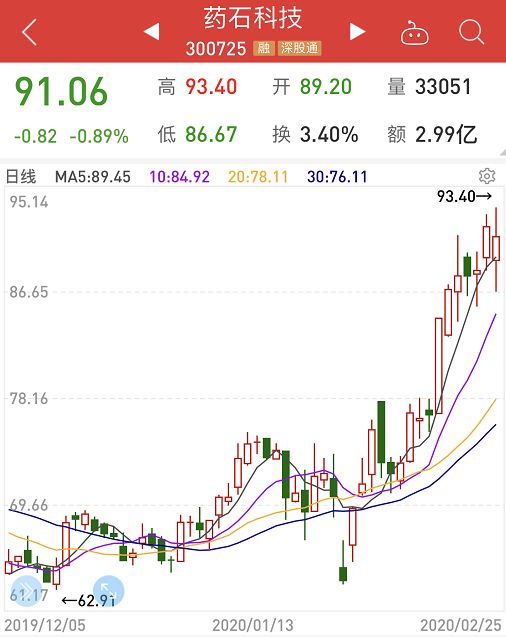

兴全基金“吃独食”,包揽药石科技6.5亿元定增额度

2月25日,药石科技发布公告,公司将非公开发行A股股票不超过10648749股(含),募资金额不超过6.5亿元,发行价格为 61.04 元/股(药石科技2月25日收盘价:91.06元),由兴全基金管理有限公司全额认购,锁定期为18个月。发行完成后,兴全基金将成为公司持股5%以上股东,此次认购构成与公司的关联交易。

值得注意的是,根据定期报告披露的信息来看,兴全基金在2019年3季度就已经退出了药石科技的前十大流通股东之列。或许是嗅到了机会的味道,才短暂修整,蓄势待发,于此次一举购入6.5个亿,成为长期股东。

据悉,药石科技是药物研发领域卓越的创新型化学产品和服务供应商,主营业务包括药物分子砌块的设计、合成和销售,关键中间体的工艺开发、中试、商业化生产和销售,药物分子砌块下游相关原料药的工艺研究和开发服务,并通过子公司药建康科从事制剂的工艺研究和开发服务。此次定增所募集资金将全部用于补充流动资金及偿还银行贷款。

国盛证券认为,定增资金将为后续的创新平台投入和发展战略夯实基础。药石科技聚焦小分子药物领域,未来将在药物发现的各个各阶段加大研发投入。本次募集资金到位后,公司资金实力将显著增强,为公司持续推进发展战略提供有力支持。

50家定增,公募只取四瓢,项目质量为核心要素

除药石科技和立思辰外,恒邦股份和中密控股进行的定增也获得了公募基金的参与。

黄金冶炼企业恒邦股份于2月25日上午发布定增预案,拟向18名特定对象发行不超过2.73亿股,募资不超过31.7亿元,发行价格为 11.61 元/股(恒邦股份2月25日收盘价:16.15元)。其中,恒邦股份的第一大股东江西铜业将认购10.3亿元,占三分之一,而前海开源基金管理有限公司、财通基金管理有限公司将分别认购2亿元、1亿元,合计占10%。

中密控股拟非公开发行不超过29775536股股票,发行价格为21.83元/股(中密控股2月25日收盘价:29.71元),募集不超过6.5亿元资金,用于收购新地佩尔100%股权、机械密封产品数字化转型及智能制造项目和补充流动资金,富国基金和兴全基金参与其中。

据券商中国记者统计,截至2月25日,已经有50家上市公司在新规后发布了定增预案,然而,其中有公募基金参与的项目却仅有4家,可见公募基金在参与定增项目时依然存在多方考量,项目敲定需要严格的论证。

广发证券在《A股再融资新规解读:定增春天对资本市场的影响》报告中指出,在定增项目的选择上可以考虑以下维度:①自由现金流高于同行业平均水平:较强并购能力;②低PE值:市值管理空间更大,估值与定增收益率历史上呈现负相关规律;③大股东比例高:股权稀释越小诉求越高;④股权质押比例不高:实施难度低;⑤成长股:未来1-2年内有较高业绩增速的成长股弹性更大,历史中小市值定增长期胜率更大;⑥优先关注此前创业板两类定增受限企业;⑦优先关注先进制造、国改等国家战略方向,尤其是“轻资产、高研发”企业。