play向前向后

play向前向后受海外疫情影响,全球资本市场迎来一轮调整,A股在周五也经历了大幅波动。截至2月28日收盘,上证综指下跌3.71%、深证成指下跌4.80%、创业板指下跌5.7%。

小V说

站在此刻,小V仍然认为,流动性宽松环境和未来政策调节预期有望推动市场风险偏好在疫情冲击后逐渐恢复,市场在季度区间内可能会出现一定调整,但A股中长期向好趋势依然存在。

今天小V要向大家介绍的这个指数,是基于“当下”和“未来”双重维度选股的一个指数——

第五话

中

证

红

利

潜

力

wèi lái kě qī

注释:

后续随着疫情稳定和复工的有序推进,市场的关注重点将逐渐转向基本面和政策变量的再平衡上。而那些当前投资回报高、未来分红能力强的公司往往能在长期竞争中展现出优势。

关键词一:三大维度

兼顾“当下与未来”

中证红利潜力指数在编制上,根据每股收益(EPS)、净资产收益率(ROE)、每股未分配利润三大指标,对沪深A股进行综合排名,选取排名居前的50只股票组成样本股,并依照50家企业的股息率和自由流通市值的乘积进行权重分配。编制流程如下图:

选股维度的这三个指标是什么意思呢?看下表:

分红的前提是盈利,越高的现金分红就说明公司的盈利情况较好并且愿意回馈给投资者,这是一种积极的信号;而未来分红的潜力则兼顾了当下和未来的情况。

而在加权维度上考虑到股息率这一指标,是因为在股利支付率一定的情况下,估值水平越低,股息率越高,因此红利类指数往往还具有低估值的特点。尤其是在低利率的市场,红利风格显著的股票更加受到大家的关注。

关键词二:层层精选 优中选优

小V在分析了中证红利潜力指数的选股和加权逻辑后,还发现指数本身的样本空间其实也进行过层层过滤,再结合三大财务指标,从全市场3000多只股票中选出了分红能力和潜力最大的50只优质上市公司,而这也是它为什么能经受住市场中长期考验的关键所在。

根据它的样本选取方法,入围的股票必须是:

1、过去 3 年连续现金分红,且上市公司当年分配的现金红利与年度归属于上市公司股东净利润之比不低于 30%;

2、过去一年内日均总市值排名在全部 A 股的前 80%;

3、过去一年内日均成交金额排名在全部 A 股的前 80%。

单看第一条,看筛掉了多少股票:

层层精选,可谓优中选优!

关键词三:蓝筹聚集

具有中长期投资价值

中证红利潜力指数成份股中有35只同样位列沪深300指数,权重合计97.3%,多是盈利能力佳的蓝筹公司。另外,指数行业分布较为均衡,主要消费、可选消费占比大,这些行业中有不少发展强劲的上市公司,具备较好的中长期投资价值。

同时,Wind数据显示,从2005年底至2020年2月27日,中证红利潜力指数累计收益780.9%,显著跑赢上证综指(累计收益157.6%)。

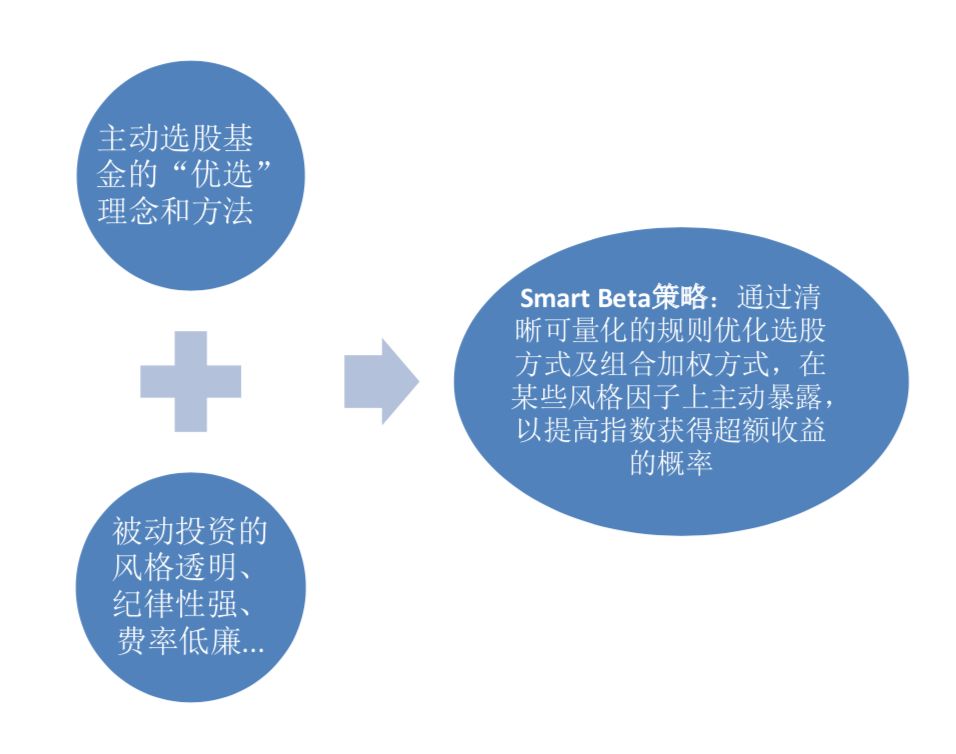

关键词四:Smart Beta策略

兼顾主动和被动

中证红利潜力指数实际采用的是一种Smart Beta策略,这类指数在编制时将主动管理型基金优选精选的思路,通过透明、基于规则的量化方法予以“固化”,使指数既具备主动选择某类因子的“风格性”,又避免了基金运作时可能出现的“风格漂移”问题,集聚了主动投资和被动投资两种方式的优势。

那么问题来了

团队实力不俗

在管理团队上,建信基金指数投资方面经验丰富,产品包含被动指数型、指数增强型等,Smart Beta策略指基更是布局已久,在2010年、2011年和2013年分别布局建信上证社会责任ETF、建信深证基本面60ETF和建信央视财经50指数基金。

总结一下

A股的短期波动不改中长期向好趋势,以中证红利潜力指数为代表的优质资产的投资机遇会再次凸显。

小V家已经有对应的跟踪该指数的被动指数基金产品——

建信中证红利潜力指数基金

(A份额代码:007671,C份额代码:007672)