【白酒投资日报】泸州老窖全产品线停货 迎驾贡酒21Q1增50%以上?|| 【新能源汽车投资日报】锂资源价格持续上涨 未来还有多大空间?

来源:公私风云

钟玮玮认为,投资需要建立自己的信念,从长期投资的角度去选择能跨越周期的行业和企业,这样才能在市场最恐慌的时候,有足够的信心持有甚至以更低的价格买入长期优质的公司。

2021年以来,在一片“跨年行情”、“春季躁动”的呼声中,A股震荡上行。公募基金发行市场延续火爆行情,多只基金实现“一日售罄”,甚至创下单只基金一日吸金超2300亿元的认购新纪录。

私募基金也在加速入场。根据私募排排网统计,上周(1月18日-1月22日)共有823只私募产品完成备案登记,增长量主要由证券类私募基金贡献,占比约82.99%。其中,有94家私募备案了两只及以上产品,最多的备案了31只。

然而,1月中旬开始,市场便进入高位震荡,“机构抱团”等现象备受争议,市场冰火两重天。那么,未来行情会怎么走?有哪些投资机会?“机构抱团”该不该跟?

“抱团是对某种价值的集中认可,或者说对确定性的认可,我们经常说投资是讲胜率,而不是获胜的量级,去年大家对消费、新能源、大宗商品类尤为钟爱,因为确定性、顺势而为是正确的,但也有很多基金经理没有选择抱团,独立去选择一些低估值中高成长的公司,也获得了不错的收益。所以,抱团和不抱团没有对错高下之分,在牛市的下半场才能见分晓。”近日,金库资本董事总经理钟玮玮在接受《国际金融报》记者专访时表示。

用一级市场思维看二级市场

从初入市至今,钟玮玮已在二级市场历练了十五年有余。与多数人仅专注于一级市场或二级市场不同的是,钟玮玮于2014年前后开始进行天使投资和股权投资,投过的非上市项目已有近30个。

一级与二级市场投资兼具的经历,让钟玮玮对二者有了更深的思考,“投资逻辑可以互相印证”。比如,在二级市场上,钟玮玮就更加擅长用长期投资的思维去理解与判断,分析上市公司的相关指标也不仅仅限于财务报表,而是深入到管理层格局观、企业文化等更深层次内容。

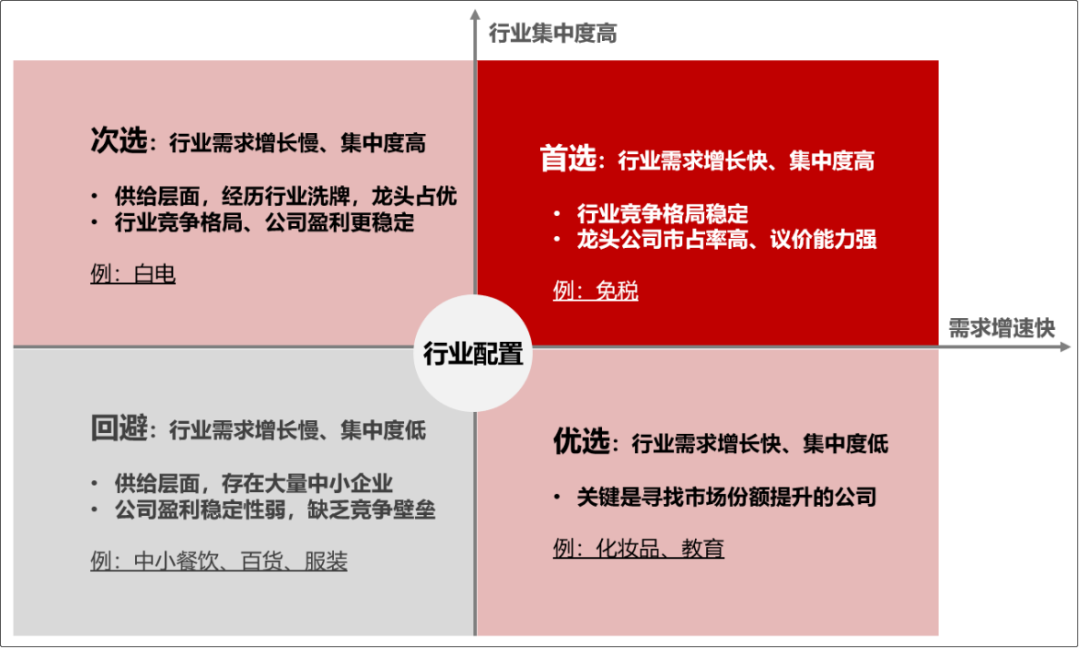

其中的好处之一,便是更易甄别出真假成长股。“我以前也走过弯路,前些年对小市值的公司情有独钟,总觉得爆发力会比一般的大白马要强,最后发现自己陷入了一个误区,小市值的真成长和伪成长很难甄别。”钟玮玮进一步表示,“A股很多公司用一次商誉减值或者说‘大洗澡’就把之前三至五年的高成长归零,这样的情况不在少数。我对此反思了很久,所以现在判断公司价值,对于其所在的行业空间以及在行业中的地位尤为看重,因为真实的核心竞争力可以甄别出真假成长股。”

同时,能以更加平和的心态去应对市场短期波动。钟玮玮补充道,投资需要建立自己的信念,从长期投资的角度去选择能跨越周期的行业和企业,这样做的好处,不在于能赚多少,而在于市场最恐慌的时候,能有足够的信心持有甚至以更低的价格买入长期优质的公司。

而在看好公司后,更重要的是陪伴与帮助公司更好地发展。“一旦我们发现有些上市公司非常优秀又被市场低估,我们就愿意长期持有它,并把自己当作战略投资者,如果上市公司在行业整合、经营思路,甚至主业订单上有需要,我们会不遗余力地提供相关资源。”钟玮玮说道。

钟玮玮认为,当某类个股被过度追捧而脱离基本面的时候,首先可以认为这类个股从长期投资来说缺乏客观的性价比优势,其次这类个股对立面的资产肯定是被冷落和低估。无论市场怎么变化,个股的基本面是第一位的,企业的长期价值不是因为筹码抱团去推高,价值就变高,而应该是由优秀的管理团队和商业模式产生的企业盈利来推动的。

2021年要降低收益预期

面对基金发行市场火热的现象,钟玮玮提出了自己的担忧:2019年和2020年连续两年都是收益的大年,根据股市过往经历,从概率学角度上来说,第三年也是大年的可能性不大。另外,相当一部分公司的股价在明显高估的区间。

“股市里的玩法和十年前已经发生了根本性改变,我们一定要不断学习,开放思维,对自己的投资逻辑不断纠错。”钟玮玮分析道,在注册制下,成功IPO不是终点,只是起点,未来有一个趋势是确定的:随着上市公司数量快速增加,上市公司的估值中枢会下移,目前动辄几十倍、甚至上百倍市盈率的情况不会持久。这个过程,预计会在两三年内实现,那时候市值在50亿以下的上市公司可能多达3000家,一部分是新上市的小市值企业,还有一大部分是市场“杀估值”后,市值大幅下降的企业。

对于散户投资,钟玮玮告诫一定要谨慎,股票的正道是价值投资,抱着赌博心态来投机的,最后一定会输得很惨。“A股逐渐呈现港股化、美股化特征,好的公司受到各方青睐,成长逻辑兑现,新高不断,而垃圾类公司的生存情况甚至难于上市前,转型机会错失就无人问津,甚至退市”。

那么,2021年市场行情会如何演绎?

钟玮玮认为,2021年的机会是结构性的,甚至未来十年都会是结构性的行情。以后股市普涨普跌的概率会越来越低,所以要淡化指数的波动。其实,很多龙头股的估值明显在高位,继续上涨的动力有限,很可能2021年都是盘整蓄势、消化高估值的状态,而一些行业里的小白马股通过这几年的扎实经营和努力,基本面上有长期拐点的逻辑,行业空间如果充足,这类个股的机会就会相对比较大。

对于市场担心的流动性问题,钟玮玮判断,流动性收缩是肯定的,对资本市场来说不放就是收,所以流动性溢价会慢慢消失,这方面市场会承受不小的压力,从投资的角度来说,挑战也很大。

对于下一步的操作策略,钟玮玮认为,如果流动性拐点出现或者流动性释放的速度放缓,最后决定价格的还是基本面,所以会精选个股,继续挑选基本面优秀、估值较低,且有中高成长性的公司进行配置。

看好新能源等行业机会

钟玮玮坦言,在投资时喜欢给自己找“安全垫”。每投资一家公司的时候,他会设想最差情况下呈现什么样的股价,这种情况发生的概率是多少,以及自己能否承受和解决。“相信常识,赚自己能力圈内的钱,拥挤的地方少去,学习新的行业知识和不断纠错”。

那么,今年看好哪些行业?钟玮玮指出,和2020年一样,今年依旧看好SaaS(软件即服务)、物业、新能源、新消费这几个行业,因为从商业模式和行业天花板来看,这几个行业要么是革命性的行业,要么是永续经营的逻辑,受流动性和外围干扰因素较小。

“当然,我们也会经常讨论有争议的公司,甚至花一两周时间来集中讨论。”钟玮玮补充道,“因为广泛开放的讨论,特别是否定意见,可以把风险最小化。否定意见听得多了就会留个心眼,在评估的时候重点观察、持续观察。我有时候和我们的研究员开玩笑说,机构的专业优势不是去讨论茅台唯不唯一,而是当争议来临时,做专业的鉴别,然后去选择。”

对于市场上出现的热点板块或者个股,钟玮玮直言几乎从来不看,因为“精力有限”和“看不懂”,“必须得承认自己在某些领域是非常无知的”。正如号称能够延缓衰老的“长寿药”NMN(β-烟酰胺单核苷酸)被炒作时,钟玮玮就发文称,“相信常识,不懂的东西可以去学习,但不要轻易下手”。

在对未来大趋势的研判上,钟玮玮看好至少未来十年的中国资本市场。“有个现象很有意思,有的银行理财产品只有4%的年化收益率,很多人还是要定好闹钟来抢份额。而市场里动态25倍PE(市盈率)的优质个股一大把,如果再结合未来的复合增速,这样的个股性价比非常高”。

说到这,钟玮玮的语气愈发坚定:“每一个时代有每个时代的主题,未来十年是我国登顶世界第一大经济体的十年,我们长期看好中国资本市场,就像1980年那个时间点的美国股市,资本市场的回报率甚至会远超房地产等其他投资的回报率。”

记者:何思

编辑:姚惠

版式:包文啸