来源:理财老娘舅

华宝基金代云锋:我的科技“擒牛”心得

老娘舅说:

突如其来的疫情让A股产生了较大影响,传统的消费板块大幅走低,目前来看,科技等行业的成长股受疫情影响小,短期回调,可中长期来看仍是贯穿全年的主线。如何看待今年的成长股行情呢?具体看好哪些行业?本次基金经理请回答栏目,老娘舅邀请到了华宝基金的基金经理代云锋先生,让我们看看他怎么说。

基金经理 代云锋

★代云锋,国内投资部基金经理。所谓“十年磨一剑”。2020年,恰好是代云锋进入华宝基金的第十个年头。一路名校“学霸”,从南开大学的工学学士到人民大学的经济学硕士。

★2011年,代云锋研究生毕业后顺利进入华宝基金,开始从事研究工作。2016年,已潜心研究5年的代云锋开始参与华宝创新优选基金的管理,由此翻开了自己个人投资生涯的崭新一页;2017年,代云锋正式挂帅华宝创新优选基金,2020年开始担任华宝服务优选的基金经理。

★一路扎实走来,代云锋作为一名成长股猎手的锋芒正逐渐展露,不管是今年以来、过去1年还是过去3年,其管理的华宝创新优选基金的业绩均位居同类前1/10。截至2020/2/28,华宝创新优选今年以来收益率23.50%,(同类排名:27/995),同期沪深300收益率-3.82%;过去一年收益69.69%(同类排名:32/752),领先沪深300收益近62.58%;过去三年收益92.55%(同类排名:18/516),领先沪深300收益近78.22%。

《基金经理请回答》采访开始……

1

今年的新冠肺炎出乎很多人意料,A股也大受影响,会影响您的投资决策吗?你如何看待疫情对股市的影响?

目前来看对我的投资决策影响不大。一方面,我更倾向于基于中长期的视角来管理组合,当前疫情对相关行业和上市公司的影响周期我判断可能更多是以季度为单位的;另外一方面,从我自己的组合结构来看,疫情整体的影响也偏中性。譬如游戏股受益,部分制造业股票短期略受损,整体还好。与其简单做仓位上的变动,我更倾向于在市场波动加剧中通过个股的调整来优化组合的结构。

疫情如果能够在Q1得到有效控制,我认为其对股市的中长期走势影响很小,更多的是影响市场参与者的心理,进而带来短期的波动加剧。企业的价值本质上是其全生命周期的自由现金流折现,如果疫情影响企业1~2个季度的利润,折算下来对其内在价值的边际减损微乎其微。如果看短中期,我们就要分析和测算疫情对相关行业的供需影响及上市公司2020~2022年实际经营的影响,需不需要较大幅度调整盈利预测?如果不是,我们面对疫情就可以相对淡定一些。当然,我们也需要密切关注疫情走势,不能盲目乐观,若疫情持续的周期超出我们的预期,还是要进一步做决策上的修正。

从产业层面上看,我们还要更多的去思考疫情带来的中长期潜在投资机会。目前大家相对一致的预期是疫情使得游戏、在线办公、在线教育、互联网医疗等行业不同程度受益,且随着5G的普及以及此次疫情对于大众工作和消费习惯的培养,这些行业有望收获中长期利好。那么,深入的思考和研究这些潜在受益的领域应该是我们的重点工作之一。

2

从持仓上看,您更偏向于成长风格,请问您如何看待今年的成长股行情?

我比较看好今年的成长股行情。从产业层面看,以5G为代表的信息产业,以新能源车、光伏为代表的新能源产业,以及以生物医药、文化传媒、在线教育、电商等为代表的新兴服务产业,诸多领域都呈现出成长加速的态势,未来2~3年大概率保持良好的行业景气度,预计会有一大批优秀的成长股能够走出来。同时,今年整体的货币环境也对成长股相对友好,不少成长性板块存在估值中枢上移的潜力。

3

具体来说,您看好哪些行业或主题的投资机会?

中长期关注未来中国经济结构调整升级带来的投资机会。传统的以房地产、基建投资带动经济的增长模式难以为继,中国经济改革、转型的内在动能大。我希望能够从未来3~5年的GPD结构变化中找到新的经济引擎所在,抓住充分受益于产业变革的投资机会。

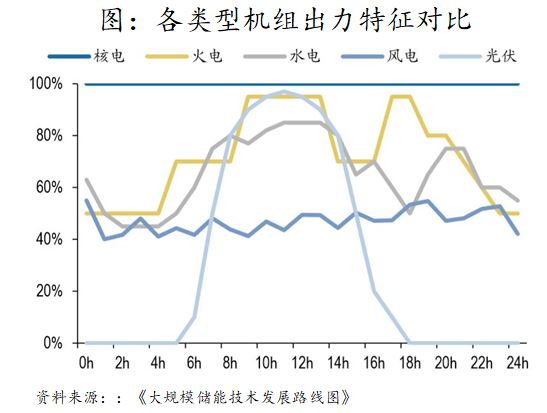

目前重点看好受益于制造业升级的高端制造行业以及受益于消费升级的新兴服务行业。结合产业进程,高端制造领域重点看好5G为核心的新一代信息技术革命以及光伏+新能源车+储能为组合的新能源革命带来的投资机会。新兴服务领域,重点关注文化传媒、生物医药、在线教育、互联网医疗、电商等行业的投资机会。

4

当您特别看好某一个细分行业,里面的个股您是如何选择的?

龙头买满,再考虑第二名、第三名。

5

一般来说成长风格的基金都很激进,但是您管理的华宝创新优选近半年、一年、三年的业绩均位居同类前8%,您是如何做到稳健盈利的?

首先,我会倾向于在好的行业里做功课,不断寻找景气度向上的行业。在好的行业里做投资,即使个股选择出错也能一定程度减少损失。同时,我会有意识的控制单一行业的仓位敞口,即使再看好的行业也不会一下配置的太重,一般单一行业的配置比重不会超过30%。

其次,与优秀的公司为伍。个股的选择尽可能严格,对公司质地要求尽可能高,包括治理结构、管理水平、行业地位等比较看重,同时历史财务指标也要达标。通常希望买的公司是行业龙头或潜在龙头。

最后,注重安全边际。对估值的考量相对严格,估值太贵的公司即使基本面再好也会谨慎,尽可能让组合里的公司估值和基本面相对匹配。

6

您投资的超额收益主要来源于哪?

个股选择。

7

近期您管理的产品机构投资者持有比例明显增加,您如何看待这件事?

有压力也有动力。唯有更加努力,不辜负客户的信任和期望。

8

2019年您的投资业绩非常亮眼,能否谈谈您的投资框架?

我的投资框架可以简单总结为:在中观框架下做成长股的价值投资。

包括几个方面:1)注重行业研究,把个股的研究和选择放在一个大的行业研究框架里面,做深刻的行业研究,挑选出好的行业并在里面做功课;2)淡化择时,专注选股。所有研究工作的落脚点都要回归到个股的价值判断,寻找符合“好行业+好公司+好的价格”标准的“三好学生”;3)长期投资。希望找到一批具备良好成长性的优秀公司,伴随企业的成长而成长。

9

您如何看待基金经理能力圈这件事?您的能力圈是什么?

理论上讲每个基金经理都有自己的能力圈,投资实操中应当恪守能力圈并持续努力扩展能力圈。我当前的能力圈可能更多的集中在制造业和一部分消费领域。

10

用一句话总结您的投资策略?

不断的寻找“三好学生”:好行业、好公司、好的价格。

11

您最崇拜的投资大师是谁?

彼得林奇、菲利普费雪、巴菲特的书翻的更勤,收获和共鸣更多一些。

12

您管理的产品更适合什么样的投资者?

有一定资产配置需求且愿意中长期持基的投资人。

13

投资之外最大兴趣爱好是什么?

打篮球、看书。

14

最近正在阅读的书是哪本?能否推荐给大家?

冯唐的《成事》。

《成事》是冯唐以梁启超编选的《曾文正公嘉言钞》为底本,集合曾国藩、麦肯锡以及个人工作的管理实践,阐述了一些简单实用的成事方法论。而《曾文正公嘉言钞》是梁启超在1916年从《曾国藩全集》中摘抄的有关励志、勤勉、坚毅等方面的实用内容而集成的一部语录集。我自己算是王阳明、曾国藩的信徒,有关他们的书会经常去翻一翻。

15

您如何做好工作与生活的平衡?

工作和生活都用心并努力,自然会取得平衡。

16

每天的作息是否规律?睡眠时间有多少?

比较规律,7~8小时吧。