原标题:疫情之下募资延后,投资机构发债为基金募资!国资系为主要发债群体,部分拟向产业基金输血

来源:每日经济新闻

今日(3月3日),国企投资平台发债为基金募资再添一例——绍兴市财政投资有限公司新发私募债20亿元,其中有18亿用于投资基金。此前,北京首钢基金有限公司也发5亿企业债,全部用于三大产业基金的出资募集。

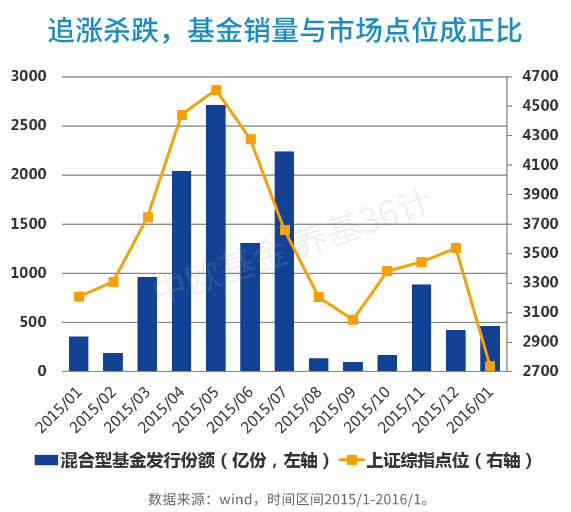

据统计分析,目前各地财政下属投资机构或持股平台为主要发债群体,但就资金端喜好而言,发债为基金输血依旧不是主流配置方向,或仅为部分基金保壳创造了条件。

投资机构发债为基金募资

由于受疫情的影响,绝大多数投资机构的募资进度出现停滞。记者从部分大型产业基金方面了解到,很多都已经把今年一季度的募资计划往后推延。对此,部分机构已经开始通过发债的形式来缓解流动性。

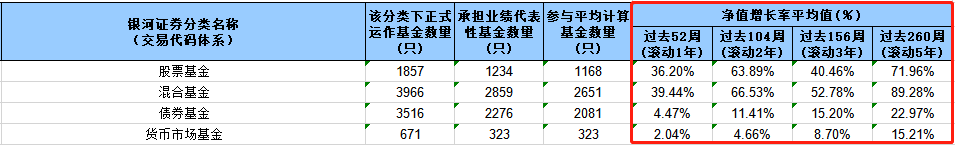

从目前的机构发债情况来看,国资系背景机构仍然占据绝大多数。记者粗略统计,仅3月3日一天,新发行公司债及私募债共有96项,债券发行人股权穿透两级以上均能找到市属国资持股的身影。其中,票面利率最高的为7.8%,最低的为3.0%;最高募集40亿元人民币,最低0.5亿元人民币。

3月3日,记者从绍兴市财政投资有限公司了解到,公司在当天发行了绍兴市财政投资有限公司2020年非公开发行公司债券(第一期)。根据相关介绍说明,本期公司债券募集资金不超过20亿元,其中两亿用于补充流动资金,剩余用于投资基金。

工商信息显示,绍兴市财政投资有限公司隶属于绍兴市财政局,主要从事股权投资和股权投资基金、项目投资等。控股企业中,绍兴市重点产业股权投资基金成立于2019年11月,暂无项目投资历史。

根据相关规定,在基金正式备案之后,需要在此之后的半年内完成投资。但由于募资困乏,市场上备案基金后没有资金用于投资的案例并不鲜见,发债以缓解流动性或使其艰难的困境得以改变。

无独有偶,北京首钢基金有限公司也在近期发债融资以输血基金募集。2月26日,该公司发行了2020年第一期北京首钢基金有限公司公司债券。根据相关说明,本期债券拟募集资金不超过5亿元,其中两亿元用于对北京首璟丰泰管理咨询中心(有限合伙)出资,两亿元用于对北京丰首产业投资基金中心(有限合伙)出资,1亿元用于对京津冀产业协同发展投资基金(有限合伙)出资。

上述基金中,除京津冀产业协同发展投资基金(有限合伙)外,其他均是成立不到一年的基金,如北京首璟丰泰管理咨询中心(有限合伙)成立于2019年2月,北京丰首产业投资基金中心(有限合伙)则成立于2019年3月。而且从对外投资上来看,目前均只有一起投资记录在册。

按照目前产业投资基金动辄数百亿上千亿投资规模而言,上述基金的投资动作稍显初级。不过这与基金本身存续期较短,跟进募资资金有限不无关系。根据此次债券发行的要求,企业将每年付息1次,票面利率为3.27%。这已经比多数投资机构发债的利息高出0.2%左右,最新的债项评级也定位AAA,企业对发债募资的渴望可见一斑。

为基金“输血”发债非主流配置

3月1日,随着新证券法的实施生效,删除了筹集资金投向和债券利率的相关规定,减少了对债券融资行为的干预,包括上述债券发行在内的企业债,实际上已经在资金端获得了更多机会。

但记者发现,尽管相关企业的债券评级达到了3A最高级别,但记者注意到,时下为基金“输血”而发的债券依然不是市场的主流配置。使得投资机构想通过发债缓解募资难依然不容易。

华泰证券分析指出,疫情冲击下,货币政策不会收紧,财政政策加码应无悬念,稳增长的抓手大概率依然是基建及地产。因此从政策环境上看,城投及地产企业存在边际放松的可能,从而带来了城投平台、地产债的配置热情。

Wind统计显示,截至3月3日,建筑业和制造业的债券发行规模均排在前五序列,分企业性质看,房地产、医药生物行业民企融资规模较大,其中医药生物行业主要受新冠肺炎疫情防控债发行影响,核心民企主要是九州通(20亿元)、科伦药业(20亿元)。

另一方面,原先票面利率较高的企业类信用债发行都维持较高水平。去年11月7日,新三板挂牌企业北京信中利投资股份有限公司(以下简称信中利)公告了关于2018年非公开发行创新创业公司债券(第一期)发行结果。规模为3.4亿元,按票面利率的7.8%平价发行。募集资金将主要通过直接投资或设立契约型基金、公司型基金以及设立有限合伙企业等方式投资于种子期、初创期、成长期的创新创业公司股权。

但如前述企业债发行票面利率,目前普遍维持在3%~4%。这一方面与信用债利率下行与发行量显著增加有关,另一方面也由于市场流动性较为充裕有关。表现为市场各类信用债新发数量在增加,而收益率却呈下降趋势。

Wind统计显示,上周(2月24日~3月1日)内,一级市场信用债(包括短融、中票、企业债和公司债)共发行279只,总发行量3182.34亿元,较上周增加了775.99亿元;但短融的发行利率下降幅度为2.24BP,中票的发行利率下降幅度为17.48BP,公司债的发行利率下降幅度为33.54BP。

可见,目前针对于投资机构发债以“输血”基金的做法并非主流,且随着市场流动性的释放,发债成本将进一步缩减。这对于类似城投、基建、水利等工程项目的融资而言是个好事,也成为资金端主要配置的方向。而对于基金公司的募资难题,当前的发债融资或为杯水车薪。