网红经济学家做减法!杨德龙卸任FOF基金经理,行业人才流动潮涌

来源:新经济e线

“鱼和熊掌不可兼得”。

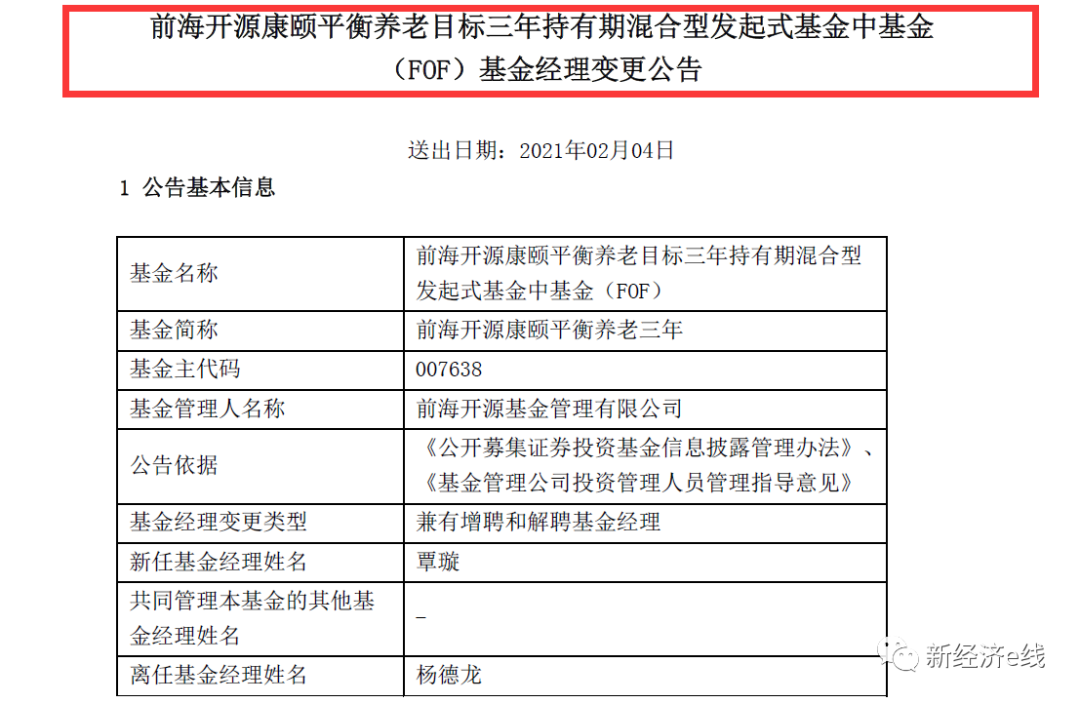

面对网红经济学家和基金经理的双重身份,杨德龙选择了做减法。2021年2月4日,前海开源旗下三只FOF基金——前海开源裕源、前海开源裕泽定开、前海开源康颐平衡养老目标三年均发布了基金经理变更的公告,其离任对象均为杨德龙。

来源:基金公告

新经济e线获悉,杨德龙离任的原因为公司内部调整,离任日期为2021年2月2日。公开资料表明,杨德龙北京大学经济学硕士、清华大学工学学士,具有基金从业资格。2006年加入南方基金,担任研究部高级行业研究员、首席策略分析师;2010年8月至2016年3月,杨德龙在南方基金前后管理的基金分别包括小康ETF及南方小康、南方上证380ETF及联接基金、南方策略、南方开元沪深300ETF联接基金、南方开元沪深300ETF、南方恒生ETF。

杨德龙后于2016年3月加入前海开源基金,现任前海开源基金首席经济学家、权益投资资本部基金经理。

新经济e线注意到,近年来,公募行业迎来爆发式增长背后,人才流动潮也是一浪高过一浪。Wind数据显示,2020年共有257位公募行业基金经理离职,创5年新高。此前,在市场行情相对极端的2015年,年内共有302位基金经理离职。而2016年至2018年的3年间,离职基金经理数量均不超过200位。2019年,这一数量为234位。

杨德龙卸任FOF基金经理

新经济e线注意到,相比网红经济学家和基金经理这两个角色,杨德龙对于前者似乎更加“如鱼得水”。

公开资料显示,杨德龙担任上述3只FOF基金经理的时间分别为2019年5月9日和11月13日。从净值回报表现来看,业绩最好的为前海开源裕源,其任职回报53.91%,行业排名13/311;前海开源裕泽定开次之,其任职回报为20.76%,同类排名190/311;业绩表现最差的为前海开源康颐平衡养老目标三年,其任职回报为15.10%,同类基金排名70/71,位列倒数。

据前海开源康颐平衡养老目标三年2020年四季报披露,截至报告期末基金份额总额为6094万份,对应基金资产净值为6857万元。截至报告期末前海开源康颐平衡养老三年基金份额净值为1.1251元,本报告期内,基金份额净值增长率为4.81%,同期业绩比较基准收益率为7.13%。

来源:基金公告

自合同生效起报告期末,基金净值增长率为12.51%,同期业绩比较为21.14%。相比之下,前海开源康颐平衡养老目标三年落后业绩基准8.63%。据悉,该基金业绩比较基准为MSCI中国A股指数收益率×50%+中证全债指数收益率×50%。

彼时,杨德龙在四季报中称,2020年是一个波谲云诡,事件频发的特殊年份。虽然四季度海外的疫情控制不力,疫情再度爆发,但在流动性宽裕,各国政府积极“放水”的货币和财政背景下,权益市场开启了新的一波上涨。报告期内基金保持均衡看多配置。在原有科技、医药、消费三驾马车的基础上,增配了顺周期板块(有色),保持了组合的进攻性。展望明年一季度,其认为流动性推动的结构性牛市仍将继续,并将适度保持组合的弹性,同时,时刻关注某些板块市场估值极端泡沫化的时点,注意及时撤退,力争减小基金净值回撤。

报告期末按公允价值占基金资产净值比例大小排序的前十名基金分别为博时富瑞纯债债券A、工银瑞信产业债债券A、汇添富消费行业混合、兴全趋势、海富通阿尔法对冲混合A、银华信用四季红债券A、前海开源再融资主题精选股票、有色ETF、交银施罗德医药创新股票、前海开源金银珠宝主题精选灵活配置混合C。

此外,从3只FOF基金的规模来看,资产净值最高的为前海开源裕源。截至2020年四季度末,基金规模为2.48亿元。同期,规模最小的前海开源裕泽定开资产净值已不足5000万元,仅4964万元。同样,该基金也跑输了业绩比较基准。自基金合同生效起至去年四季度末,前海开源裕泽定开净值增长率为19.76%,较业绩比较基准34.65%相比,基金业绩落后14.89%。据了解,该基金业绩比较基准为中证开放式基金指数收益率×80%+中证全债指数收益率×20%。

行业人才流动潮涌

新经济e线观察到,实际上,步入2021年以来,行业人才流动仍是大潮涌动。Wind统计表明,短短仅月余时间,共计有30位基金经理离任。其中,博时基金、嘉实基金、银华基金、华泰柏瑞基金各有2位基金经理离任。

今年1月,博时基金两员大将宣布离任,分别为王俊和韩茂华。其中,王俊2008年从上海交通大学硕士研究生毕业后便加入博时基金。历任研究员、金融地产与公用事业组组长、研究部副总经理兼金融地产与公用事业组组长、研究部总经理兼金融地产与公用事业组组长等职。

据公告披露,王俊因个人原因宣布离任,离任日期为2021年1月20日。王俊在博时基金前后管理的基金多达20只。特别是王俊管理的博时主题行业于2016年至2018年曾多次荣获金牛奖。王俊离任前在管的基金合计仍多达14只(A/C分列,以下同)。

紧随其后离任的韩茂华更早在2006年就加入博时基金。拥有十年证券从业经验。历任研究员、投资经理、曾任博时新兴成长、博时价值增长、博时第三产业成长、博时文体娱乐主题的基金经理。在离任前,韩茂华任权益投资成长组负责人、股票投资部副总经理兼博时创业成长、博时创新驱动灵活的基金经理。据公告透露,韩茂华因个人原因离任,离任日期为2021年1月29日。

就在2月4日,华泰柏瑞基金经理陈东也宣布离任。陈东金融学硕士,多年证券从业经历。2007年4月至2010年1月任深圳发展银行(现已更名为平安银行)总行金融市场部固定收益与衍生品交易员,负责本外币理财产品的资产管理工作;2010年1月至2012年9月任中国工商银行总行金融市场部人民币债券交易员,负责银行账户的自营债券投资工作。2012年9月加入华泰柏瑞基金。在陈东离任前,其管理的基金多达15只基金。

而同一天宣布离任的朱向临也是华泰柏瑞基金旗下负责固定收益的基金经理。朱向临2012年12月25日起于华泰柏瑞基金从事一般证券投资基金业务。在离任前,朱向临管理了8只基金。

对此,有市场人士指出,优秀基金经理作为基金公司的“核心资产”,其离职带来的冲击波在所难免。整体而言,中小公司受到的冲击会比头部公司更为严重。究其原因,近年来,公募行业二八分化的趋势愈发明显,头部公司抢夺人才的能力越来越强了。部分小型公司因人才不足而很难扩大规模,又因为规模不够很难吸引到优质人才。从基金经理人才流动来看,除业内跳槽外,目前大中型基金公司多采用内部培养的形式,不断输送新生力量。

扫二维码 领开户福利!