他是汇添富研究总监,是价值投资名将,是业内大满贯得主。他为人低调,上次出现在直播镜头前还是2018年。

这一次,他,终于来了!

“

正如总理所说,“只要就业好,GDP增速高一点低一点都可接受。”

”

受疫情影响,全球经济增速面临下修,中国外需也面临挑战——出口部门受损,就业压力增大,中小企业的压力非常大。但是正如总理所说“只要就业好,GDP增速高一点低一点都可接受。”下一阶段,我们会看到逆周期政策发力,通过促进就业实现稳增长,未来的货币、财政等政策对中小企业是偏乐观的,对服务型企业也是偏乐观的。

“

“钱多+资产荒”是全球市场核心矛盾,未来,钱会慢慢流入到A股来。

”

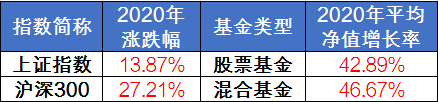

当前市场另一个核心矛盾是“钱多+资产荒”,无论是欧洲、日本,现在美国也在慢慢地接近负利率,意味着市场的流动性是非常宽松的,全球也面临资产荒。在这个背景下,A股的机会非常大,因为全球都是低配A股的,无论是海外资金还是国内资金,未来这些钱会慢慢流入到A股来。

“

短期恐慌情绪,在时间的长河当中一定会被抹平的。

”

我相信市场一定会反应价值,中国优质资产确实已经到了非常有吸引的布局阶段,从价值的判断来看,短期恐慌情绪可能还在演绎,但是在时间的长河当中一定会被抹平的。从国内总体的经济韧性和市场的宽度、广度来看,很多优质的股票会持续流动,A股在未来几年会是典型的增量资金市场。

“

精选个股的策略,在未来会明显战胜市场。

”

总体来说,当前A股的估值偏低,很多行业现在的估值水平在偏低的水平,包括那些未来可能有持续增长、盈利能力也OK的一些行业,行业当中的一些个股的分化就更明显。我觉得稍微拉长一点来看,精选个股的策略在未来会明显战胜市场,从我们的研究来看,结构性机会还是非常突出的。

“

偏成长性的行业,如消费升级和科技创新,代表了未来经济成长方向。

”

在利率往下走、流动性宽松的背景下,有稳健复合回报的资产,以及低估值高股息的股票非常有吸引力;在一些偏传统产业的当中,行业整合的逻辑是会发生的,也会带来很多投资机会;另外偏成长性的行业,如消费升级、科技创新,代表了未来经济成长方向,里面的机会其实会非常非常多。

“

各个板块的研究其实是万变不离其宗的,你要清楚的知道,支撑价格的到底是什么。

”

各个板块的研究其实是万变不离其宗的,需要看清楚企业的价值,对企业的价值有所判断。当然,短期的资金行为会对阶段性的风格情绪产生一些影响,有些时候有的人可能会去享受赚泡沫的钱,但你要清楚的知道,支撑价格的到底是什么。反过来,在下跌的过程当中,你可以对公司进行价值判断,觉得它确实跌到已经非常有吸引力了,其实是可以果断买入的。

“

回撤控制方面,行业均衡配置、关注个股下行风险和仓位调节是三大重点。

”

在控制回撤方面,第一个是行业的相对均衡配置,当然它可能会让组合损失掉收益的部分弹性,但是在市场下跌的时候,基金净值的跌幅也不会那么“吓人”,因为它总归是“东边不亮西边亮”的; 第二个核心其实是控制个股的回撤,我认为对个股下行风险的认识其实是非常重要的;第三个重点在仓位,我自己其实也不会把仓位定得特别特别高,一方面原因在于我管理的资金规模也比较大,在大家赎回的时候应对起来不会特别被动。

“

对高成长性公司的基本面,我的要求会更苛刻一些。

”

高成长性股票在市场情绪发生变化的时候,或者说大家发现基本面没有预想得那么好的时候,回撤幅度可能会比较大。事实上,这类股票在我的组合当中占比可能会相对少一些,因为我对这些公司的基本面要求会更苛刻一些,这也是我控制回撤的要点之一。

“

我希望价值精选最后能够给大家带来的,是稳健的复合回报。

”

让我很感动的是,价值精选的投资者中,有一部分人持有了3年、5年,甚至更长,其实到最后回头来看,都还是有很不错的收益率,这可能是我比较欣慰地方,因为短期的表现确实可能掺杂有运气的成分,做得不好其实也很难讲清楚到底是水平不行还是市场原因。但是如果真的拉长来看,我希望最后能够给大家带来的,是稳健的复合回报。

“

选择定投与否,跟自己的心态和资金安排都有关系,而定投最好的地方可能在于它让你短期没那么焦虑。

”

定投最好的地方在于它可以让你短期没那么焦虑,比如看到市场下跌了,你可能会觉得可以补仓了,所以选择定投与否跟自己的心态和资金安排都有关系。最终回过头来看,其实大家或多或少都会有一定的焦虑感,所以定投肯定是一个非常优秀的选择。就目前的数据来看,定投价值精选的投资者占比其实很大,我发自内心地感激大家能够认可产品所带来的稳健、向上的复合回报,感谢大家的支持。