一文看懂荀玉根直播8大要点:A股三大优势 看好科技+券商

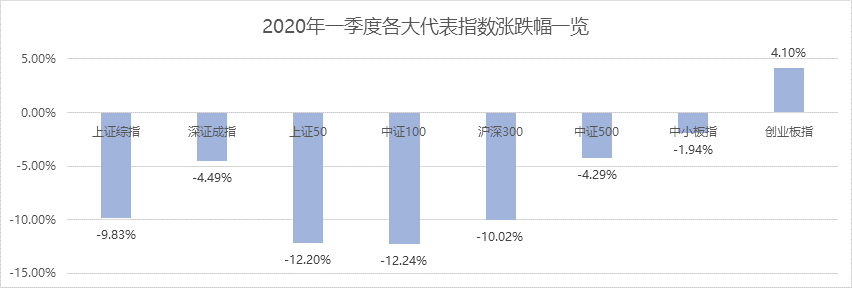

新浪财经讯 3月20日消息,近期市场行情持续暴动,随着美股四次熔断,黄金、美国国债、原油为代表的大宗商品等各类资产暴跌,全球市场恐慌情绪急剧抬升,A股市场同样未能幸免。但近两日,A股探底回升,沪指更是在今日终结7连跌,这是否意味着市场短期有企稳迹象?是否到了抄底的时候了?

在此市场调整之际,海通证券研究所副所长、首席策略分析师、金麒麟最佳分析师策略第一名荀玉根,同泰基金投资总监杨喆,做客新浪财经客户端,在线直播分享“如何把握剧烈震荡行情下的股市投资机会”,并现场答疑。

同泰基金杨喆主要观点:

A股整体市场怎么看?

中国的经济的基本面非常得好;所处的疫情对资本市场的影响阶段和海外市场也不一样;A股估值处在比较低、比较安全的位置。

资本市场受到疫情影响的扰动现在正在慢慢地平复,中国经济先于海外市场恢复经济秩序。监管层、政府相关政策,都会给资本市场有一个强烈的映射,资本市场定价的有效性,会在不久的将来反映出来。

国内先于国际市场走好 蓝筹和成长都是配置良机

对于中国来说,经济受到疫情的影响,现在已经开始进入到收尾阶段,心理冲击已经结束了,现在所能够看到的仅仅是海外的资金配置流动所带来的被动性的下跌。

海外资金配置中国偏白马、偏蓝筹、偏核心资产的股票,最近在持续地流出。从2月下旬以来一直流出,流出了近1000亿人民币,这不是中国资产不好了,而是因为外资需要流动性。

观测一个指标,海外市场一些金融资产的波动是紊乱状态,美元指数、黄金、美股、债券其实打破了几个翘翘板。美股和美债的翘翘板被打破了,美股和美元的翘翘板被打破了,美国的美元指数是一个流动性紧张性地上涨,因为大家都配置不到其它的避险资产,都需要把可流动的、可变现的一些资产,甚至是非常好的、非常难得的、在很多时候都还是传统的避险型的资产,比如说美元、黄金、债券,比如中国的蓝筹股,这样一些资产由于能够变现,所以被迫把它卖掉。

观测一个指标,如果美元指数在快速上冲的阶段告一段落,开始下调,这时候可能第一波疫情对全球资本市场的影响,带来的流动性危机已经结束了,这样的话国内市场被动性的蓝筹股被外资抛售也就会结束掉。

3月20日上午美元指数冲到102点几的时候已经开始在回落了,但是需要观察一段时间,它是不是会持续地回落。如果它能够持续回落的话,可能全球资本市场的流动性的紧张就结束了。但这时候国内市场,前期一些偏科技、偏成长的国内的优质的股票,已经自然地回调到了一个估值相对合理的状态,偏蓝筹、偏核心资产类的股票被外资在这个地方也砸出了一个非常具有估值吸引力的坑。

所以,这时候我们看在国内市场上,至少从短期来看,我们觉得这两端都是非常有配置价值的。这时候我们再去看股票组合管理上的调整策略,现在应该适度地增加一些权益类资产的权重。

关注宅经济、医疗健康、养老等方向

分析疫情对产业的影响,可以从几个视角去看,一个视角是我们纵向地去看整个产业链,看上游的资源品,上游周期性的制造业,还有中游的制造业,对它们来讲,对它们的影响不是很大,只是因为产出的时间受到了一些压制。如果再过一段时间,复工、复产率都达到90%多,这样一些行业很快景气度就会恢复到一个正常的状态。

再去看对偏下游的影响,这次看来是偏大的。对照着2003年“非典”时期,偏下游这一次在中国GDP的占比相比17年前的占比已经大了很多,因为第三产业已经超过GDP比重的一半。比较显著的像消费、零售还有服务业,都受到比较大负面的影响。从我们身边直观地去看,很多中小型的企业、零售、餐饮,还有假期的假日经济都受到很大的影响,旅游、院线一些领域,都受到了阶段性停工的影响。还有中小型的社区服务业,很多街边的门店也受到了短期的影响。

受到这些影响,自上而下地我们去看,在恢复经济秩序的阶段,应该会有很多刺激性的政策来快速地扭转和能够让他们把这种产值还有这种营收尽量地补回来。我们现在看到一些地方的领导人在去业市进行餐饮性的消费,或者是去一个旅游区进行旅游性的消费,做一个示范,告诉大家这个地方已经安全了,这个地方大家可以非常安心地进行日常的消费了。这时候大家应该是很快地恢复到一个正常的状态。

我们还能看到一些受益的方向,这次因为大家关在家里的时间比较久,东方人社会整体的秩序感也比较好,大家能够理解政府在这个阶段所做的努力和牺牲,大家会做很多主动和自觉的配合。这个时候我们整个宅经济就会持续地火起来。我相信这种宅经济,大家在家待了一段时间,养成了很多新的习惯或者是有了很多新的生活体验,比如我们在线上进行远程办公、线上开会,有小孩的这些家庭延期开课,但是进行很多线上的教育,各个学校、各个地区都在进行自己线上教育的资源,尤其是中学生以上的线上的教育内容都是基本上在更新新的课程了。这是我个人的一个观察。

我们还看到线上的一些内容消费,比如线上的影视消费、线上的游戏消费,它们也是非常蓬勃发展,流量也非常大。

这些用相当一段时间会形成整个社会的新的生活习惯和消费习惯,对这些领域来说,它们产业的机会就会持续下去。在这里面有一些优势或者是卡在一些关键位置上的比较好的公司,做了足够准备的一些公司,比如钉钉在日本也用得非常好,它的用户体验也给了很高的广泛的好评。卡了关键位置的一些公司,做了足够准备、投入了战略性资源的这样一些公司,我相信在这一波里面会有一个中长期的发展空间,快速地体现出来,我们去观察哪些公司能够持续地抓住这样一些机会,这里有结构性的配置机会。

受益的方向除了宅经济,还能看到像健康、医疗、养老这些行业,本来就是在一个持续增长的态势上,这次疫情过去之后,我想全社会对健康、对个人的医疗和长期健康状态的管理会越来越重视,国家也会投非常多的商业资源,会变成全社会的医疗资源。这些也会给资本市场带来不错的结构性的机会。既然这么多新技术在不断地运用,经济学上有一个词叫“供给创造需求”,我们现在看这些新的技术在不断运用的时候,从更长的时间来说,因为大家在越来越多地依据互联网或者是移动的互联网进行生活上的交互,这种依赖感是越来越重的。比如说这些物联网的应用,网络认证、网络安全的认证,VR和AR的应用,甚至是区块链的一些技术深入到我们日常的生活中来。其实很多新兴的技术会越来越深入我们的生活,这些方面也是会长期受益的,这些方面是我们能够看到因危而机的一些行业。

居民对权益资产的配置比重不断提高

从国际比较来说,中国居民现在对权益类资产的配置比重是不太高,未来配置比重会增加。这是一个历史的进程。

国内从做投资管理的视角去观测,还有一些制度性的环境来促动它。第一,过去几年资本市场在持续地推动资管新规,资管新规更多地是让理财净值化,去除期限错配的这种固定收益的理财产品。可能理财新规会延后一两年,最终完整地执行开来。有利于资金进入权益市场。

第二,国内创富的一代人是经历改革开放有一个特别好的红利窗口,这些人通过勤劳、通过努力、通过创新、通过勇敢实现社会财富的创造。未来整个家庭和一代代的子女去传承这些财富的时候,通过财富管理来实现保值增值的时代。从创富变成了理财,对中国资本市场尤其是对中国权益市场的配置就变成了一个持续的、温和的上行时期。

对投资者有什么建议?

第一,心理上做好准备,进入到一个净值型理财的时代,净值型理财和我们去寻求银行系统更多过往一直有但是未来会越来越少的固定收益型的产品,或者是高息的固定收益型产品是不一样的,首先它的净值会有波动。

权益类的资产更多是反映企业的基本面。如果我们用一个组合或者是用一个指数去看,它反映一个经济的基本面。如果,中国经济的增长在6%附近,中国这些优秀的上市公司的增长应该是比平均的GDP增速要快的,它们是更优秀的一些优势的公司,一些大型公司的集合体,它们会在GDP增长6%的过程中有更快的增长。去配置这样一些权益型的组合,就会获得一个高于6%的收益,但是它是不同年份会有不同。

所以,遇到短期的波动,不应该由于短期扰动,对所持有的心态产生影响,或者是影响投资行为。因为我们已经进入到了净值型理财的时代。

第二,建议我们的居民寻求专业的销售渠道,购买我们的基金产品,寻求专业的投资管理机构来管理我们的理财产品。