基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

来源:巴蜀养基场

所谓的财富管理转型期,九思界定的是自2018年伊始,在整个财富管理体系自上而下刮起的全新的财富管理转型浪潮,如果我们将财富管理转型期按照事物的发展周期界定成萌芽期、成长期、发展期、成熟期等阶段的话,可能现在的转型阶段依然处于萌芽与成长之间。天时、地利、人和各项条件都在形成,属于财富管理大发展的时代正在到来,只是在这其中,并不是每一位从业者与参与者,都能够在这样的背景下把握机遇,实现价值跃迁。

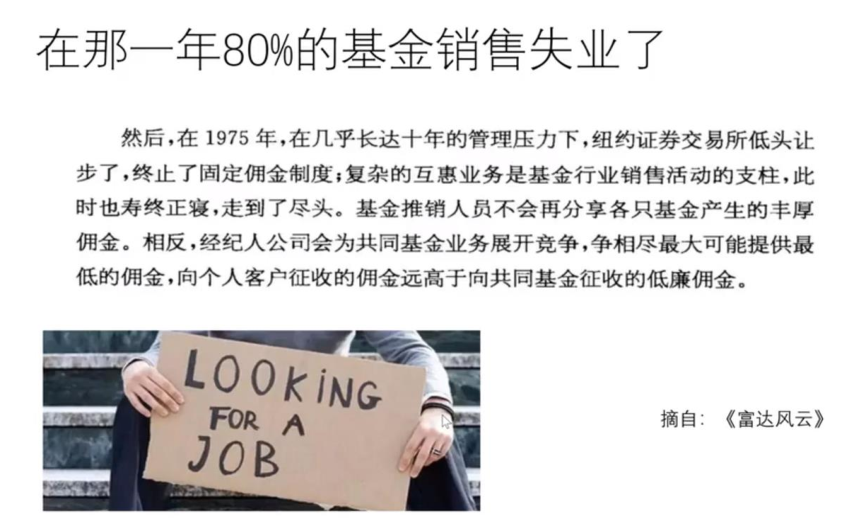

《富达风云》中描述了美国20世纪70年代财富管理大变革和发展时期的从业人员生存状态(当时的时代背景和我国目前正在试点的基金投顾业务有相同,有不同,虽然在我国的基金投顾业务推行和发展并不会一帆风顺,但一切都已在悄然改变)。

其实很多故事都只说了一半,“在那一年,80%的基金销售失业了”,我们并没有说剩下的20%都怎么样了?都怎么样了呢?

其实留下来的人们都得到了更大的发展和价值的跃升,并且后面再进入行业的从业者开始适应新的行业规则,伴随着行业迎来了大发展。

我们当然要问,在转型期,变革期,我们要如何成为那留下的20%?

我认为,核心是做好接下来要说的六件事:

01

1个核心

真正开源节流、持续稳定的实现投资者/客户的账户资金的保值与增值。

做财富管理真的要帮客户赚钱吗?

如何帮客户赚钱呢?

赚什么钱呢?

以上这三个问题,并不是所有的机构、从业人员都真正想明白了或是即便想明白了,也并没有做到知行合一,这也是我所说现在转型期尚处在萌芽期和成长期之间的原因。

但是,就如马云所说,任何事物的发展,都要经历“看不见,看不起,看不懂,赶不上”的阶段。刚开始我们可能还觉得,在市场行情好的时候,多腾挪几次客户资金,赎旧买新也没什么。市场好的时候只卖单笔大额,市场行情不好了再卖定投也没什么。买来买去总是那几十个基金客户甚至慢慢的这些客户买的也越来越少了,我们才反问自己,难道基金不都是这样卖的吗?不然,我怎么完成持续加码的指标和任务呢?

从平台利益最大化到平台与利益的趋同、一致和共振,确实不是一蹴而就的,但这根弦,这个战略定力,如果你没有,你是转不过去的,在这也没什么那也没什么的背景之下,很快你就会发现就真的没剩下什么了。

所以,这个核心绝对不是一句空话,如何去实现它,需要我们想明白,去落地。因为它太过重要,所以我将其放在了最重要的事的第一件。

如果你有疑问和想要提升,可以看看这个册子和专栏。

02

两层思维

分别是专业思维和客户思维。

专业思维又可以称为投资(经理)思维

客户思维又可以称为体验度思维。

理财经理就是要在这两种思维当中来回切换。

“客户不接受长期投资怎么办?”

“客户已经赚了20%,有些拿不住了,问我要不要赎回,我该如何回答?”

其实这些都不是专业问题,真正的专业投资者可能也不会问这样的问题。而这些问题,如果用专业来回答,第一个问题就是,“继续教育啊,要让客户明白长期投资的好。”

而第二个问题的答案就是“百年历史,权益资产的收益率都是最高的,而好的权益产品更是可遇而不可求,所以继续拿住就好。”这样显然并没有实实在在的解决提出这一问题客户的真实顾虑和诉求。

所谓的专业思维,是我们面对客观的资产和投资世界,根据过往的历史、数据综合分析得出来的投资中常识,我们用这些常识来指导投资,这些常识,不需要多,但要够精,对于投资中的常识,我们要充满信仰。

所谓的客户思维,是我们面对充满主观与理性非理性交织的独立的个体和投资者,都要根据他/她现有的投资“段位”来进行差异化的分析和针对性的建议。

理财经理这两种思维均不可或缺。

时时混沌,处处矛盾的理财经理多半就是没有将这两种思维融会贯通,而洞若观火,处处洞明的理财经理也多半做到了将这两种思维自由切换,游刃有余。

03

3项准备

分别是强免疫(投教的意义)、扩客群(新增客户的来源)、来助推(助推投资行为,成果落地);

(1) 强免疫

“强免疫、打疫苗、做隔离”是目前的疫情防控措施,其实理财经理在做客户财富管理工作时也要做到“强免疫、打疫苗和做隔离”。

所谓的强免疫、打疫苗、做隔离就是通过资产配置做好不同期限、不同资金用途的财产的隔离安排,通过投资者引导和教育来持续提高投资者的投资认知特别是风险认知水平,通过投资前的应对措施(长期主义、仓位管理、均衡配置、持续定投)打好预防针,以此来真实将实现客户财富的保增增值落到实处。

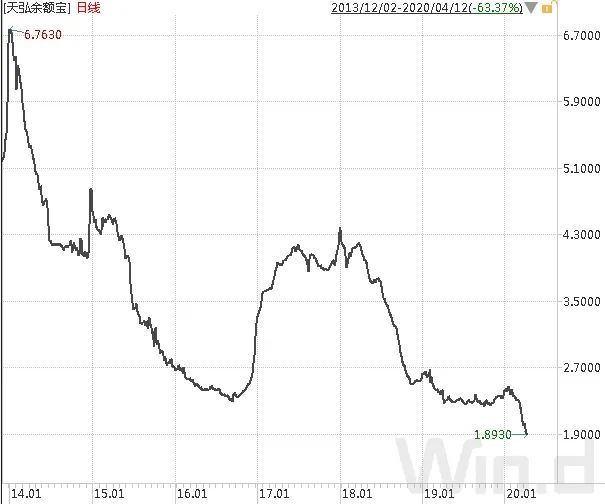

比如,上面提到的提高投资者的风险认知水平,投资中的真实风险和客户的感受风险可能是完全不一样的,上涨快速上涨一天2%、3%的收益,市场的真实风险可能是快速集聚的,但老百姓的情绪是狂热的,他/她感受到的风险反而是在下降的。反之,市场每天下跌2%、3%,市场的真实风险反而是降低的,但客户感受到的风险却是集聚的。

这也同样是我们上面所说的投资角度和体验度角度会大大不同,如何去磨平这两者之间的差距呢?其实并没有什么速效的办法,维有靠不断的投资者引导、教育和陪伴,才能真正的提升投资者的风险认知,提高投资者的投资免疫力。

而提高了投资者的投资免疫力有什么好处呢?不会教会了徒弟饿死师傅吗?并不会,所谓投资本身是大道至简的,但通往投资之路的人性却是极度复杂和多变的,它需要的是陪伴式的服务,客户拥有了投资的思维之后,确实不用再为“投”本身付出过多的成本(比如如果买指数\ETF基金成本就很低,主动管理基金美国共同基金目前的综合费率也基本均在0.8%以内),但它需要持续的“顾”的陪伴服务。这个时候,让基民收益=基金收益这一项,即赚到他/她本该赚到的钱,就已经大幅的提升了投资者的赚钱体验,就可以光明正大的向投资者收取到和其利益保持完全一致的投顾费了(这项费用美国的平均费率在1%以上)。

(2) 扩客群

理财经理需要做的第二项准备,是全方位的扩大基金的投资客户数量。

如何提高呢?术的层面有很多方法,之前我们公号也写过数篇。《扩大基金客群的方法1、2、3》,大家可以去回看。

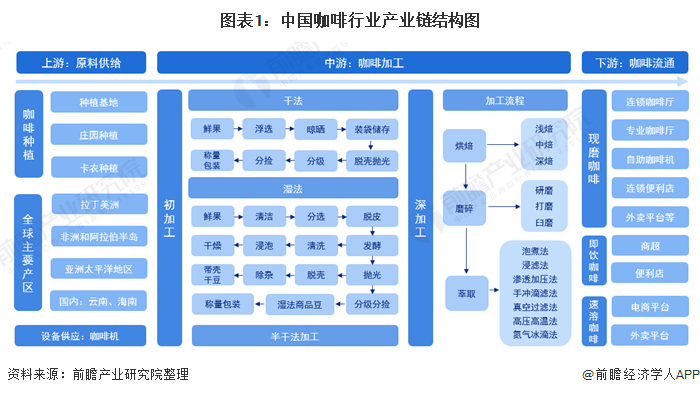

道的层面,最大的增量机会其实来源于三个。

理财资金转化、股票交易客户转化和房产投资资金转化。

这三个增量机会,前两个是几十万亿级的,后面一个是百万亿级的。

这些机会都会在财富管理转型和发展的大时代中进行二次分配。

你做与不做,怎么做,区别只在于你在其中能否分到一杯羹罢了。

(3)来助推

是“以资产配置之名行销售之实,还是以销售之名行资产配置之实”呢?怎么样更大概率的实现投资者的保值与增值呢?

比如,如果能够让客户在市场相对低点时多买,相对高点时少买,正三角式加仓,投资者的赚钱体验就会获得极大的提升。

但是,让客户在市场相对低点多买,这句话说的轻巧,做起来却很难,现在的市场的下跌还没怎么样呢,很多新基金已经募集艰难了。

所以,不管我们是用专业也好,关系营销也罢,只要我们能够让客户产生信任,并最终实现了在市场的相对低点做到了各类产品的搭配销售,到了年底一梳理,你就会发现原来你已经为客户描绘了一幅优美的资产配置画卷。

这就是我们所说的“以销售的名义实现了资产配置的实际”。

助推与专业一样,同样是一门技术。在转型期的当下,我们要学好这门技术。

因为篇幅的原因,接下来还有的4个应对、5大核心(影响)、六项助推本篇文章就略去了。想要进一步的了解的,可以关注我们刚刚推出,尚在预售阶段的《5小时玩转公募基金营销》系列手册和专栏。

整个手册和专栏的设计,都是按照财富管理转型期理财经理最重要的事,上面的六个方面展开的,预售阶段购买套装还享受折上折。预售活动持续到4月16日即结束,赶快行动吧!