基金红人节|金麒麟基金大V评选 百位大咖入围→【投票】

来源:包子君

一、固收+的核心不在于“固收”and"+"

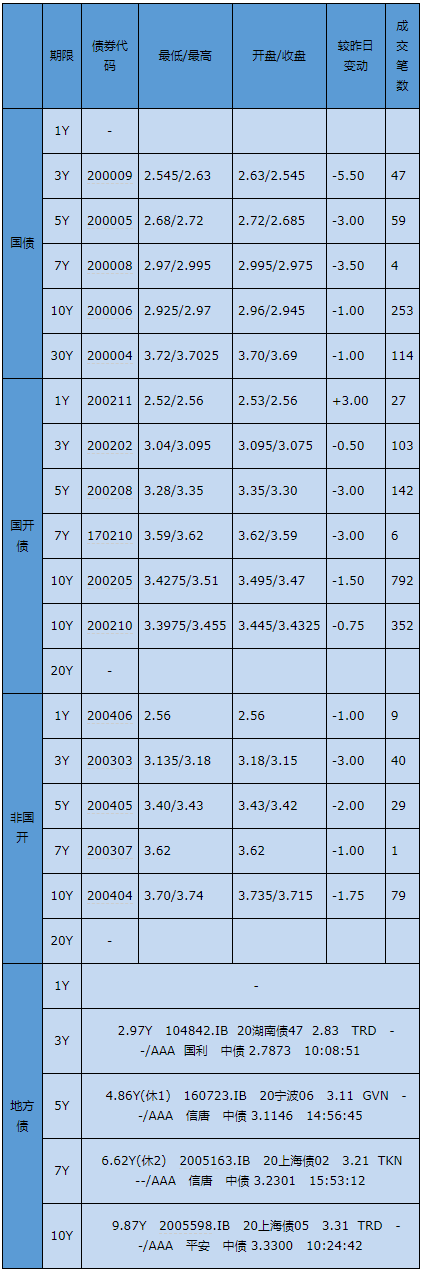

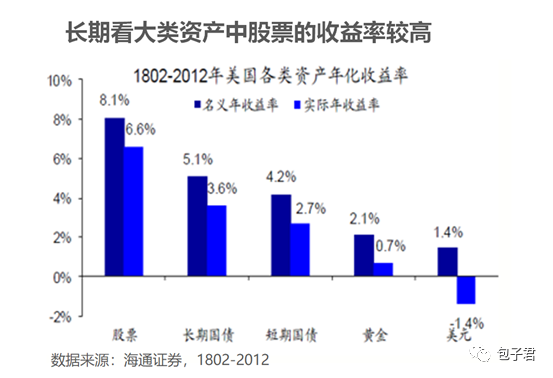

长期来看,股票是金融资产中表现最优秀的资产之一,股票的长期收益率可以显著跑赢通胀。但股票类资产动较大,很多投资者在投资股票类资产时不能获取较高收益的一个重要原因就是股票波动太大。波动大往往会让投资者无法克服人性的弱点来进行长期投资或逆向布局。虽然债券类资产的收益较稳定,但其收益相对较低,无法满足投资者追求资产增值的目标。

这种背景下,通过“固收打底,权益增强”的固收+投资策略越来越受投资者的欢迎。“固收+”基金规模也从2018年底的4836亿元,增长至去年年底的1.3 万亿元。近两年固收+的规模更是累计增长超过8000亿元,增幅176%。

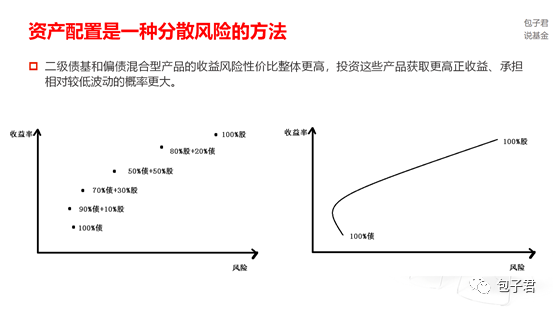

当然固收+也有被诟病的时候,例如当股票行情不好的时候,固收+会变成固收-。 其实,固收+的最大意义在于可以在股票和资产之间进行组合配置,实现更好的风险组合的性价比。由于股市和债市之间的负相关性较强,用股债的动态平衡对冲收益的波动性。固收+投资策略的核心在于其能够有效减少净值波动,平滑收益曲线,这样可以让投资者在承担相对较低风险的基础上获取更高一点的收益。

“固收+”策略基金并非单一的基金类型,而是对以“债为主,股增利”基金产品的总称,包括偏债基金、二级债基、一级债基等。

我们看到无论是偏债混合型基金还是二级债基的收益风险性价比相对而言都比较高,即可以让投资者在承担相对较小波动的情况下面获取相对较高一点的收益。

二、优秀固收+的标志是“攻守兼备”

追求净值“稳而向上”的“固收+”品种是近两年基金公司布局的焦点,但市场上真正业绩不俗、且受到普遍认可的“固收+”类产品还是较为稀缺的。运作好一只“固收+”产品并不容易,特别是过去4年股债市场均经历过熊市,能够在数次不利市场环境中实现净值低回撤稳定增长,需要基金经理具备不同的资产配置能力、敏锐的市场嗅觉、有效平衡收益和回撤能力。

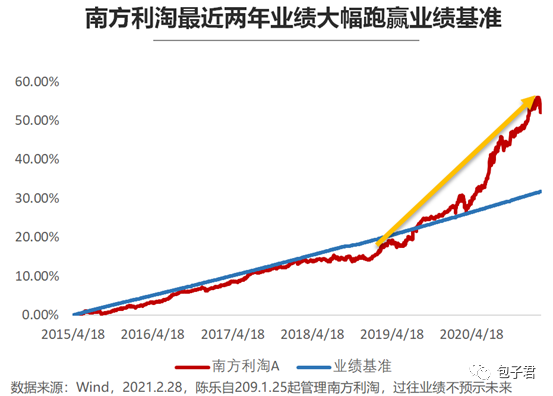

说到固收+产品,南方利淘就是一只典型的优异固收+产品的代表,该基金最近两年的业绩大幅度跑赢业绩基准。

南方利淘实现了优秀固收+产品应有的“攻守兼备”特征。攻,体现在该基金成立以来每年业绩飘红。陈乐管理的两只代表产品南方利淘A和南方利鑫A自其任职以来净值增长率分别达到32.55%、30.27%,两只基金均每年业绩均飘红。守,体现南方利淘能严格控制回撤,成立以来最大回均控制在-3.50%以内,实现了较佳的风险收益比。

这背后是该基金的基金经理陈乐能从宏观角度进行大类资产的合理配置,积极把握确定性的投资机会,努力实现资产在低风险下的稳定增值。在投资框架上,陈乐将注重大类资产配置,在控制回撤幅度、取得更优回报之间取得平衡,同时灵活调整权益仓位、严格控制回撤。

运作好固收+产品需要基金经理能在股债资产配置方面,主要从宏观基本面出发,通过综合考察国内外宏观经济、通胀水平、货币财政政策,以及国内股票和债券之间相对估值的吸引力比较,最终进行动态组合管理和资产配置判断。但大多数固收+产品的基金经理都是投资债券出身,对股票机会的把握可能稍微欠缺。而陈乐是权益基金经理出身,因此陈乐强于权益投资,善于在追求绝对收益的基础上挖掘收益弹性。

陈乐对于固收+产品的运作更侧重于股票部分的主动管理,亲力亲为进行个股深度研究和跟踪;对选股、择时有丰富的实战经验,能较好捕捉权益市场机会,在管产品超额收益显著。在投资风格上,陈乐尤为擅长从宏观角度进行大类资产的合理配置,积极把握确定性的投资机会,努力实现资产在低风险下的稳定增值。

三、如何做好“固收”和"+"?

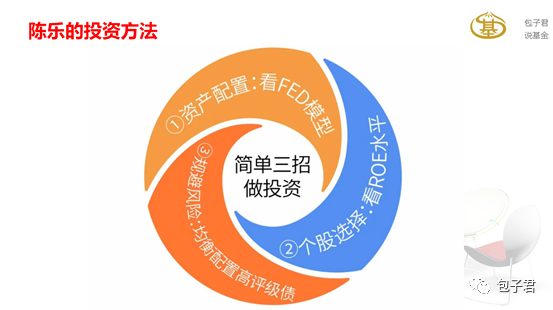

在股和债的配置策略方面,陈乐会通过注重大类资产配置,追求绝对收益。具体做法是通过FED模型比较股票和债券的相对收益率,在股票相对便宜的时候适当增加配置以进攻,在股票相对高估时适当减少配置以控制回撤。

如何做好固收部分的投资呢?陈乐在年报中披露他在固定收益投资上,希望固定收益资产起到提供稳定回报、平滑组合回撤的作用,因此更加注重安全性,主要投资于中高评级的信用债、货币市场工具,以持有到期策略为主。

在固收+的“+”部分的投资,陈乐会跟踪各个行业的景气情况进行行业的选择,在微观层面上,重视公司的ROE指标,跟踪个股的经营质量、增长速度等指标进行具体标的投资;同时,陈乐会通过充分的分散配置减少组合的非系统性风险暴露。

当前,陈乐在股票部分主要投资于低估值高分红的价值股,通过持有此类个股在控制组合下行风险的前提下提升组合的整体收益率。与此同时,股票部分也重点配置稳定成长行业中的优质个股,跟踪验证公司季报的财务数据。具体的个股选择上,陈乐会重点考察公司的盈利增长、净资本收益率,分析公司的商业模式、竞争优势以及可持续性,关注公司现金流情况及治理结构。

具体到选股方面,陈乐在成熟行业比较重视公司的ROE指标。陈乐在年报中解释到:

“ROE是公司商业模式、竞争优势、公司治理等等的综合结果,表征公司的盈利质量及潜在增长率。

成熟行业的公司各项财务指标相对稳定,市场给予的估值也相对稳定,那么公司财务指标的增长通过估值指标反映到股价上,ROE就接近持有股票的回报率。如果将投资范围从成熟行业放宽到宽基指数,将投资时间拉长,那么由于市场的估值是均值回归的,长期来看估值变化引起的股价波动年化下来不再显著,宽基指数的长期回报率接近于ROE水平。

在成长及周期行业中,由于公司的ROE尚未稳定下来,我们主要利用景气投资的方法寻找高景气的成长行业或者景气反转的周期行业。行业、板块景气程度的变化往往会造成市场风格的变化,我们通过跟踪季报期各行业的收入、利润增速,寻找景气度较高或景气度变化较大的行业进行投资。背后的逻辑在于,一个行业的高景气度往往会持续若干个季度,如果可以在前两个季度发现这一趋势,后面会有较长时间享受盈利的超额增长。”

最后,由陈乐拟管理的南方誉浦一年持有期混合型证券投资基金(A类011746)拟定于4月19日发行,这是一只债做底、股增强,追求绝对收益的固收+产品。这只偏债混合型基金设定一年持有期,锁定持有帮助克服“追涨杀跌”人性弱点;投资者可以随时申购,无需受特定开放期限制,赎回无赎回费。

风险提示:观点仅供参考,不构成投资意见。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资须谨慎。