来源:老司基一枚

最近,A股持续震荡。作为一类特殊的资产,可转债配置价值逐渐凸显,受到不少小伙伴的欢迎。

Wind数据显示,2019年上证综指上涨22.30%,中证转债及可交债指数涨幅为20.78%,进攻能力不差。进入2020年,A股出现大幅震荡,可转债则呈现出防守特性。截至3月31日,上证综指一季度下跌9.83%,同期中证转债及可交债指数上涨0.09%,防守能力凸显。

受转债扩容等因素影响,今年可转债市场交易尤其活跃。Wind数据显示,3月份可转债成交额超过1万亿,一季度整体成交额超过1.53万亿,已超过去年全年1.42万亿的成交水平。

对于普通投资者来说,进可攻、退可守的可转债长期收益究竟如何?现在是不是上车的好时机?最近监管层突然加大对转债市场监管力度,有没有一种更简单、更直接的方式参与转债市场赚钱呢?今天老司基就来聊聊这个有趣的话题。

可转债长期收益如何?

可转债是上市公司发行的,在一定条件下可以被转换成公司股票的债券。

可转债具有独有的特性:跌有保底,涨不封顶。你可以简单理解成,是一张债券加一张股市看涨期权的综合体,债券的特征给了保底的防守性,看涨期权的特征又给了上不封顶的进攻性。

长期来看,可转债的收益情况如何呢?老司基把找到的数据给你看一下,估计会吓你一大跳。

Wind数据显示,从2003年至今的17年多时间,中证可转债及可交换债券指数(代码:931078)年化收益率为8.19%。同期,中证转债指数年化收益率为7.77%,上证综指年化收益率为4.57%,沪深300指数年化收益为7.76%。

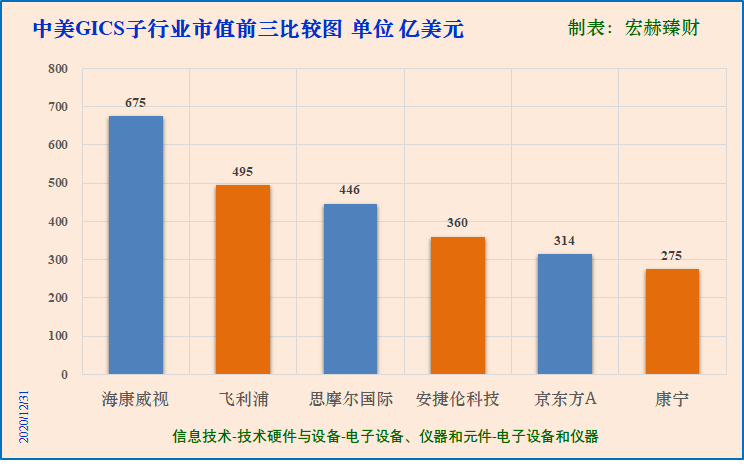

万万没想到,从长期角度看,可转债市场的年化回报不仅远高于同期纯债市场及上证综指,居然比A股标杆指数沪深300还要高!而且其年化波动率仅为17.50%,远小于沪深300指数的26.45%。既能大涨,波动还小,优秀2003年至今中证转债及可交换债指数 VS 宽基指数长期走势对比图

(数据来源:Wind,统计周期:20030103-20200410)

现在能否上车?

受公共卫生事件在全球扩散影响,近期股市出现普遍调整,可转债市场也受到影响,不过下行幅度相对较小。

值得一提的是,在风险资产下跌期间,债券收益率下行至历史低位。如国内十年期国债收益率日前跌破2.5%,创下2002年以来的18年新低。4月6日,余额宝7日年化收益率跌破2%,这也是余额宝成立7年来首次跌破2%关口。

老司基觉着,从一些估值指标对比看,未来风险资产更占优,而且经调整后可转债绝对价格的吸引力重现。需求方面,固收类投资者对可转债的关注越来越多,考虑到纯债市场收益率已偏低,未来向可转债市场要收益或是趋势。

虽然受公共卫生事件影响,全球经济有步入短暂衰退的风险,不过国内受冲击最严重的时期已过,整体上看国内经济处于逐步恢复中。当前,央妈已经年内第三次降准,货币市场宽松,A股核心资产估值明显偏低,现在是布局可转债的较好时机。

可转债赚钱没那么简单!

Wind 数据显示,截至3月20日,两市已公开发行可转债和可交债存量市值超5419亿,数量232只。待发可转债 210 只,合计规模 4049亿;待发公募可交换债规模573.6亿。两者相加,总规模超过1万亿元。

可转债和可交债市场存量及待发行情况

市场很大,但普通投资者要通过可转债赚钱难度不小。

对于普通投资者来说,可转债兼有债券、股票和期权的特性,条款多、结构较为复杂,基本不能驾驭。而且市场上个券数量庞大,对应的正股股票行业分布广泛,不能真正完全覆盖和深入了解企业情况,往往无从下手。

与此同时,3月份以来,市场上也出现了个别可转债疯狂炒作的情况。上交所和深交所均发布公告表示将加强监管,保护投资者合法权益。

举个栗子,你大概就会明白前段转债市场有多疯狂。

如上图所示,新天转债3月16日当天大涨96%,第二天最高又涨了20%,第三天最高又涨了18%,短短3天价格轻松翻倍。可接下来3天,画风突变,新天转债又分别大跌了14.84%、20.75%和27.22%,之前翻倍涨幅直接归零。

老司基顺便提一句,可转债是T+0交易,每天不设10%涨跌幅限制,要通过个券参与短期博弈的风险真不是一般的大。

这个工具不错!

老司基认为,监管的重拳出击,并非为了打击可转债,而是为了维护可转债市场平稳健康发展,保障投资者的利益。撇开近期的非正常表现,可转债本身是一种不错的可投资资产。

在当前背景下,相比直接买单只个券,通过ETF被动跟踪市场上的转债指数,投资一篮子成份券,或许是个不错的选择。它除了能有效降低个券大幅波动的风险外,还具有交易灵活、透明度高、流动性好、费率较低等特点。

老司基注意到,市场期待已久的博时可转债ETF(511380)于2020年4月7日上市了。和之前的股票ETF不一样,转债ETF的初始净值是10元,最小交易单位是1手(100股),交易价格约1000元,正好与一手转债的价格相符。

具体来说,可转债ETF有以下三大优势:

一是,费用较低,T+0交易

可转债ETF(511380)是国内上市的第一只转债ETF基金,管理费0.15%、托管费0.05%,合计为0.2%/年,低于常见股票型ETF的0.6%/年。管理+托管费用低,适合中长期持有。同时它支持T+0交易,当天觉得风头不对可及时止损。加之ETF交易没有印花税,更适合有经验的小伙伴,做日内低买高卖操作,赚取超额收益。

二是,指数回撤小,长期收益佳

可转债ETF(511380)跟踪的指数就是前面提到的中证可转债及可交换债券指数(代码:931078)。这个指数长期收益比沪深300高,回撤比沪深300小,成分股由沪深交易所上市的可转换公司债券和可交换公司债券组成。截止到2020年3月30日,这个指数的样本券数量为231只,指数市值超过5000亿;从个券评级来看,63%个券为最高的AAA评级。

下图为该指数前十大权重股,多为优质的银行、券商转债。十大权重股有9只债券评级为最高的AAA,仅有东财转2评级为AA+,安全性极高。前十大权重之和超过44%。

三是,A股处低位,分享股市红利

上证指数自上轮大牛市2015年6月的5178点见顶以来,已经调整了5年时间。目前大盘在2800点附近,是一个估值洼地,投资价值较高,未来上涨可能性更大。可转债的特性,是下跌有保底,上涨不封顶,更适合短期震荡、长期走牛的行情趋势。

可转债ETF,长投短打皆相宜。

如此优秀的转债投资工具,还不来试试?