【基金红人节|金麒麟基金大V评选 百位大咖入围→投票】

来源:基尔摩斯

2021年春节归来,虽然市场有所回调,但是优秀的公募机构依旧可以持续领跑。

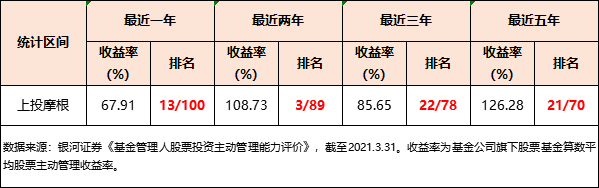

银河证券发布的最新《基金管理人股票投资主动管理能力评价》显示,截至2021年3月底,上投摩根基金近2年旗下股票基金算数平均股票主动管理收益率达到108.73%,股票投资主动管理能力在全行业可比的89家基金公司之中排名第三。

旗下的上投摩根核心精选、上投摩根卓越制造、上投摩根安全战略等8只基金近2年收益在银河证券同类基金中排名前10%。

上投摩根基金是一家典型的中外合资基金公司,隶属摩根大通集团的全球最大的资产管理公司之一——摩根资产管理持股49%。

十多年的发展中上投摩根基金公司建立了一支体系完整、经验丰富、实力强悍的权益投资黄金团队。

据了解,上投摩根主动权益投资团队平均从业经验超10年,共有15位基金经理,覆盖成长、均衡、价值、主题等不同风格的产品线,同时拥有20位股票研究员,覆盖全部行业,平均从业经验超7年,90%的研究员具备相关产业背景。

此外,上投摩根制定了研究与投资部门的深入沟通机制,以充分发挥协同力量。

研究部与投资部共同构建优质研究池,并将研究部分为宏观大宗、大消费和新兴产业三大组,为每组配备相关产业的基金经理作为研究顾问,以更好地把握周期、防御、进攻三种不同风格投资机会。

正是源于背后实力强劲的投研团队的支持,不管是短、中、长期,上投摩根基金权益投资表现均位于市场前列。

银河证券排名显示,上投摩根基金近1年、近2年、近3年、近5年股票投资能力均排名全行业前1/3。

2021年以来,上投摩根基金先后成立2只新基金,分别是杜猛管理的上投摩根远见两年持有混合、孙芳管理的上投摩根行业睿选股票A/C。

目前的新发排期中仅有一只混合型基金,4月26日发行,上投摩根优势成长混合(A类:011196,C类:011197)。

合同约定,其资产的60%-95%将投资于股票资产;其中,港股通标的股票的投资比例不超过股票资产的50%。

公开资料显示,郭晨自2008年4月起,曾先后任职于东吴基金和华富基金,在担任研究员期间,曾对电子、汽车等行业进行研究覆盖,同时对金融工程领域亦有所涉猎;自2010年12月起开始担任基金经理。2014年10月加入上投摩根基金并管理多只公募基金产品,现任国内权益投资部动力组组长。

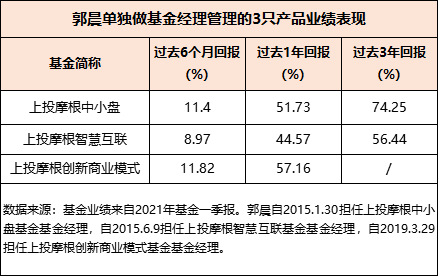

目前,郭晨单独管理的基金共3只,分别是上投摩根中小盘混合型基金、上投摩根智慧互联股票型基金、上投摩根创新商业模式混合型基金。

截至2021年3月31日,自郭晨管理以来,上投摩根创新商业模式基金任职回报109.80%,超越业绩比较基准92.83%。(数据来自上投摩根,基金业绩数据经托管行复核。)

论及郭晨的投资风格,他很“专一”。

郭晨大学专业是物理,是个典型的理工男,对科技相关的东西就一直很感兴趣。加上他本身是个乐观的人,相信这个世界会越来越好,所以从做投资开始,就一直专注于成长股的投资。

13年的投资研究经验,10年的基金经理投资经验中,郭晨形成了聚焦成长龙头、追求长期增长确定性的投资风格。

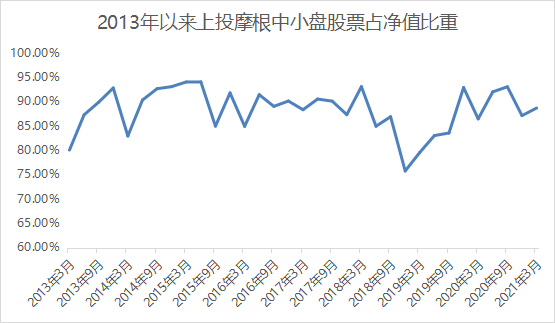

资产配置上,郭晨倾向于维持中高仓位运行,很少进行仓位择时,但并不意味他不择时。

在极端市场环境下,会通过适时的仓位调节降低系统性风险可能对净值带来的冲击。如在2018年,上投摩根中小盘的股票仓位呈现震荡回落态势,由一季度末的93%降至年底的75%附近。

“

郭晨表示,“仓位择时更多是在类似于2008年或2015年的非常极端的环境下才会体现出较为明显的超额收益,其余多数情况下不会有特别突出的效果;并且在做仓位判断时,很有可能出错从而拖累组合表现,所以个人基本不做太大的仓位变化。但在碰到一些非常极端的情况时,会根据实际情况适度进行调节。”

”

个股选择上,在“强者恒强”的市场环境下,郭晨主要以成长确定性高的行业龙头公司配置为主。

“

郭晨认为,随着我国逐步向成熟经济体过渡,各行业内龙头公司增速通常更高且风险抵抗能力更强,强者恒强态势愈发显著。同时,与增速的高低相比,自身更加看重的是公司成长的确定性。

”

在组合构建方面,郭晨倾向于通过赛道及个股上的分散配置,从而对组合波动进行控制,进一步优化持有人体验。

2018年三季度以来,上投摩根中小盘的前十大重仓股集中度多在50%附近,多数情况下低于Wind偏股混合类基金均值,个股配置相对分散。(数据来自Wind,截至2021.3.31)

此次将在4月26日发行的上投摩根优势成长混合(A类:011196,C类:011197)是郭晨久违的一只新发基金。

据悉,该基金从产业周期出发,追踪中观行业景气度,精选长期发展空间大、受政策支持和技术壁垒较高的成长性行业。

同时,在个股层面,将综合分析公司的增长潜力、竞争优势、公司治理和估值,严选未来盈利增长的质量和动能俱佳的成长股,进行核心持有。

展望后市投资机会,郭晨表示:“中国资本市场正在逐步成熟,同时发展速度较快,A股与港股长期来看都是长牛走势,且港股估值将与全球市场逐步趋同。A股方面,重点关注互联网、半导体、光伏、新能源汽车、医药、消费等领域;港股方面,重点关注A股相对稀缺的优质资产,如互联网、生物医药、新兴消费行业中的龙头标的。”

风险提示

投资有风险,在进行投资前请参阅相关基金的《基金合同》、《招募说明书》、《基金产品资料概要》等法律文件。本资料为仅为宣传用品,不作为任何法律文件。基金管理人承诺以诚实信用,勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,同时基金的过往业绩及其净值高低并不预示其未来业绩表现。基金管理人管理的其他基金的业绩并不构成对基金业绩表现的保证。上述资料并不构成投资建议,或发售或邀请认购任何证券、投资产品或服务。所刊载资料均来自被认为可靠的信息来源,但仍请自行核实有关资料。观点和预测仅代表当时观点,今后可能发生改变。本基金募集期内规模上限为80亿元人民币(不包含募集期利息),如超过本公司将按末日比例确认的方式实现规模控制(详情参阅基金发售公告)。本产品由上投摩根基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

郭晨目前管理上投摩根创新商业模式基金、上投摩根中小盘基金、上投摩根智慧互联基金、上投摩根新兴服务基金。上投摩根创新商业模式基金成立日期为2018-04-02,基金业绩比较基准为中证800指数收益率*50%+中债总指数收益率*40%+恒生综合指数收益率*10%,2020年、2019年、2018年累计净值回报分别为78.93%、58.24%、-25.88%,对应区间的基金业绩比较基准增长率分别为13.37%、18.63%、-11.54%。上投摩根创新商业模式基金历任基金经理为孟亮(20180402-20190329)、郭晨(20190329至今)。上投摩根中小盘基金成立日期为2009-01-21,基金业绩比较基准为天相中盘指数收益率*40%+天相小盘指数收益率*40%+上证国债指数收益率*20%,2020年、2019年、2018年、2017年、2016年累计净值回报分别为66.47%、70.80%、-32.33%、16.43%、-25.52%,对应区间的基金业绩比较基准增长率分别为21.57%、23.54%、-24.21%、-0.04%、-11.66%。上投摩根中小盘基金历任基金经理为郭晨(20150130至今)。上投摩根智慧互联基金成立日期为2015-06-09,基金业绩比较基准为中证800指数收益率*85%+中债总指数收益率*15%,2020年、2019年、2018年、2017年、2016年累计净值回报分别为61.99%、63.58%、-33.73%、14.50%、-26.90%,对应区间的基金业绩比较基准增长率分别为21.90%、28.82%、-22.35%、12.25%、-11.55%。上投摩根智慧互联基金历任基金经理为郭晨(20150609至今)。上投摩根新兴服务基金成立日期为2015-08-06,基金业绩比较基准为中证800指数收益率*85%+中债总指数收益率*15%,2020年、2019年、2018年、2017年、2016年累计净值回报分别为77.90%、59.28%、-30.78%、24.56%、-25.99%,对应区间的基金业绩比较基准增长率分别为21.90%、28.82%、-22.35%、12.25%、-11.55%。上投摩根新兴服务基金历任基金经理为郭晨(20150806至今)、杨景喻(20151230至今)。