来源:包子君

利率走低,红利指数价值凸显

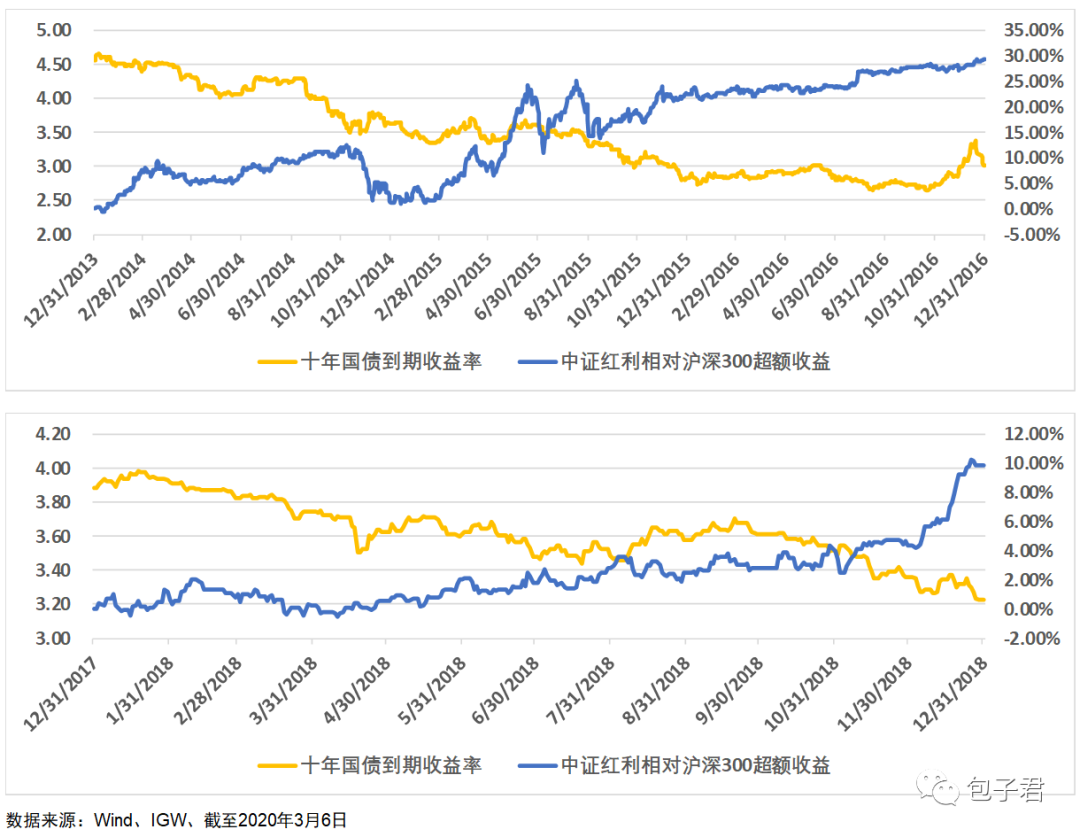

今年疫情对全球经济形成了巨大冲击,全球经济增速快速下行背景下各国债券的利率也快速下行。下面是4月2日的部分国家10年期国债到期收益率的数据:

德国国债:-0.4500%

日本国债:-0.0060%

法国国债:0.1310%

英国国债:0.3129%

美国国债:0.6300%

中国国债:2.5690%

对比之下,约2.6%左右的中国十年期国债YTM显得比较香。

另一边,很多红利类指数的股息率已经变得比较有吸引力了。

例如,中证红利的潜在股息率可能达到4.7%左右,恒生指数的股息率甚至能够超过6%。

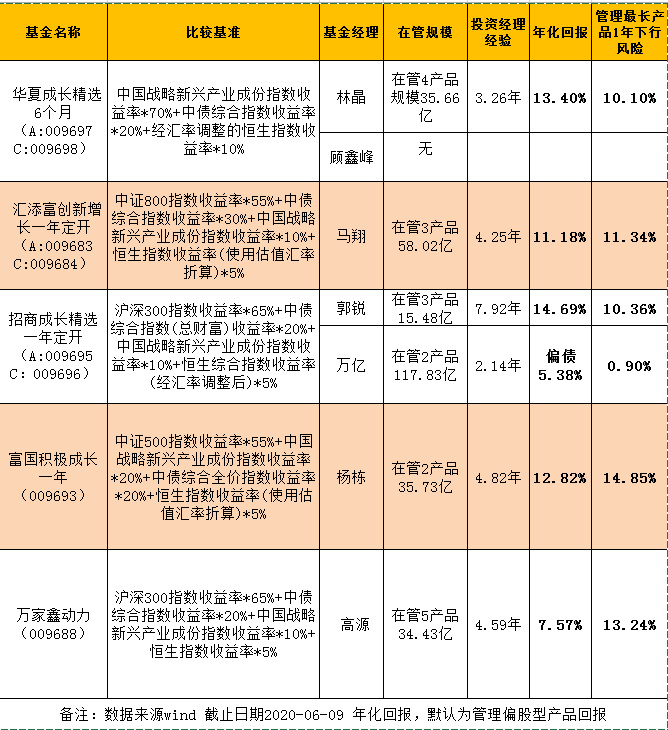

如果我们回看历史就会发现,在低利率环境下高股息、高分红的投资标的往往表现都不错。在2014至2016年、2018年的两轮降息周期中,红利因子都有能有较为明显的超额收益。

现在市场需要确定性,红利指数可能又到了值得投资者关注的时候了。而且,马上就又要到派息季了。

给中证红利指数做个增强

由于高股息策略选取联系分红且股息率高的股票组合,这一组合在市场估值底部和低利率环境下性价比较高。由于上市公司持续稳定的分红能力良好经营的表现,其能向市场传递良好的信号。所以,红利因子能在各个市场周期有较优异的表现。

但是,红利指数也不是一只能跑赢市场的。以中证红利指数为例,该指数2009年至2018年基本能持续跑赢沪深300,但在2019年却大幅跑输沪深300指数。尽管过去一年红利策略表现不佳,但是现在投资价值得到明显提升。

此时,投资者可以给红利因子做个增强,做个“双保险”。例如,在红利的基础上加一个“低波”因子。

解释一下

由于投资者的非理性行为都会导致高风险高波动的股票价格被推高,大大偏离其真正的价值。

而低风险的股票则因为无人问津而具有更高的投资价值,所以低波动因子在下跌市场表现优异。

你看,在市场不确定较大的情况下选取波动率较低的股票依旧是比较稳妥的选择。

事实上,“红利+低波”的历史业绩相当辉煌。因为红利+低波动的双因子组合,有效结合了两种因子的优点:低波动的股票能有效降低组合的风险,同时低波动因子在下跌市场往往有优异的表现。

防守反击的好标的

采取“红利+低波”策略的指数中比较值得关注的标的就是中证红利低波动100指数(指数代码:930955),这个指数从沪深A股中选取100只流动性好、连续分红、股息率高且波动率低的股票作为指数样本股,采用股息率/波动率加权,以反映A股市场股息率高且波动率低的股票整体表现。

整体来说,中证红利低波动100指数的风格分析显示出红利、价值、低波动的特质。历史走势看,中证红利低波100可以大幅跑赢沪深300和中证红利指数。

目前,中证红利低波动100指数的股息率达4.47%,这样的股息率在低利率环境下还是有不错的投资价值的。

截至4月23日,中证红利低波动100指数的市盈率仅为6.91倍、市净率只有0.79倍,较低的市盈率、市净率则体现出了中证红利低波动100指数较好投资性价比。

由于低波动因子在下跌市场表现优异,低波动策略能提供防御性。而红利因子可以让投资者做时间的朋友,不怕等下去,所以红利因子带来的高股息能提供持续性。所以,在利率下行且市场处于底部附近区域,中证红利低波动100指数是一个比较好的防守反击的选择。

跟踪该指数的景顺长城中证红利低波100ETF将于4月27日开始发行,该基金的拟任基金经理是张晓南。景顺长城在红利低波因子的应用上已经驾轻就熟,旗下已经有中证500行业中性低波动指数基金和中证沪港深红利成长低波动指数基金。