2021基金嘉年华6月19日(周六)在深圳举行,黄燕铭、洪灏、刘彦春、王庆、侯昊等重磅嘉宾齐聚一堂!→【名额有限,报名入口】

原标题:乱动不如不动?股市里为何总是“勤劳致负”|投资思考来源:好买臻财VIP

点击此处,为您朗读文章

好买说

“投资盈利的最大敌人是费用与冲动。”——巴菲特

基金投资中,大家忙来忙去,不过数据显示,多数人一通操作,到最后还不如一动不动。

来自泰康资产基金投资部的一组数据:2004年的1月1日到2019年的6月30日,普通股票型基金15年半时间里年化回报达15.04%,而基金投资人真正获得的实际年化收益仅为4.85%。

买入后一动不动的年化回报是15.04%,但大家辛辛苦苦的逃顶抄底,买进卖出,最后实现的年化回报仅是4.85%。基金投资的世界里为什么会出现这种“勤劳致负”的现象?投资中到底应该“一动不动”还是“主动出击”?

在好买商学院本节课程中,我们就来探寻这些问题的答案。

1

遇到困难

人们总是倾向主动出击

如果你在山里和同伴走失了,最好的做法其实是待在原地一动不动。但大多数人却会到处走动、搜寻。这是人类的本能之一,陷入困境时求生欲被点燃,总想采取些行动。不信你来看看下面这个心理学实验:

假设有A、B两位足球教练,两位教练指导的球队都以0:4的比分输掉了刚刚结束的比赛。比赛过后,A教练采取了行动,安排三名新球员上场,而B教练没有做任何事情。

结果下一场比赛,两支球队再次以0:3的比分输掉了比赛。如果你是球队的股东,你会批评哪位教练?近70%的实验对象选择了没有采取行动的B教练。出现问题了却什么事情也不做,多数人容忍不了这样的行为。

投资中,人类的本性总在督促我们采取行动。更糟糕的是,市场上繁杂的信息也经常助长我们的交易冲动。

2020年3月份,新冠疫情造成全球股市大跌,“经济大萧条”、“金融危机”等等的悲观信息刷屏,多数人难免被吓得采取行动。身处市场之中,总是有各种各样的信息包围着我们,有人告诉我们危险来了,也有人告诉我们机会很多。慢慢的你会发现,想长期“一动不动”真的是件很难的事。

2

永远不要低估

“一动不动”的价值

讲到这里有人会有疑问了,难道基金投资就是买入后一动不动,不去努力,不用调整吗?

基金投资中,起码有90%的时间,我们应该去耐心的持有或等待,10%的时间我们可能要采取些行动。问题是多数投资者搞错了这个比例,或者根本无法区分“正确的行动”或“错误的行动”。

我们强调“一动不动”的价值,是指坚持那些经过长时间验证的投资规律,不被人性、情绪、外界信息等因素干扰,短期盲目乱动。

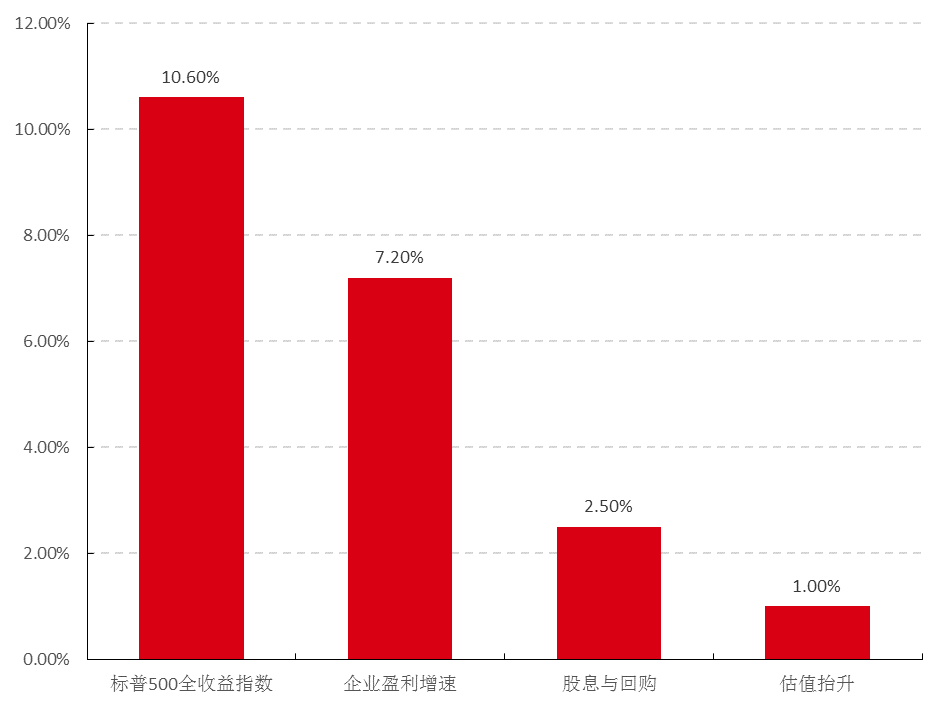

1988年至2019年,美股标普500全收益指数取得了10.6%的年化回报,这其中企业盈利增长贡献了7.2%,股息红利回购贡献了2.5%,估值变化贡献了1%。

▼1988-2019美股收益率分析

数据来源:Wind,好买基金研究中心

数据日期:1988.1-2019.12

长期看,权益类资产的投资回报与上市公司创造的利润相当,股价波动与估值变化造成的影响会越来越小。

我们可以选择那些能真正找到优秀企业的基金经理,买入持有,只要基金经理仍然勤勉尽责,能力突出,我们就“一动不动”,任凭中美纠纷、新冠疫情、经济萧条、通货膨胀、货币收紧等等各种信息狂轰滥炸,任凭股市大起大伏恐吓我们诱惑我们,只要我们不乱动,自然就不会犯错。

总结以上,回想你的投资生涯,过往的许多操作是否贡献了负收益?基金投资的世界里很容易出现“勤劳致负”的现象,一是我们经常本能的想采取行动,二是市场上各类信息都在影响我们的情绪。所以坚持一些简单的、通用的、经过时间长期验证的规律,忽视一些短期的因素或波动,有时“一动不动”就是最好的行动。

好买提醒:本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。如有转载需求,请在文章下方留言。

重要声明:本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

![[集赞] 点赞长期主义,瓜分十万红包](https://n.sinaimg.cn/sinakd20210818s/326/w1026h1700/20210818/8525-88a887292137518547fb553398fd3032.png)