【基金经理PK:董承非、傅鹏博、朱少醒、刘彦春等,谁更值得托付?】买基金就是选基金经理,什么样的基金经理值得托付?哪些基金经理值得你托付?怎么才能选到好的基金经理呢?2020金麒麟最佳基金经理评选,快给你心仪的基金经理投票吧!【投票】

01

三六零(601360.SH)

疫情不改长期空间,政企安全业务尤为亮眼

基本信息

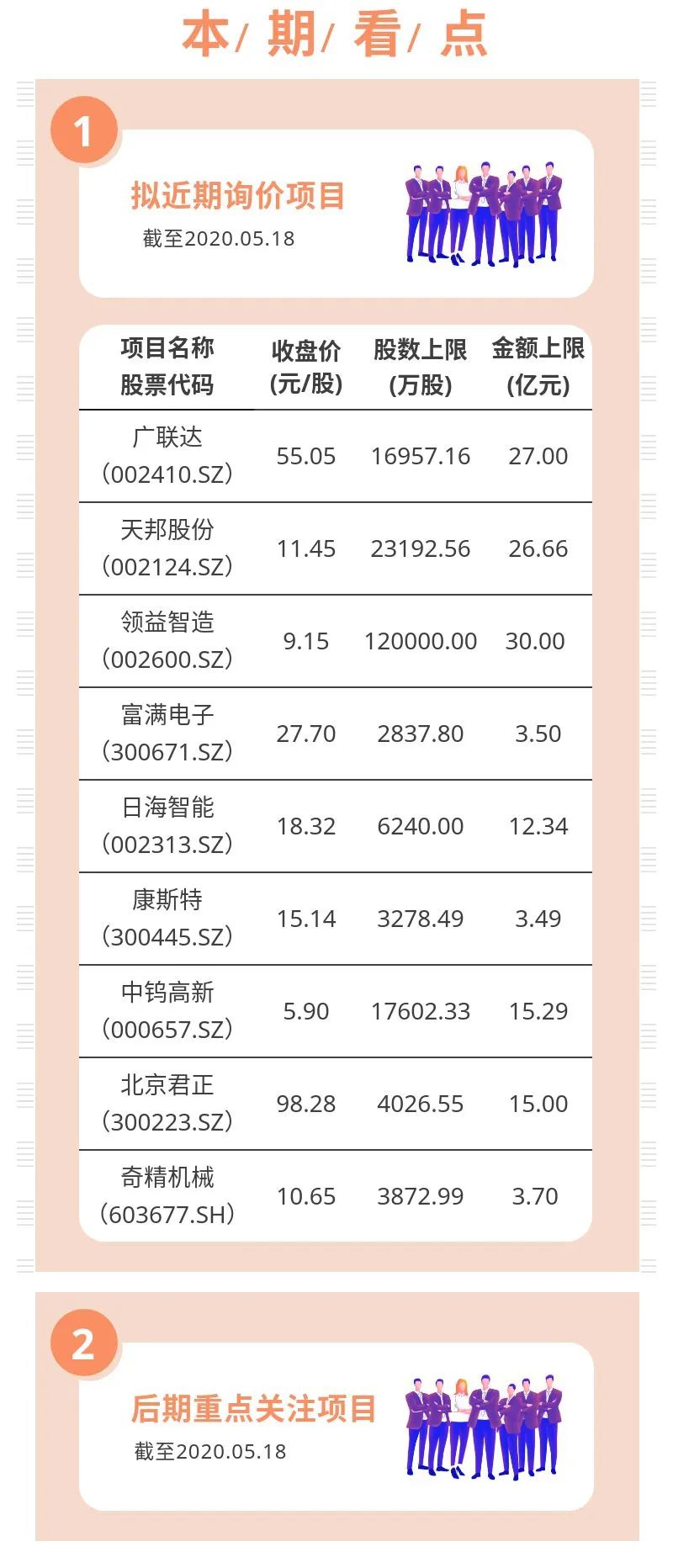

截至2020年05月18日,市价为17.59元/股,发行期首日定价。本次非公开发行股票不超过135281.10万股,本次募集资金总额不超过107.93亿元。

募集投向

360网络空间安全研发中心项目;360新一代人工智能创新研发中心项目;360大数据中心建设项目;360智能搜索及商业化项目;360互动娱乐平台项目;360流量反欺诈平台项目;360智能儿童生态圈项目;360智能IoT项目;360新型智慧城市项目。

投资要点

1、智能硬件与安全业务高速增长。2019年公司实现营业收入128.41亿元,同比略降 2.19%,其中互联网广告及服务收入为97.25亿元,同比下降8.76%;互联网增值服务收入为9.58亿元,同比下降18.68%;智能硬件业务收入为16.76 亿元,同比增长65.20%;安全及其他业务收入为4.73亿元,同比增长75.15%。公司整体毛利率为65.35%,同比下降4.2个百分点,主要由于智能硬件及安全业务占比提升所致。公司费用管控有力,销售费用率/管理费用率/研发费用率分别为14.86%/6.98%/25.28%,同比下滑5.48%/1.4%/0.18%。综上影响,公司实现扣非归母净利润35.25亿元,同比增长3.1%。

2、政企安全战略快速落地,加速拓展可期。2019年,公司从全国重点城市、重点行业和关键基础设施行业切入,逐步深入推进“大安全”战略。政企安全方面,2019年公司先后中标了重庆合川区和天津高新区的网络安全产业基地项目,中标金额分别为 2.395亿元和 2.51亿元。2020年公司再次中标2.5亿元青岛网络安全产业基地相关项目,政企安全项目的密集落地,充分证明了公司业务拓展能力和决心。未来公司继续在全国重点城市推广落地城市级的高端安全服务及运营模式,还将针对重点行业和关键基础设施单位继续落地行业安全大脑,公司政企安全业务快速推进值得期待。

3、依托自身优势,助力信创生态体系完善。360 安全卫士、360 杀毒企业版、360 压缩、360 安全浏览器等全线安全产品已全面适配 UOS 统一操作系统、中标麒麟、银河麒麟等国产化操作系统,以及龙芯、兆芯、飞腾等国产中央处理器,全力支持国内计算平台安全建设,助力国产信息化生态系统进一步完善。

风险提示:新业务拓展不及预期;游戏行业监管趋严;市场竞争加剧。

02

领益智造(002600.SZ)

业务优化持续兑现,打造精密智造产业平台

基本信息

截至2020年05月18日,市价为9.15元/股,发行期首日定价。本次非公开发行股票不超过120000.00万股,本次募集资金总额不超过30.00亿元。

募集投向

精密金属加工项目,电磁功能材料项目,补充流动资金。

投资要点

1、19年业绩增长回归正轨,核心业务板块持续优秀。2019年公司盈利能力重回正轨,营收虽仅增长6.29%,但扣非净利润较2018年-0.04亿元显著增长9.11亿元,主要因为公司借壳后内部整合顺利,对原上市公司进行“瘦身”,剥离贸易、帝晶光电等风险业务和非核心业务,至业绩增长相对放缓,但公司产品和客户结构升级,毛利率水平显著提升,至公司扣非净利润大幅增加。公司核心业务板块领益科技持续优秀,19年实现扣非净利润24.12亿元,较业绩承诺18.61亿元多出5.51亿元。

2、20年Q1扣非净利润符合市场预期,主体业务领益科技维持高增长。公司20年Q1归母净利润仅6.49亿元,但扣非净利润达30.73亿元,非经常性损益达-2.53亿元,主系东方亮彩业绩补偿股票公允价值变动(-2.50亿元)和处置子公司金日磨具(-0.15亿元)所致。公司业务主体领益科技持续优秀,单季实现经营性净利润4.18亿元。疫情虽对公司业绩有所影响,但复工后的高速运作,彰显管理层经营能力和公司生产能力,预计公司二季度业务料将保持平稳发展。

3、核心业务模块领益科技持续放量,非iPhone业务填补淡季产能。领益科技深度绑定A客户,iPhone业务和非iPhone业务进展顺利,助力公司业绩稳步增长。iPhone端:疫情不改5G换机逻辑,换机浪潮不是消失,只是递延,公司在iPhone产品ASP和份额逐年稳步上升,今年苹果预将发布多款新品手机,公司或将持续受益。非iPhone端:随着公司业务在iPad/AirPods/Apple Watch等非iPhone产品持续渗透和份额提升,公司淡季产能得以填充,20年Q1较往年同期呈现淡季不淡态势,并有望全年维持高稼动率。

4、非核心业务加速整合,加法与减法并举打造智能制造平台型公司。2019年起,公司积极开展业务模块整合工作,先后剥离广东中岸控股/帝晶光电/江峰高科/金日模具等非核心业务,虽然短期对业绩形成了一次性拖累,但从长远来看更有利于集团的产业整合战略;同时上市公司充分挖掘产业协同效应,向上游布局纳米晶材料业务;收购赛尔康,向下游增强模组业务布局。公司删繁就简与内扩外延并举,彻底摆脱原壳公司业务拖累,得以充分聚焦核心主业,逐步完善智能制造平台型企业蓝图,随着上市公司对旗下诸多业务板块整合力度持续加强,公司的经营质量或将得到全面提升。

风险提示:新冠疫情影响,贸易战加剧,扩产速度不及预期。

03

北京君正(300223.SZ)

一季度业绩稳定增长,稳步优化产品组合

基本信息

截至2020年05月18日,市价为98.28元/股,发行期首日定价。本次非公开发行股票不超过4026.55万股,本次募集资金总额不超过15.00亿元。

募集投向

5G通信器件产业化项目,补充流动资金。

投资要点

1、业绩符合预期。物联网应用兴起,公司微处理器、智能视频芯片两大产品线进入景气上行期。公司营收逐季上升,毛利率与上期持平达到39.78%,净利率大幅增长达到17.29%,同比上升12.09个百分点。2019年,公司微处理器芯片实现营收1.47亿元,同比增长1.37%,智能视频芯片实现营收1.79亿元,同比增长79.47%。随着下游物联网需求增长,应用于安防监控、智能家居、物联网应用的智能视频芯片和微处理器需求旺盛。

2、收购北京硅成,形成“CPU+存储器”平台。北京硅成在汽车电子、通信应用、工业应用、医疗及军工应用、数码消费产品这些下游市场建立了强大的客户基础,主要产品包括DRAM及SRAM等存储芯片,在汽车存储芯片市场处于领先地位。北京硅成在2020年、2021年分别承诺净利润为6400万、7900万美元。除了双方“CPU+存储器”形成互补效应,在汽车电动化、智能化趋势下,汽车娱乐系统、ADAS等应用对DRAM容量的需求大幅上升,公司有望凭借汽车电动化趋势迎来高增长期。

3、DRAM短期存不确定性,中长期处于景气周期。DRAM在20Q1迎来价格拐点,价格止跌回升。供给侧,疫情影响供应链运输、封测等环节,对供给端造成小幅影响。需求侧,全球服务器市场回暖,主要互联网企业加大资本开支力度;同时手机等应用需求下降,DRAM市场短期存在不确定性。中长期看,随着需求的复苏,存储芯片价格有望持续回升。

风险提示:受疫情影响全球宏观环境恶化;公司研发进展不及预期;国产替代进程不及预期。

04

广联达(002410.SZ)

“八三”规划助力公司持续健康快速增长

基本信息

截至2020年05月18日,市价为55.05元/股,发行期首日定价。本次非公开发行股票不超过16957.16万股,本次募集资金总额不超过27.00亿元。

募集投向

造价大数据及AI应用项目,数字项目集成管理平台项目,BIMDeco装饰一体化平台项目,BIM三维图形平台项目,广联达数字建筑产品研发及产业化基地,偿还公司债券。

投资要点

1、建筑业增速平稳增长,公司未来营收增速可期。建筑业目前产值利润率约3.5%,信息化程度较低。并且我国已度过建筑业高速发展时期,目前增速换挡,未来将平稳增长,并且广联达营收增速与建筑业增速变化趋势一致,且幅度更大,因此可判断未来公司营收增速有望提升。

2、造价业务上云,销售模式转变创造新盈利点。据IDC研究,2021年中国SaaS市场规模有望突破323亿元,近三年复合增长率超30%。国内SaaS垂直化行业深耕且热点交替,定制化服务未来更受欢迎。龙头企业具备丰富的产品和平台基础,加之传统软件较高的渗透率,故保持较高的续费率。广联达是国内工程造价软件龙头,业态领域布局专注于数字建筑;而Autodesk则在建筑业、制造业、娱乐业均有分布。两公司均在2014年前后开始转型,广联达循序渐进,两年阵痛后财务指标好转,Autodesk快速转型,业绩影响较大。

3、乘BIM之东风,公司施工业务战略整合,发力施工业务。据多家国际调研公司,预计到2022年BIM市场规模超100亿美元,复合增长率超20%,美、英等国BIM发展较早,目前渗透率较高,中国2018年市场规模仅46.31亿元,据测算,未来将有百亿蓝海待挖掘。广联达乘着BIM政策之东风,进行施工业务战略整合,在BIM方面形成三大优势,结合VR的BIM+VR组合将推动新业态产生,未来集中发力施工业务,将成为公司主要营收来源。

风险提示:云转型进程不及预期;施工业务BIM国内市占率不高;建筑业总体新开工项目增速下滑。

05

新奥股份(600803.SH)

并购重组顺利推进,A股燃气龙头或将面世

基本信息

截至2020年05月18日,市价为9.47元/股,发行期首日定价。本次非公开发行股票不超过24587.12万股,本次募集资金总额不超过35.00亿元。

募集投向

本次募集配套资金在扣除中介机构费用及其他相关费用后,将用于支付标的资产的现金对价。

投资要点

1、收购新奥能源控股权,公司将成为A股唯一清洁能源上下游一体化企业。公司正在推进重大资产重组,将收购港股燃气龙头新奥能源32.8%股权。公司主营液化天然气业务、能源工程、煤炭和能源化工等,2019年营收135亿元,归母净利润12亿元,总资产243.5亿元;新奥能源是国内城燃龙头,按照中国会计准则,公司2019年营业收入775亿元,归母净利润57亿元,总资产838.7亿元。本次重大资产重组完成后,公司将成为新奥能源的控股股东,资产规模、营业收入、净利润等各方面都将有较大提升,公司将成为A股唯一的清洁能源上下游一体化的企业。

2、气源供给逐渐多元,国家管网公司挂牌,天然气消费增速虽放缓但有较大发展空间。截止2019年,我国天然气占一次能源消费比例约8.3%,基本满足十三五要求,相关部门预测该比例有望在2030年达到13.7%以上,天然气消费量将达到5亿吨标油,较2020年提高67%,行业仍有较大发展空间。由于我国天然气消费量快速增长,供给压力较大,因此天然气供给和价格仍是制约行业发展的因素,目前我国气源供给逐渐多元,国家管网公司挂牌,气价将更加透明,预计天然气消费量将保持一定增速。

3、新奥回A,燃气龙头继续乘风远航。近些年来,我国天然气消费量保持高增长,但城燃龙头的气量增速显著高于全国消费增速,主要原因是燃气龙头具有较强的资金优势和管理优势,扩张速度快,因此燃气行业集中度逐渐提高。本次重组完成后,公司业务将覆盖天然气上下游,此外还能依托新奥舟山LNG接驳站获取低价LNG补充城燃业务气源,有利于进一步打开公司的成长空间。

风险提示:重组失败、气价上涨、销气量不及预期。

以上内容参考华创证券、方正证券、东兴证券、长城证券上市公司公告、各项目非公开发行预案。

特别提示:基金投资有风险,我国基金运作周期较短,不能反应股市发展的所有阶段。本材料载明之定向增发投资信息均系历史客观数据,请投资人务必注意:1、发行底价不等于中标价。2、一年期定增项目主要采用投标竞价法,以价格优先、规模优先、时间优先原则确定增发对象、增发价格和增发数量,定增项目的中标情况具有不确定性。3、本材料述及的定向增发项目不等同于投资组合的实际投资标的。受市场等不确定因素的影响,投资组合的实际投资标的会与之发生偏离,资产管理人亦有权根据实际情况进行调整。

免责条款:本报告中的信息均来源于公开可获得资料,财通基金力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。本报告中涉及的定向增发项目不等同于资产管理计划的实际投资标的;受市场不确定因素的影响,资产管理计划的实际投资标的会与推荐定向增发项目发生偏离,资产管理人将依据产品合同和市场环境对资产管理计划的投资标的进行调整。本报告中的热门定增项目仅为市场关注度较高的标的,不代表资产管理人对该等标的的投资价值做出任何判断。本报告不构成针对个人的投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。本报告仅向特定客户及合作伙伴传送,任何引用、转载以及向第三方传播的行为请预先通知财通基金,并请在引用、转载以及向第三方传播中注明出处。