原标题:市场已经“明牌”,我该如何应对?来源:好买财富

好买说

打扑克时,如果知道对手拿的什么牌,就可以轻松掌控牌局;如果对方主动亮出所有底牌跟你打,这种玩法就叫“明牌”。投资中我们也会经常遇到这样的场景:它们正在或未来大概率发生,影响虽然可能较大,但来的缓慢,投资者可以从容应对,非常像打扑克时的“明牌”。

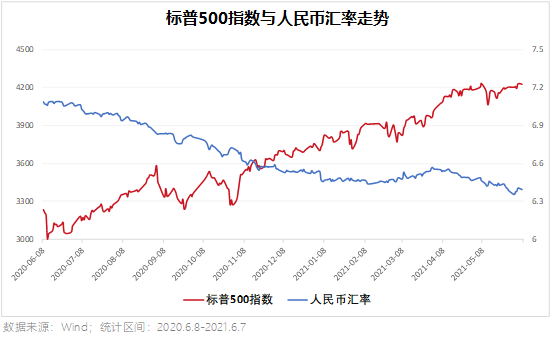

比如,近一年美元持续大放水导致人民币汇率被动升值;全球经济复苏带动需求大增引发通胀升温;就业数据转好各国央行陆续退出宽松刺激等都属于这种情形。

对于这些“明牌”,站在不同角度得出的结论可能完全不一样,甚至互相矛盾。

1

利弊参半,难以取舍

自去年疫情发生以来,以美联储为代表的多国央行开启大放水模式来挽救经济,这是全球有目共睹的“明牌”。

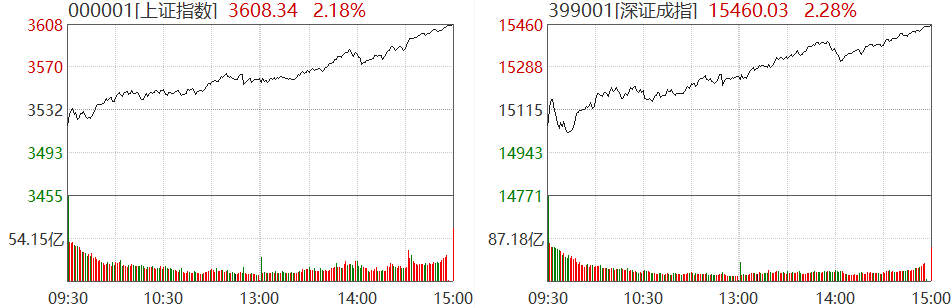

一方面,“放水无熊市”,美股等由此迎来一轮轰轰烈烈的大涨行情;另一边,由于货币大幅超发,美元等连续贬值,人民币在中国央行的克制下相对明显升值。

此时,对于通过QDII基金参与海外市场的投资者而言,便陷入了“利弊参半,难以取舍”的牌局中:1、美股等大幅上涨,赚钱效应明显;2、人民币明显升值,吞噬QDII基金收益。

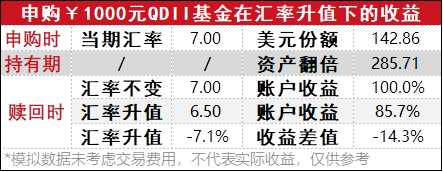

这里稍微解释下,QDII基金投资海外资产时用的是美元,而投资者申购和赎回都是用人民币,所以整个过程要涉及两次汇率兑换。假设某投资者拿1000元人民币去申购QDII基金,该基金所投海外资产在其持有期间翻倍,那么:

◎ 在汇率为7的时候,投资者申购1000元可兑得142.86美元;

◎ 持有期间海外资产翻倍,投资者的美元权益也从142.86美元增值到了285.71美元;

◎ 当赎回时,若汇率仍为7,则投资者可兑回人民币285.71*7=2000元,对应收益100%;若汇率升值至6.5,则投资者只能兑回人民币285.71*6.5=1857元,对应收益85.7%。

整体算下来,在不考虑各种交易费用的情况下,人民币汇率从7至6.5(升值7.1%),投资者从翻倍的海外资产中实际取得的收益只有85.7%,少了14.3个百分点。

实际投资中,通过一些QDII基金近1年和近几个月的业绩表现,与其业绩基准对比,也可以明显感受到收益的“缩水”,如下图所示:

1. 自去年6月人民币兑美元进入升值通道后,投资标普、纳斯达克、日经225等指数的QDII基金的实际业绩较基准业绩(指数实际涨跌幅)平均“缩水”14个百分点;

2. 今年4月以来人民币汇率加速升值后,投资上述指数的QDII基金区间平均收益为1.21%,平均跑输业绩基准2.44个百分点。

长期来看,虽然汇率升值吞噬了不少收益,实际回报仍较为可观;但从短期角度,若资产涨幅的较大比例被汇率升值抹去,加上各种交易费用,投资者实际回报趋零甚至为负,体验难言会好,持有信心也可能动摇。

2

一个事件,两种解读

另外,像财报披露、宏观数据以及一些重要会议(如中央经济工作会议、美联储议息会议等)都有固定的时间窗口,这些也是市场的“明牌”。投资者在此之前可以获得不少相关信息进行判断,但在尘埃落定前会出现反复博弈和拉锯,投资者也很容易陷入两难境地。

因为,更多时候所谓的“利好”与“利空”并没有那么客观和明显,对于同一个事件,市场可能存在两种及以上截然不同的解读。

比如,每年4月份上市公司密集披露年报时,业绩大增既可以被解读为“远超预期”,也可以被认为是“利好出尽”;前者可能引发股价的新一轮上涨,后者则可能导致股价“见光死”。

再如,最近大宗商品价格飙涨,引发市场对通胀升温担忧,部分人认为央行或提前加息进行遏制,也有人认为随着供需平衡,价格水平会自然回落,无需央行出手;若央行加息,则会降低权益资产的吸引力,利空股市。

若投资者贸然根据其中一种判断做出决策,那么做对和犯错的概率各有50%;即使按兵不动,也仍各有一半的概率做对或做错。

3

投资中该如何应对?

如果真的满眼都是利空,毫不犹豫离场规避即可,但实际投资中,“利好”与“利空”并没有那么泾渭分明,有时还会相伴相生,就像美股上涨与人民币升值同时发生一样。

面对市场“明牌”,投资该如何应对?有两个方法:

1. 利用组合投资,将“利好”和“利空”合理配置。

仍以美元放水、人民币升值背景下的海外市场投资为例,如果在配置时加一些人民币资产,那么就既能享受美股上涨这个“利好”,又可以一定程度上弱化人民币升值给收益带来的影响。

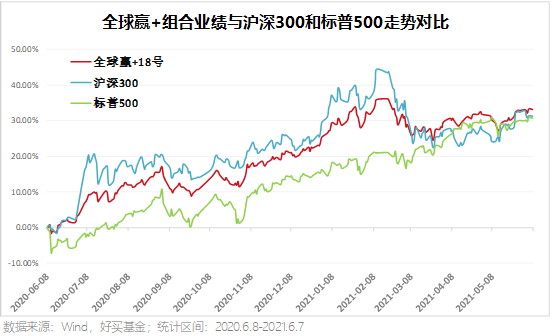

我们管理的全球赢+(18号)组合目前持有约40%海外权益资产(其中美股35%、日股近5%),持有约55%中国权益资产(其中A股38%、港股17%),从近一年组合与沪深300和标普500走势对比可以看到:

◎ 今年春节以来,在A股大幅下挫期间,全球赢+(18号)由于继续享受美股上涨红利,净值回撤有限,业绩也一度明显反超沪深300指数;

◎ 在去年美股上涨,但人民币汇率升值拖累相关QDII基金业绩时,以A股为代表的人民币资产的加入,使得组合业绩反而明显跑赢标普500指数(实际美股QDII基金业绩跑输指数);

◎ 截至目前,虽然沪深300和标普500指数涨幅相差无几,但均小幅跑输组合收益。

总结来说,通过组合的投资方法,我们既有机会分享股市上涨带来的“利好”,又可以弱化如人民币升值等不利因素给我们造成的影响。

2.利用定投摊薄,仅承担相对平均的风险。

假设我们采取月定投方式来投资QDII基金,按人民币汇率(中间价)实际走势,从去年6月1日至今我们平均承担的汇率成本约为6.6931,当前汇率相对其升值幅度仅5.02%。

而相较去年6月1日时7.1315的汇率,当前6.3572的汇率较其升值空间达到了10.86%。

值得一提的是,虽然通过定投分摊了汇率升值的风险,但同时也错过了美股上涨的部分收益。

4

写在最后的话

打扑克时,如果对方“明牌”,大概率是其已有必胜把握;但投资中则不然,市场大多数时候“明牌”是一种被动结果,而非主动行为。

面对市场“明牌”,如果第一眼看到的是“利空”,我们也不用急着离场,因为还有充足的时间去分析和寻找“利好”。若因为道路颠簸就跳车步行,等到平坦的大路时,也会因为不在车上而享受不到舒服的旅程。

若想了解更多好买策略组合产品

可登录/下载“好买基金”APP了解详情

扫一扫,发现好基金

重要声明

本文件中的信息基于已公开的信息、数据及尽调访谈等,好买基金或好买基金研究中心(以下简称“本公司”)对这些信息的及时性、准确性及完整性不做任何保证,也不保证所包含的信息不会发生变更。文件中的内容仅供参考,不代表任何确定性的判断。本文件及其内容均不构成投资建议,也没有考虑个别客户特殊的投资目标、财务状况或需要。获得本文件的机构或个人据此做出投资决策,应自行承担投资风险。

本文件版权为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、 发表、引用或再次分发他人等任何形式侵犯本公司版权。本文件中的信息均为保密信息,未经本公司事先同意,不得以任何目的,复制或传播本文本中所含信息,亦不可向任何第三方披露。

*风险提示:投资有风险,决策需谨慎。文中观点不代表平台投资意见,内容仅供参考并不构成任何投资及应用建议。未经好买财富授权许可,任何机构和个人不得以任何形式复制、引用本文内容和观点,包括不得制作镜像及提供指向链接,好买财富就此保留一切法律权利。