依靠在公共卫生领域卓有成效的工作,中国经济率先走出新冠疫情影响,经济复苏领先全球其他主要经济体。随着全球疫苗接种工作持续推进,今年以来欧洲、美国和日本等主要国家和地区经济进入渐次复苏阶段。

二季度,长短端利率来看,全球市场流动性依然宽松。国内流动性状况比一季度时市场预期的乐观,但对国内经济增速即将见顶的预期在不断升温。流动性宽松叠加预期经济增速即将见顶的宏观组合下,市场追逐具备长期产业空间且短期高景气的成长板块,比如新能源车、半导体和医疗服务等,对估值容忍度相比一季度显著提升。而对业绩高增长但缺乏长期信仰的顺经济周期板块和业绩增速放缓的消费板块表现相对一般。

三季度,我们预计全球经济仍然处于渐次复苏的通道中。在这种渐次复苏的宏观背景下,国内制造业依然受益于海外需求的渐次释放,经济增速回落速度或将慢于市场预期,企业盈利依然处于改善通道中。流动性来看,通胀压力开始抬升,但依然可控。估计短端利率或有回升,但长端利率预计依然相对平稳。中国流动性释放在全球主要经济体中一直处于理性适中的范围内,预计三季度流动性依然会保持目前的松紧适中的状态,不会出现快速紧缩的情况。因此,我们判断三季度市场没有大幅回调的风险,投资策略上建议轻指数,重结构,挖掘盈利高增长且估值匹配度较高的板块和个股。

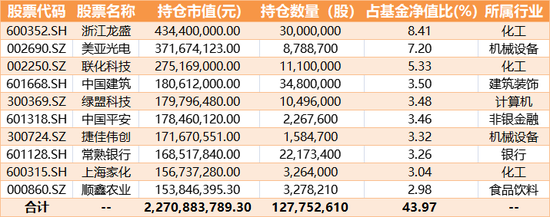

具体而言,顺周期板块中,我们看好受益全球经济复苏定价的化工板块以及资产质量、盈利双升的零售银行板块,三季度盈利韧性或会超市场预期,建议精选业绩高增长且未来产能投放节奏相对明确的优质标的。成长板块,我们看好高端制造板块在三季度延续高景气度,特别是兼具短期景气度和长期成长空间的板块,比如新能源、半导体等。三季度中的每一次市场回调,都是研判基本面和估值匹配度,精选优质成长标的的配置窗口期。而对于估值较高,且业绩增速放慢的一些“茅”资产,预计估值消化的过程还没有完成,需要耐心等待。

风险提示:本文件中所表达的观点以及陈述的信息是一般性的观点和信息,其与具体的投资对象、财务状况以及任何的特殊需求无关。文件中所表达的观点不构成国海富兰克林基金管理有限公司的投资建议或任何其他忠告,并可能随情况的变化而发生改变。这些观点不必然反映国海富兰克林基金管理有限公司任何部门的观点。国海富兰克林基金管理有限公司尽力严谨处理本文件中所述的观点和信息,但并不就其准确性作出保证。如果您需要进一步的观点与信息,请与国海富兰克林基金管理有限公司联系。