回调砸出“黄金坑” 大资金调仓换股正当时?牛市氛围仍在,你还在等什么?点击立即开户,3分钟极速响应,专属通道福利多多!助你“抄底牛市”!

来源:小5论基

基金界的孟子说,天将降大任于斯人也,必先把公司的旗舰基金给他管理。

不过有时候我在想,所谓的天降大任应该不是真的在冥冥中找到这样一个人,然后给他各种磨炼让他具有担当大任的能力,而是反过来,这个人经历过了各种的艰辛和磨难,有了更强大的精神力和担任重大任务的能力之后,这种重大的责任才会找到这个人。

那么今天我就来给大家介绍这么一位被降大任的金牛名将基金经理——嘉实基金的归凯。

照例先来看些综合自网络的基金经理公开信息。

从工作履历来看,归凯,清华大学经济学硕士,2006年至2010年任国都证券研究所传媒行业研究员,2010年至2013年任国都证券自营部股票投资经理。2014年5月加入嘉实基金,任机构投资部QFII专户投资经理一职。2016年3月起开始担任公募基金经理,有13年的证券从业经验和4年多的公募基金管理经验。

现任嘉实基金成长投资策略组投资总监,以及嘉实泰和、嘉实增长和嘉实新兴产业等基金的基金经理。

从投资理念上来看,他一方面立足长期,寻找能够持续提升内在价值的好公司、好生意 ,努力赚业绩成长的钱;另一方面他在投资上看长做短,在长期看好的基础上寻找短期正向的变化。

从投资风格上来看,他属于价值成长风格,也就是兼顾了价值和成长的GARP(Growth at a Reasonable Price)策略,这种策略相对侧重成长投资,重点投资于具备显著竞争优势、业绩高增长、长期空间大、动态估值低的优质成长公司。以具备长期价值成长特征的股票作为战略性资产,阶段性成长特征的股票作为战术性资产。其选股逻辑主要从商业模式、竞争优势、产业趋势三维度出发,以更长投资视野投资于能够持续提升内在价值的优质公司。

对这个基金经理有了些许概念之后,我们再来看下他管理的基金的情况。

我以他管理的最为典型的三只基金为例来说明,这三只基金分别是嘉实泰和,嘉实增长和嘉实新兴成长。

我们先来看下第一只的嘉实泰和(000595):

嘉实泰和这只基金历史悠久,是嘉实基金发行的第一只基金,成立于上个世纪的1999年。当然那个时候它还是一只封闭式基金,名字叫做“基金泰和”,2014年4月封转开为嘉实泰和。归凯于2016年3月10日开始独立管理这只基金至今。

从收益率的角度,这只基金在归凯管理的4年多时间内(2016年3月10日至2020年7月15日),总收益率为164.92%,折合年化收益率为25.10%;

从回撤的角度来讲,这只基金在归凯管理期间的历史最大回撤为-30.86%,这个历史最大回撤发生在2018年。

我继续放一个嘉实泰和和沪深300指数的同时期对比图,以便让大家能够更清楚地看出这只基金在各种市场行情下的表现:

这个图的数据取的时间跨度为2016年3月10日至2020年7月15日,从图中大致可以看出沪深300指数在这段时期内经历了三个阶段,分别是:2016年初到2018年初的震荡上行行情,2018年初到2019年初的震荡下跌行情,2019年初至今的震荡上行行情。

我们来对照看下:

第一阶段的白马蓝筹价值股行情下,沪深300的涨幅为45.69%,嘉实泰和同期的涨幅为37.00%。

第二阶段全市场下跌行情下,沪深300的跌幅为32.46%,嘉实泰和同期的跌幅为27.63%;

第三阶段市场成长风略起的行情下,沪深300的涨幅为60.22%,嘉实泰和同期的涨幅为167.19%。

上面的三阶段对比可以说充分体现了归凯价值成长风格的特点:

从获取收益的能力上来看,在白马蓝筹风格之下,他能做到跟上市场基本不落后;而在近一年半多的偏成长风格之下,他获取超额收益的能力是非常惊人的,比如最近这轮起于2019年初的震荡市下,嘉实泰和的涨幅高达167.19%。

从风险控制的能力来看,嘉实泰和在2016年的熔断股灾中并未受太多影响,2016年全年“仅”微跌0.69%,而在2018年的市场整体大跌并且对成长风格特别不友好的几乎一整年,嘉实泰和最大回撤回撤为30.86%,但是2018年全年的跌幅(-23.57%)依然还是小幅跑赢更偏大盘价值的沪深300的(-25.31%)。

事实上作为“嘉实长子”,嘉实泰和在历史上的业绩是非常优秀的,早在2007年的时候就已经涨了9倍了,是同期涨幅最大的。

归凯第一次管理公募基金就被公司委以重任管理如此重要的一只基金,充分显现了嘉实基金对于归凯的信任和寄予他身上的期望,而在归凯管理嘉实泰和的四年多时间内,他的业绩表现也的确没有让人失望,他不仅延续甚至还发扬光大了这只基金的优异业绩传统,嘉实泰和现在俨然成了归凯的代表作基金。

这样的例子其实还不止嘉实泰和,我们再来看归凯管理的另一只基金嘉实增长(070002):

嘉实增长这只基金成立于2003年7月9日,看年份就知道这只基金又是一只历史悠久的基金。

如果大家还有印象的话,我曾经在《什么样的主动基适合定投(定性篇)》中列举过这只基金,我当时是把它当做嘉实基金的旗舰基金的,不为别的,你们看看这只基金的累计净值就能吓一跳了,截至2020年7月15日,嘉实增长的后复权累计净值高达25.58元。

这只基金曾经在嘉实名将邵健手中实现了十年十倍的超牛业绩,如今这只基金又传承到了投资理念和投资风格类似的归凯手中(2018年12月4日归凯接手单独管理这只基金),大有再续辉煌的势头。

从收益率的角度,这只基金在归凯管理的1年多时间里面(2018年12月4日至2020年7月15日)的总收益率为109.17%,折合年化收益率为57.98%;从风险控制的角度,这只基金在这段时期内的最大回撤为-13.04%。总体而言的收益回撤比做得非常好。

以上两只基金足够重磅并且归凯已经做得足够好,不过他其实还管理着一只表现更好的基金——嘉实新兴产业(000751)。

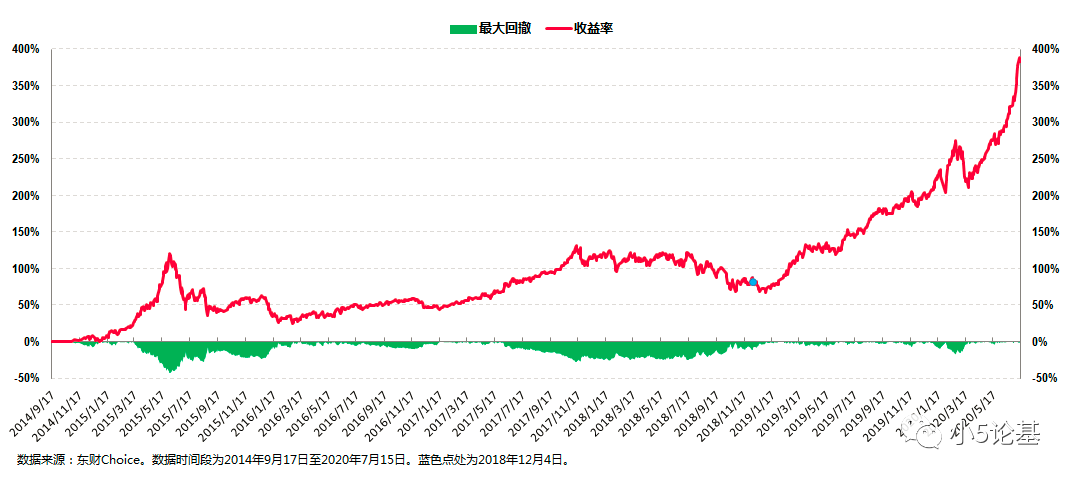

这只基金成立于2014年9月17日,归凯同样于2018年12月4日接手管理这只基金。

从收益率的角度,这只基金在归凯管理的1年多时间里面(2018年12月4日至2020年7月15日)的总收益率为157.97%,折合年化收益率为79.91%;从风险控制的角度,这只基金在这段时期内的最大回撤为-17.10%。

收益惊人的同时,回撤控制依然做得很好。

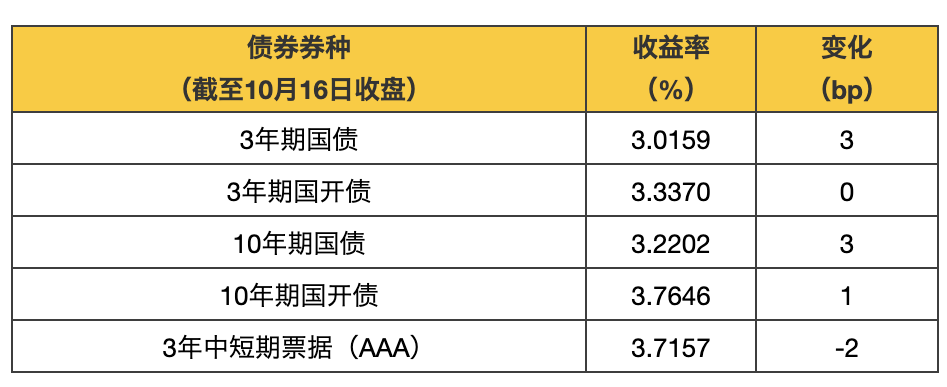

以上基金我给一个综合表格做个总结:

正是因为业绩突出,归凯管理的产品可以说是屡获殊荣:

嘉实泰和,荣获了重磅的中证报2019年度“五年期开放式混合型持续优胜金牛基金”奖以及证券时报2019年度“五年持续回报平衡混合型明星基金”奖,同时还荣获了海通证券三年期和五年期的五星评级。

嘉实新兴产业,同样荣获了重磅的荣获中证报2019年度“五年期开放式股票型持续优胜金牛基金”奖以及证券时报2019年度“三年持续回报股票型明星基金”奖。同时也荣获了海通证券三年期和五年期的五星评级。

嘉实增长则荣获了海通证券三年期、五年期、十年期的五星评级。

讲到这里不得不讲一个悲伤的事实,那就是基金产品业绩好并不直接等于基金投资者赚钱多,这一点已经被历史一再证明。本来对于好产品投资者要做的事情就是敢于长期持有,但在现实中却很少有人能做到,从而错失了赚钱机会。

就像最近这几天市场的大跌我又看到后台很多人留言问要不要卖,同样的之前市场持续大涨的时候也是持续有人在问要不要卖。涨跌都拿不住的就算基金业绩再好又有何用?

所以这也是我为什么个别时候会推荐一些封闭型的产品给大家的原因:

好比我今天介绍的基金经理归凯,能力出众、产品优秀,对于定力够好的小伙伴,直接选我上述讲到的产品足矣;

但对一些拿不住的小伙伴来说,就可以考虑归凯即将发行的嘉实远见精选两年持有期(009795)这只基金,一只继续秉持他价值成长投资风格和投资理念并且可以同时投资A股和港股、采用“两年持有模式”的混合型基金。

其他的我也不多说了,持有期模式基金的一大特点就是你自己拿不住那就让产品的规则帮你拿住,你只需要对基金经理的能力以及买入时机做出自己的判断就行了。

文章完整起见,我再讲多两点:

上图是嘉实泰和各报告期的换手率情况。

这几乎是我看到过的换手率最低的几只基金之一了,特别归凯管理这只基金的这几年,换手率最低的2019年的两期竟然只有81%和91%,这不仅反映了基金经理有成熟稳定的投资体系,更是反映出基金经理投资决策的质量之高。

上图则是嘉实泰和的投资人结构图。最新一期的机构占比为43.48%,足见机构对基金经理的认可。

讲到这里就差不多可以结束了。

最后找了一段基金经理归凯写给嘉实泰和的投资者的话,我觉得也适用于他管理的所有基金,分享给大家:

“古人说:回看射雕处,千里暮云平。既往的业绩虽然亮眼,但是对于基金经理来说,投资是一场没有终点的长跑,更是一种对人性耐力的超长考验。过去的三年一路风雨,展望未来,在流动性宽松趋势仍将持续、库存周期在底部位置徘徊之际,A股估值分化将更加明显,但整体表现依然不贵。”

风险提示:基金有风险,投资需谨慎。本账号发布的言论仅代表个人观点,不作为买卖的依据。基金的过往业绩不预示未来表现,基金管理人管理的其他基金业绩并不构成基金业绩表现的保证,投资人应当仔细阅读《基金合同》、《招募说明书》等法律文件以详细了解产品信息和风险揭示申明,基于自身的风险承受能力进行理性投资。