主笔:股票投资二部执行总经理 吴昊 / 固收研究部经理 欧阳帆

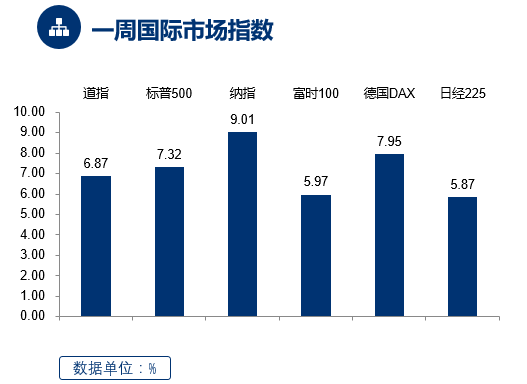

一、市场表现

数据来源:Wind,截至2021/7/30。

二、重要资讯

1、中央政治局会议强调,国内经济恢复仍然不稳固、不均衡。要做好宏观政策跨周期调节,保持宏观政策连续性、稳定性、可持续性,统筹做好今明两年宏观政策衔接,保持经济运行在合理区间。积极的财政政策要提升政策效能,兜牢基层“三保”底线,合理把握预算内投资和地方政府债券发行进度,推动今年底明年初形成实物工作量。稳健的货币政策要保持流动性合理充裕,助力中小企业和困难行业持续恢复。要增强宏观政策自主性,保持人民币汇率在合理均衡水平上基本稳定。做好大宗商品保供稳价工作。

2、中央政治局会议要求,支持新能源汽车加快发展,加快推进“十四五”规划重大工程项目建设;开展补链强链专项行动,加快解决“卡脖子”难题;尽快出台2030年前碳达峰行动方案,纠正运动式“减碳”,坚决遏制“两高”项目盲目发展。要防范化解重点领域风险,落实地方党政主要领导负责的财政金融风险处置机制,完善企业境外上市监管制度。要坚持房子是用来住的、不是用来炒的定位,稳地价、稳房价、稳预期,促进房地产市场平稳健康发展。加快发展租赁住房,落实用地、税收等支持政策。

3、央行召开工作会议,明确下半年八大重点任务。具体包括:1、坚持稳字当头,稳健的货币政策要灵活精准、合理适度;2、整体协同、加快完善绿色金融体系;3、切实防范化解重大金融风险;4、持续加强宏观审慎管理;5、进一步有序推进金融开放;6、深化重点领域金融改革;7、督促指导平台企业对照监管要求全面整改,对虚拟货币交易炒作保持高压态势;8、继续做好金融服务和管理。

4、国务院常务会议确定稳定生猪产能的措施,要求针对当前供需变化,要遵循经济规律,更多用市场化方式缓解“猪周期”波动,确保生猪供应和价格稳定。要稳定财政、金融、用地等长效性支持政策,建立生猪生产逆周期调控机制,加强猪肉储备应急调节。

5、美联储7月利率决议:FOMC投票一致决定维持联邦基金利率目标区间在0%-0.25%不变,维持超额准备金利率(IOER)在0.15%不变,维持贴现利率在0.25%不变;将继续每月增持至少800亿美元的国债,以及至少400亿美元的住房抵押贷款支持证券,直到委员会的充分就业和物价稳定的目标取得实质性进展;建立美国国内和国外常备回购便利工具(SRF)。美联储指出,美国经济已经朝着缩减量化宽松所需的目标取得了进展,未来几次会议上将继续评估进展。

6、全国首张跨境服务贸易负面清单发布。商务部发布《海南自由贸易港跨境服务贸易特别管理措施(负面清单)(2021年版)》,明确列出针对境外服务提供者的11个门类70项特别管理措施,凡是在清单之外的领域,在海南自贸港内,对境内外服务提供者在跨境服务贸易方面一视同仁、平等准入。

三、宏观快评

1、中国7月官方制造业PMI为50.4,连续17个月位于临界点上,预期51.1,前值50.9;非制造业PMI为53.3,综合PMI产出指数为52.4。

点评:7月中国采购经理指数保持扩张态势,服务业商务活动指数小幅回升;总体上看,经济继续保持扩张态势,但步伐有所放缓。PMI已连续17个月位于扩张区间,同时7月数据也反映出全球Delta疫情和国内汛情的冲击。生产指数整体平稳,需求指数扩张放缓;进出口指数降幅深化,主因东盟疫情严峻;7月重要商品价格反弹,推动价格指标上行。

2、7月30日政治局会议解读——客观评价经济走势,重结构轻总量,静待政策发力。

点评:宏观经济政策没有再强调“用好稳增长压力较小的窗口期”,从而达到“更高水平均衡”;而是强调要应对“全球疫情仍在持续演变,外部环境更趋复杂严峻,国内经济恢复仍然不稳固、不均衡”的局面,主要措施包括积极财政政策、稳健货币政策、挖掘国内市场潜力、科技创新(含补链强链、特精专新)四个方面。在低碳行动、地方政府债务、互联网监管、房地产等重点管控领域,7月30日相比4月30日而言也有四处调整或升级。在就业与民生领域更为具体化了,重点关注就业政策、价格政策、生育政策三个方面。

四、流动性分析

1、公开市场操作及资金面

7月,央行公开市场累计进行逆回购操作2600亿,逆回购到期3200亿;MLF投放1000亿元,MLF到期4000亿元;合计净回笼3600亿元。7月上旬央行布全面降准0.5%,超市场预期,全月资金面较为平稳,月底央行连续两天公开市场净投放,呵护月底资金,资金价格有所回落。全月看,银行类机构资金价格下行更明显,且由于6月末跨半年,资金价格波动更大,隔夜下行136bp至2.29%,7D下行83bp至2.41%,14D下行107bp至2.46%。

数据来源:Wind,截至2021/7/30。

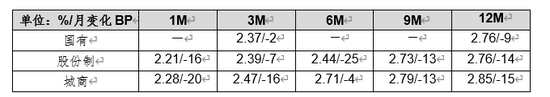

2、同业存单发行

7月,发行存单2422只,发行规模19040亿元,净融资额为1951亿元,发行规模较上月明显增加,净融资额也转为净流入;发行利率方面,较上月全面下行,股份制与城商行下行幅度较大,其中3M股份制CD下7bp、6M股份制CD下25bp至2.44%,其他期限下15bp左右;6M城商行CD下4bp至2.71%,其他下13-20bp。

数据来源:Wind,截至2021/7/30。

五、债券投资策略

1、市场分析

7月债市整体下行,各期限利率走势较为一致。6月底央行呵护半年末流动性、7月初资金面宽松,且国常会释放降准信号后央行于两日内迅速公布全面降准,债市明显下行,同期超预期利空的金融数据并未造成较大影响;中旬二季度出口和经济数据未明显走弱,央行缩量续作MLF且保持利率不变,LPR亦未下调,债市做多热情缓解、止盈压力加大;月末股市大跌、由于避险情绪债市上涨,但随后恐慌风险蔓延至债市且资金小幅收紧,债市转为上行,月底央行连续两日净投放稳定情绪、资金宽松,利率再次转下。

7月公布的6月金融数据大幅超预期,实体融资需求较好叠加专项债发行提速促进配套贷款,但全面降准对冲利空,后续政府债券发行加速仍会对社融有一定支撑,预计社融增速相对平稳。通胀方面有所缓解、总体仍处于高位,后续国内局部疫情反复、内需走弱叠加去年高基数作用或共同抑制CPI上行。6月经济数据好于市场预期,经济平稳恢复,上半年经济总体保持平稳,经济动能放缓,下半年受高基数影响或有压力。

2、投资策略

7月债市表现仍较好,全面降准叠加资金平稳带来一波行情,部分机构追涨势头较猛;从基本面来看月底政治局会议对经济判断略显谨慎,政策收紧可能性较小,提出两年政策衔接或应对可能出现的经济下行压力,基本面对债市偏正面,另外提到“今年底明年初形成实物工作量”意味专项债大概率仍会在年内发完,或为债市带来阶段性压力,近期或存在回调风险。信用方面,近期城投政策和地产行业舆情,导致信用市场净融资规模有所降低,且信用分化愈发明显,江浙城投收益率继续下行,后续信用债到期压力仍大,下沉仍需谨慎、控制久期。转债方面,7月转债市场配置需求较好,叠加月末股市大跌,转债整体估值明显上行、超过20年的高点,转债性价比明显下降,可适度降低仓位、兑现收益。

六、股票投资策略

A股在上周出现巨幅震荡,其中在周一和周二,市场出现连锁下跌恐慌,主要原因是前一周末中共中央办公厅、国务院办公厅印发《意见》提出,学科类培训机构一律不得上市融资,严禁资本化运作;上市公司不得通过股票市场融资投资学科类培训机构,不得通过发行股份或支付现金等方式购买学科类培训机构资产。 在上周三的早盘继续下挫后,当日市场出现 V 型反转,周四继续维持反弹,周五市场小幅震荡逐渐趋于平稳。

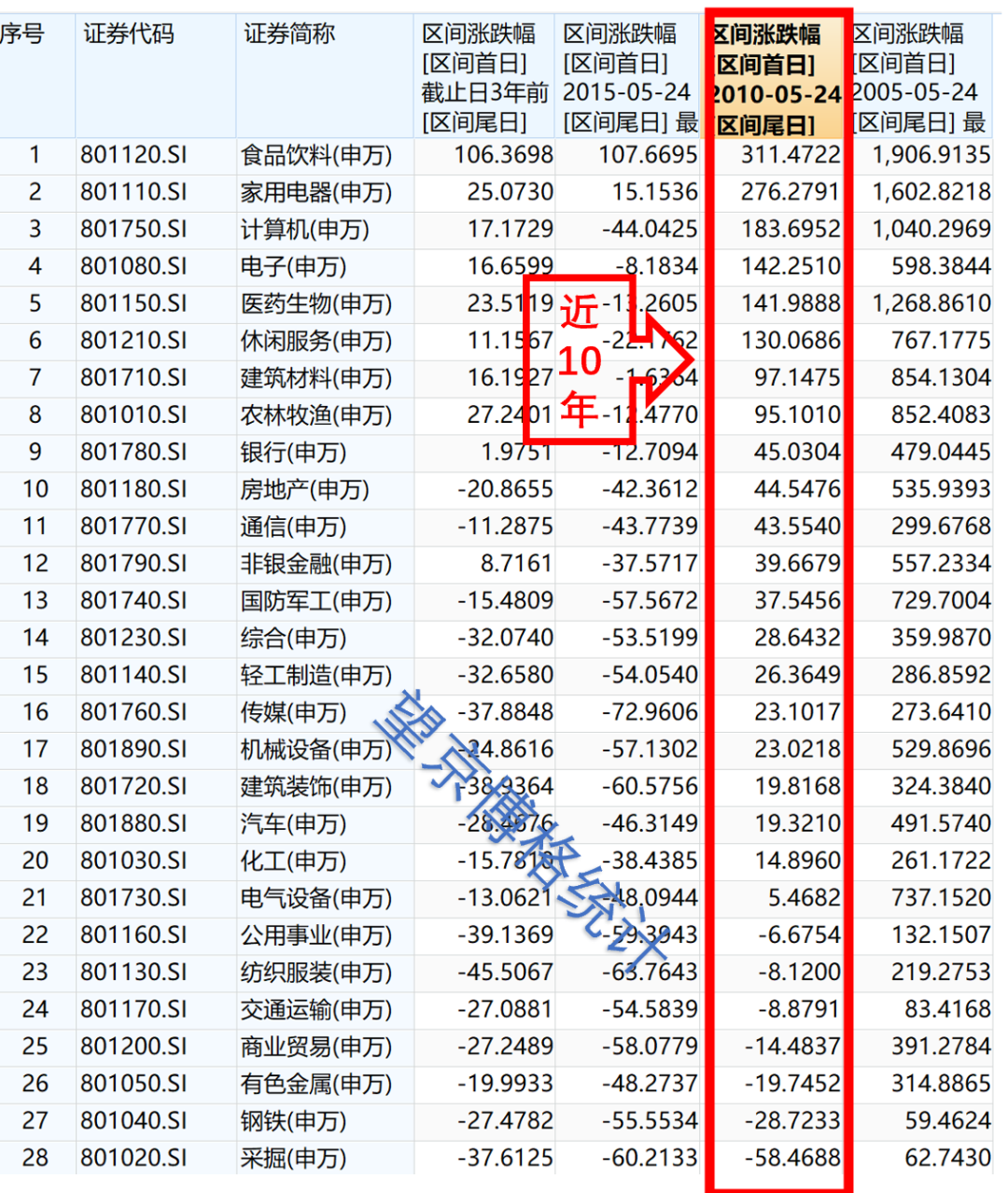

近一周涨幅靠前的板块有:通信(2%)、有色金属(2%)、电子(1%)、电气设备(1%)、钢铁(1%);跌幅最大的是休闲服务和食品饮料,跌幅达13%,房地产(8%)、非银金融(8%)次之。从资金流入来看,本周呈现电子、电气设备、有色、机械设备行业大幅流入。呈现 流出的分别是食品饮料、银行、非银金融等行业。

本周我国减税降费政策持续推进,2021年全年新增减税降费规模预计超过7000亿元,多是针对小微企业、制造业以及研发创新领域,旨在增强活力,提升动能,凸显高质量发展新态势。

7月受疫情持续影响,官方制造业 PMI环比连续走弱:今值50.4,前值50.9。7月制造业PMI为50.4%,连续17个月保持在扩张区间。7月环比有所下降,低 于上月0.5个百分点,一方面国内疫情持续影响,同时外需支撑力度也有所减弱。

进入8月,预计主要宽基指数仍以波动为主,趋势性上涨和下跌都比较难,市场仍有结构性机会,随时间推移,经济数据和企业盈利开启下行周期。建议提前布局盈利下行周期中稳定增长赛道,如应用型创新、新基建、“卡脖子”和必需消费品等板块,涉及行业主要在国产软件(自主可控、网络安全、云计算、人工智能等)、无人驾驶、新材料、高端装备、工业互联网等领域。

风险提示:文中观点将随各因素变化而动态调整,我们已力求观点内容的客观、公正,但相关观点、结论和建议仅供参考,不构成投资建议或承诺。我国基金运作时间较短,不能反映股市发展的所有阶段。