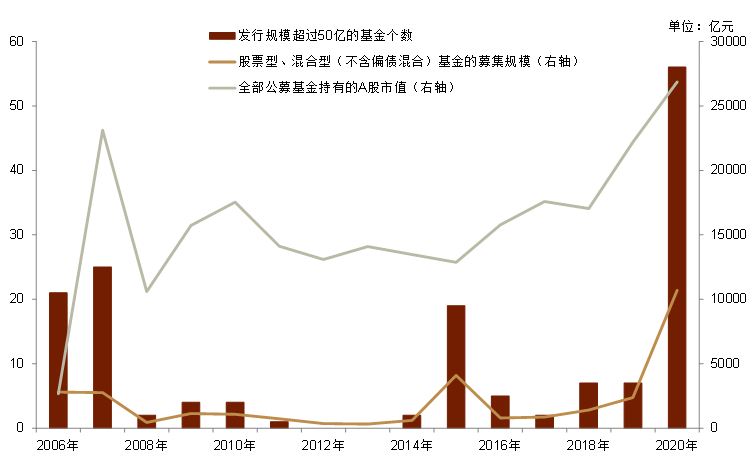

2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰、简七等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

今年以来,“爆款基金”成为了资产管理行业的一个高频词。在中国资本市场改革开放进程稳步推进的背景下,如何看待“爆款基金”频出这一现象?对投资理财又有怎样的启示?

一、 为什么“爆款基金”频出?

1

投资人拥有资产配置的财富基础(能投):

随着家庭财富的积累,基本的消费需求逐渐得到满足,居民家庭已拥有了进行金融资产配置的财富基础。中金公司研究部在《迎接居民家庭资产配置拐点》中提到:中国居民家庭资产自改革开放开始逐步累积,随着发展水平逐步提高、生命周期演进,配置主力从满足生存、生活基本需求起步,到提高生活水平(购买各类家庭耐用消费品),再到购买不动产、乘用车等“昂贵”的固定资产,目前可能正在进入金融资产配置加速的拐点。中国2019年人均GDP超1万美元。经统计,人均GDP与居民金融资产中风险资产的配置比例正相关。随着人均GDP水平不断提高,居民对金融资产的配置有望不断增加。

图1:中国居民资产结构的变迁与中国经济的发展水平以及人口的生命周期相适应

数据来源:中金公司研究部。

2

投资人具备权益资产的配置意愿(愿投):

投资人对各大类资产的收益预期正发生潜移默化地变化,权益资产的长期投资价值开始受到越来越多的居民家庭认可。住房等实物资产已经占到较高比重,且在“房住不炒”政策引导之下,房价涨幅趋缓。房地产的投资吸引力正在悄然发生变化。随着经济由高速发展向高质量发展转型,与经济增速相匹配的适度利率在未来可能维持较长时间,利率环境可能会促使居民多渠道寻求收益,参考海外发展经验,权益类资产或是主要的投资方向。

3

基金赚钱效应给投资人更多信心(敢投):

近些年来,尽管股票宽基指数略有起伏,但基金管理人整体表现优异,投资基金的赚钱效应明显增强。A股市场不断扩容,股票数目逐年增多,在进行个股研究与挑选时,个人投资者的精力和能力均无明显的优势。公募基金管理人的投资能力,基金产品的优异表现开始赢得投资人更广泛的认可,申购基金的赚钱效应或正在渐渐超过个人投资者直接进行股票交易。

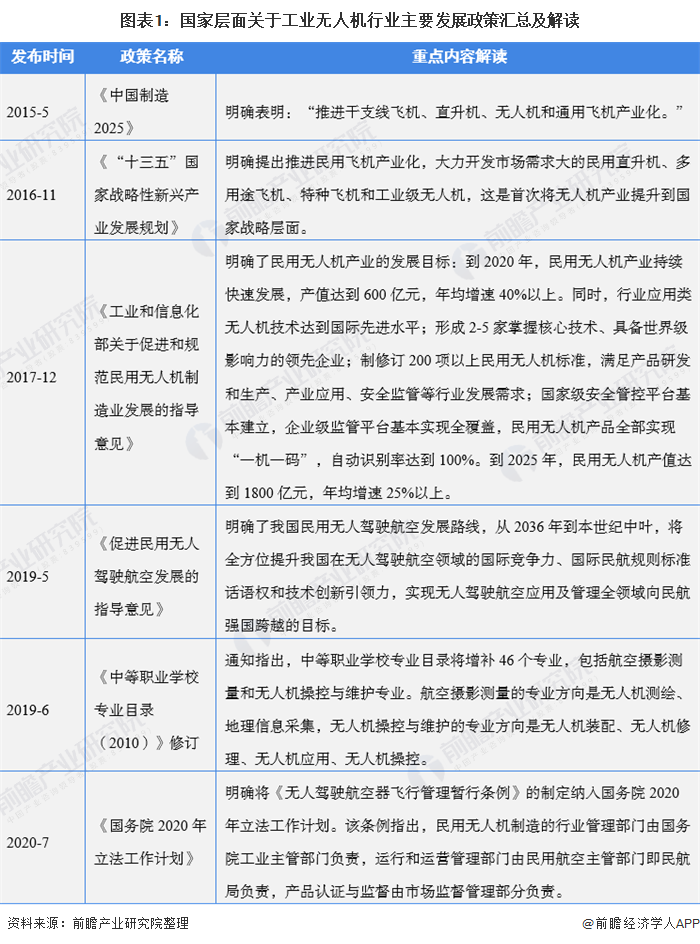

图2:2017年以来,公募基金的平均表现跑赢股票的平均表现

数据来源:万得资讯、中金基金。

仅统计股票型、混合型(不含偏债混合)基金。

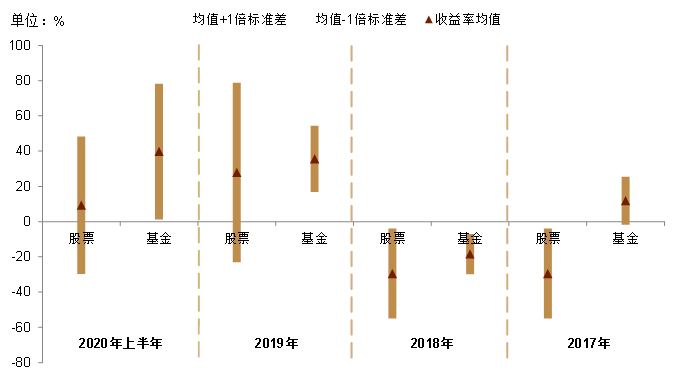

图3:各年份发行规模超过50亿的基金数目、募集规模以及公募基金持有A股市值变动

数据来源:万得资讯、中金基金。

仅统计股票型、混合型(不含偏债混合)基金。

二、 “爆款基金”究竟买了啥?

1

长久期配置化导向日益凸显(长期):

将基金按照管理规模进行分组,可以发现,越是“头部”规模的基金,其持股周期越长,换手率越低。正如巴菲特的老师格雷厄姆所言“股票市场短期是投票器,长期是称重机”。持股周期的拉长使基金管理人更注重长期基本面因素,而非短期的博弈因素。近年来,伴随中国资本市场改革开放进程的稳步推进,A股市场的机构化、国际化趋势正在深刻改变着定价方式,长期投资、价值投资的理念正在深入人心:社保、保险等为代表的内资配置型资金,和沪深股通、QFII为代表的外资配置型资金,在A股市场中的定价力显著上升;个人投资者通过申购基金产品完成金融资产配置,客观上也有利于投资决策的长期化导向。当市场中起定价功能的资金投资久期越来越长,市场的定价方式也将越来越基本面导向。

图4:基金规模越大,换手率越低

数据来源:万得资讯、中金基金。

仅统计普通股票型、偏股混合型。

2

优质成长赛道成为配置核心(成长):

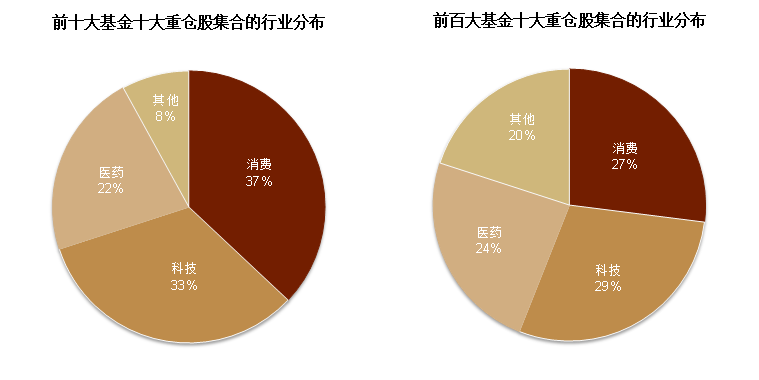

“头部”规模基金普遍重仓配置消费、医药、科技等优质成长赛道,这与中国经济结构性变革趋势、全球市场行业风格表现特征一致。回顾过去十年中国经济发展方式的变迁,以消费为内在驱动力的“新经济”和以投资为导向的“老经济”不断分化,反映在资本市场上,消费、医药、科技为代表的“新经济”行业表现明显优于市场。放眼全球,消费、医药、科技等行业同样是优质成长公司诞生的源泉,亦是众多一、二级市场资产管理人重点关注的赛道。

图5:爆款基金持股集中在消费、医药、科技行业中

数据来源:万得资讯、中金基金。

仅统计普通股票型、偏股混合型。

3

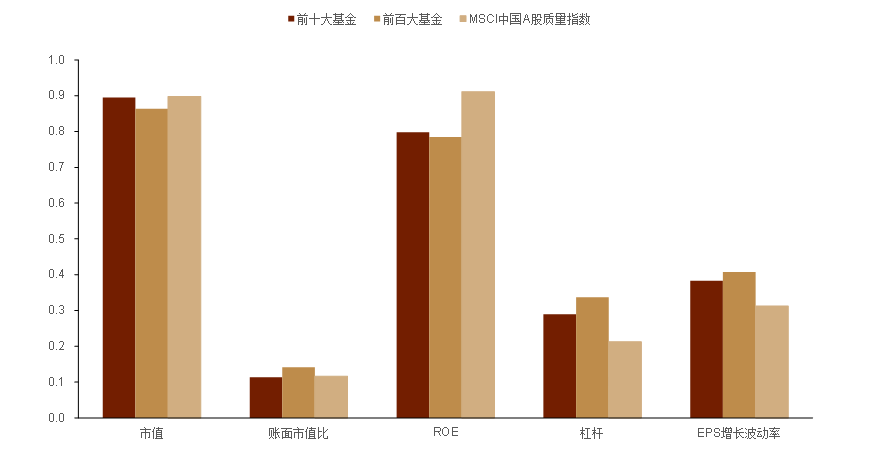

基本面占优的公司更受青睐(质量):

高盈利、低杠杆、稳定增长的大市值高质量行业龙头是“头部”规模基金青睐的公司,增长的稀缺性和确定性成为了基金管理人优先关注的选股依据,基于净资产的估值高低已不再是基金管理人的重点考量。股票持有时间越长,基本面所能解释的收益越多。因此,持股周期的拉长使得基金管理人将更多精力花在对公司基本面的判断上。根据短期估值变动来进行价格博弈,性价比正在变得越来越低。选择好“公司”长期持有,已经逐渐成为主流理念。

图6:爆款基金青睐高盈利、低杠杆、稳定增长的大市值高质量股票

数据来源:万得资讯、中金基金。

仅统计普通股票型、偏股混合型。

注:Y轴代表各个组合在中证800中基本面的分位情况。具体统计方法为:首先选择组合在中证800中的成分股作为统计样本,计算各个样本在中证800中的排名情况,取值越高代表基本面因子值越大,然后按照权重进行加权得到组合最终的基本面分位情况。

三、 有这样一个指数,与“爆款基金”持仓不谋而合。

1

选股逻辑完全基本面导向(复利效应):

MSCI质量指数致力于通过多个维度来精选盈利能力强、资产安全性好、增长波动性低的龙头白马,当前成份股共50只。指数选股流程中重点关注公司基本面质量,追求公司长期的复利增长,其中,高净资产收益率是复利效应的基础,低杠杆率是资产安全、长期复利的重要保障,低盈利增长波动性则体现了复利的稳定性。

图7:MSCI中国A股质量指数与爆款基金的风格相似

数据来源:万得资讯、中金基金。

仅统计普通股票型、偏股混合型。

注:Y轴代表各个组合在中证800中基本面的分位情况。具体统计方法为:首先选择组合在中证800中的成分股作为统计样本,计算各个样本在中证800中的排名情况,取值越高代表基本面因子值越大,然后按照权重进行加权得到组合最终的基本面分位情况。

2

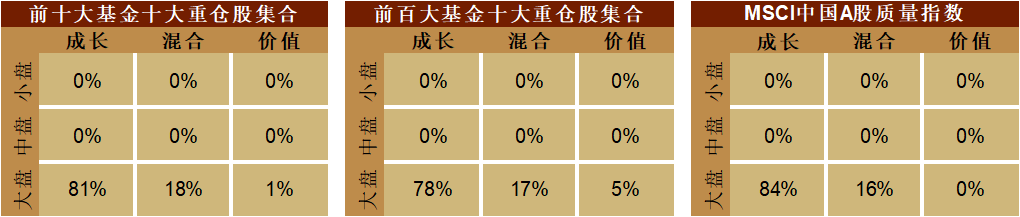

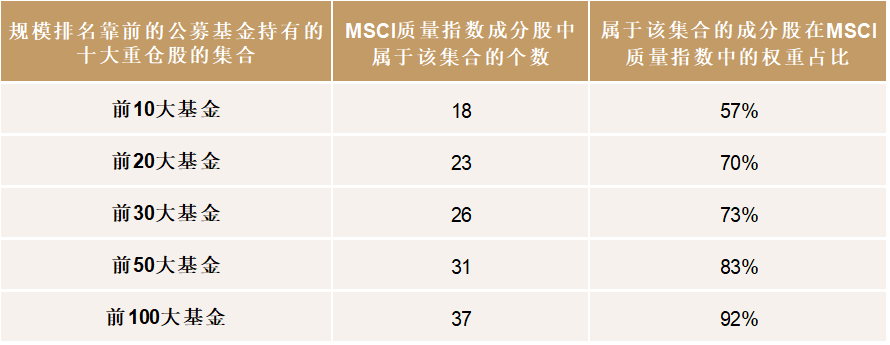

指数成分与“爆款基金”不谋而合(核心资产):

MSCI质量指数关注公司长期增长能力的选股逻辑与“头部”规模基金较为一致,指数成份与基金重仓不谋而合。指数重点配置代表新经济发展方向的消费、医药、科技等成长行业,选股风格属于典型的大盘成长范畴。MSCI质量指数成分股有18只股票属于规模靠前的十大基金十大重仓股组成的集合,权重占比达57%;有37只股票属于规模靠前的百大基金十大重仓股组成的集合,权重占比达92%。

图8:MSCI中国A股质量指数与爆款基金的行业配置相似

数据来源:万得资讯、中金基金。

仅统计普通股票型、偏股混合型。

图9:MSCI中国A股质量指数与爆款基金均属于大盘成长型

数据来源:万得资讯、中金基金。

仅统计普通股票型、偏股混合型。

图10:规模排名靠前的公募基金持有的十大重仓股集合与MSCI中国A股质量指数的重合情况

数据来源:万得资讯、中金基金。

仅统计普通股票型、偏股混合型。

3

历史表现明显战胜沪深300指数:核心资产的稀缺性正被越来越多的投资者所认可,指数表现明显优于市场。

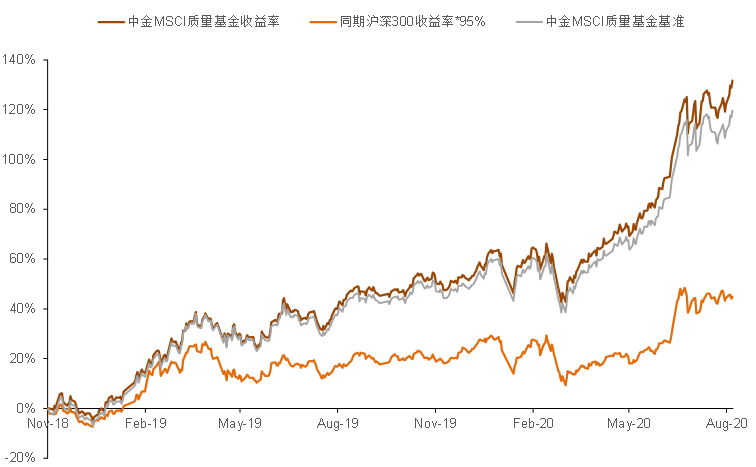

图11:中金MSCI质量基金成立以来表现

数据来源:万得资讯、中金基金。

统计区间:2018/11/22至2020/8/27。

数据已经托管行复核,基金的过往业绩表现不预示未来。

风险提示

中金MSCI中国A股国际质量指数发起式证券投资基金为中风险(R3)产品,适合风险承受力为C3以上(含C3)的投资者购买。本材料仅为宣传推介材料,不构成任何法律文件。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。

基金的过往业绩不预示未来,不代表一定盈利,也不保证最低收益或本金不受损失。标的指数的业绩表现不代表基金业绩表现。基金投资有风险,敬请投资者认真阅读基金合同、招募说明书等法律文件,并选择适合自身风险承受能力的基金产品进行投资。市场有风险,投资需谨慎。

扫二维码 3分钟开户 紧抓反弹行情!