别怪我没有告诉你!每天9点,精选北向席位10只票,高盛、大摩最牛外资增减持A股名单曝光!每天仅需11元,看透主力老底!

原标题:泰说好基 | 跟随行情主线条,拥抱科创大时代来源:泰康资产微基金

十四五规划和2035年远景目标纲要把创新驱动发展战略放在经济转型升级的核心位置,战略新兴产业近年来开启了跨越式发展阶段,资本市场也迎来了广阔的成长机遇。

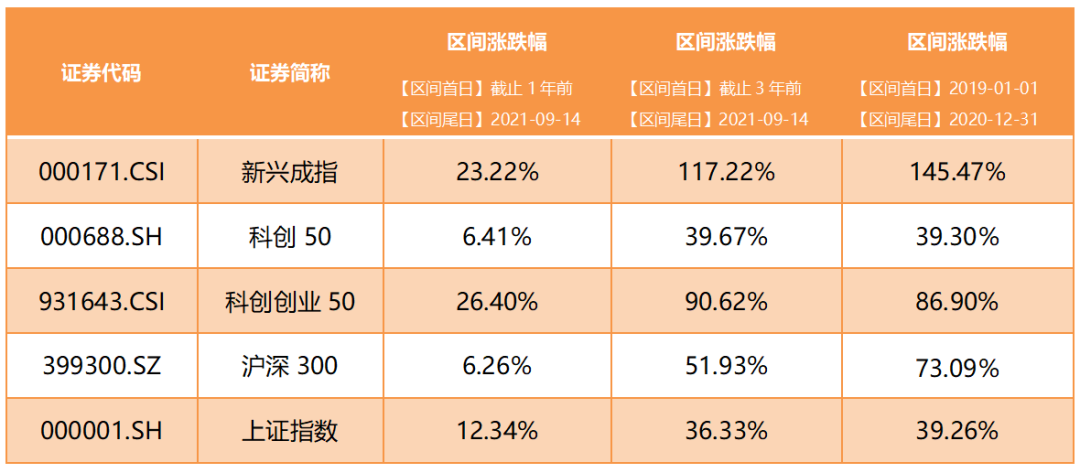

以具有代表性的、众多科创主题基金的业绩比较基准指数中国战略新兴产业成份指数(新兴成指,000171.CSI)为例,Wind数据显示,自2019年初见底启动牛市行情到2020年底,指数两年时间震荡上涨了145.47%,远超沪深300、上证指数同期涨幅73.09%、39.26%。(数据来源:Wind资讯,统计区间2019-01-01至2020-12-31;新兴成指,指数代码000171.CSI,基日2010-12-31,发布机构:中证指数有限公司,成分数量100)

今年以来,科技创新板块除了新能源、半导体、新能源汽车等热门主题,新兴成指总体走势延续宽幅调整。一些投资者对此心存疑虑,难以把握科技创新领域未来成长机会,行业门类众多也让人无从下手。

科创投资空间广阔

首先,在政策层面,对科技创新战略的支持持续推进。9月2日,国家宣布设立北京证券交易所,以深化新三板改革,继续支持中小企业创新发展。随着国内工业化进入中后期,经济发展逐渐由“要素驱动”转向“创新驱动”,支持科技创新、提高劳动生产率成为推动经济稳定增长和高质量发展的核心,也是全球大国竞争的关键。

数据显示,为落实科技创新战略,提高在全球供应链中的地位,近年我国研发投入在全球份额不断提升。2019年我国研发经费投入总量近5148亿美元,占全球的26%,稳居世界第二。研发投入占GDP比例也逐年提升,2019年达到2.2%,2020年研发经费投入占GDP比重达2.4%,创下历史纪录。但和发达国家相比,研发投入占GDP比例仍然偏低,还处在起步阶段,未来有相当的增长空间。(数据来源:国家发改委、中泰国际证券)

据统计,2019年我国高新技术企业数近22万家,较2000年增长了10倍,总收入、净利润分别达到45万亿元及2.7万亿元,2000-2019年复合增速分别达到19.4%及18.1%,作为科技创新主力之一,企业也创造了良好收益。(数据来源:中泰国际证券)Wind数据显示,新兴成指近年来大幅超越大盘和同类指数,截至9月14日,该指数近三年上涨117.22%,而同期沪深300、科创50涨幅分别仅为51.93%、39.67%。

上述5只指数发布机构均为中证指数有限公司。新兴成指,指数代码000171.CSI,基日2010-12-31,成分数量100;科创50指数,指数代码000688.SH, 基日2019-12-31,成分数量50;科创创业50指数,指数代码931643.CSI, 基日2019-12-31,成分数量50;沪深300指数,指数代码000300,基日2004-12-31,成分数量300;上证指数,指数代码000001.SH,基日1990-12-19,成分数量1677.

公募基金对科创板块的投资也越来越重视。数据显示,目前各类科技创新主题基金超过220只,资产管理规模超1100亿元。据基金二季报,截至今年6月末公募基金重仓科创板总市值达1257.35亿元,是去年同期的5.43倍,历史上首次突破1000亿元;基金重仓持有192家科创板公司,占科创板个股数近六成,也创历史新高。(数据来源:经济日报《公募基金“拥抱”科技创新 科创成新基金发行热门主题》2021-08-18)

如何布局科创投资

科创主题投资是相当不错的长期赛道,对普通投资者而言,投资一只专业的科技创新主题基金进行布局,或许是较好的策略之一。泰康科技创新一年定开混合基金(基金代码:009490)去年9月10日成立,一年来已取得可观回报。

Wind数据显示,统计截至8月31日,泰康科技创新一年定开成立以来回报34.15%,超额收益率达14.27%,同期沪深300涨幅4.82%、科创50指数的涨幅11.02%,表现出优秀的回报能力。概括而言,该基金有如下四大核心优势:

数据来源:沪深300指数、科创50指数数据来源于Wind资讯,统计区间2020-09-10至2021-08-31。该基金成立于2020-09-10,金宏伟自基金成立之日起任该基金基金经理。根据泰康资产数据(统计截至2021-08-31),该基金成立以来净值增长率/同期业绩比较基准收益率为34.15%/19.88%,基金业绩经托管行复核。该基金2020年12月修改基金合同,投资范围增加存托凭证。

核心优势1:趋势强。创新驱动引领未来经济发展新方向,科技创新与产业升级、资本市场密切联动,科创主旋律有望成为未来A股市场主线。

核心优势2:管理强。基金经理金宏伟拥有9年证券从业经验、4年投资管理经验,中科大和清华理工科学霸背景,曾任大型央企国际工程项目负责人,有较为丰富的实业和投资经验,专注TMT、医药和新能源车等诸多科创领域的研究,为基金运作提供有力支持。

核心优势3:投资便利。基金的非现金资产不低于80%投资于“科技创新”主题证券,10元起购,投资便利,是个人资产配置的工具化产品。

核心优势4:体验佳。该基金为一年定期开放基金,规模相对稳定,长期或带来更好的理财服务和投资体验。定期开放产品也有利于避免投资者追涨杀跌导致“基金赚钱,持有人不赚钱”的现象。

此外,泰康资产公募在科创领域具备优秀的投资实力。公司已建立较完备的权益研究团队,全面覆盖信息技术、高端装备、新材料、新能源、生物医药等科技创新相关行业板块,在股票市场具备丰富的投研经验,积累了对科创企业扎实的研究和定价能力。

对于后市投资策略,金宏伟表示,泰康科技创新一年定开基金重点关注优质赛道龙头公司、有比较竞争优势高成长的行业,采取相对均衡策略。在行业配置上,注重有远大发展空间的新材料、新能源车产业链、生物医药板块,以及高端制造、互联网等高成长行业。估值分化行情下,基金投资坚持“自下而上为主、自上而下为辅”的策略,寻找估值、盈利增速与公司和行业前景相匹配的个股进行配置,以期获得长期稳健回报。

9月10日至10月18日:泰康科技创新一年定开基金开放申购,布局科创成长的投资者可积极关注。

向上滑动阅览

金宏伟管理的产品还包括泰康新机遇混合基金、泰康恒泰回报混合基金、泰康颐享混合基金。泰康新机遇灵活配置混合基金成立于2015-12-08,该基金历任基金经理及任期为:桂跃强2015-12-08至今;任慧娟2016-05-09至今;金宏伟2017-08-28至今;蒋利娟2015-12-08至2016-12-27;根据泰康新机遇基金2016-2020年年报,其2016-2020年度净值增长率及同期业绩比较基准收益率分别为:7.71%/-5.71%;17.12%/12.80%;-20.07%/-12.89%;37.36%/23.05%;56.96%/17.64%。该基金成立以来净值增长率/业绩比较基准增长率分别为117.16%/35.76%。该基金2018年5月、2020年12月修改基金合同,投资范围分别增加港股通标的股票、存托凭证。

泰康恒泰回报灵活配置混合基金成立于2016-07-13,该产品历任基金经理及任期为:任慧娟2016-07-13起至今;金宏伟2020-07-02起至今;桂跃强自2017-06-20至2020-07-02;彭一博自2016-12-21至2017-12-05。根据该产品2017-2020年年报,2017-2020年度净值增长率/业绩比较基准增长率分别为:A类6.94%/4.32%、4.25%/0.46%、7.54%/10.35%、16.15%/7.73%;C类6.69%/4.32%、9.73%/0.46%、7.21%/10.35%、16.04%/7.73%。该基金2020年12月修改基金合同,投资范围增加存托凭证。

泰康颐享混合基金成立于2018年6月13日,该基金历任基金经理及任期为:蒋利娟自2018-06-13起至今;金宏伟自2020-07-24日起至今;桂跃强自2018-06-13至2020-07-24。根据泰康颐享混合基金2018-2020年年报,2018-2020年度净值增长率及同期业绩比较基准收益率分别为:A类3.63%/-0.91%、8.76%/10.35%、17.80%/ 7.73%;C类3.51%/-0.91%、8.26%/10.35%、17.45%/7.73%。该基金2020年12月修改基金合同,投资范围增加存托凭证。

风险提示

基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金管理人不保证基金一定盈利,也不保证最低收益,基金净值和收益有波动风险。本基金可投资科创板股票,可能面临科创板机制下因投资标的、市场制度及交易规则等差异带来的特有风险,包括流动性风险、退市风险、投资集中度风险等。本基金可投资于港股,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险基金资产对港股标的投资比例会根据市场情况、投资策略等发生较大的调整,存在不对港股进行投资的可能。本基金以定期开放方式运作,每满一年开放一次申购和赎回,投资者只能在开放期提出申购赎回申请,面临在封闭期内无法申购或赎回的风险。市场有风险,投资需谨慎,投资者购买基金时应认真阅读《基金合同》、《基金招募说明书》和《产品资料概要》,了解基金的具体情况(详见官网www.tkfunds.com.cn或联系客服400-18-95522),注意核对自己的风险识别和风险承受能力选择与自己风险识别能力和风险承受能力相匹配的金融产品并独立承担投资风险。