又有社保投资大咖奔私!今年新晋百亿私募掌门人,竟这么多“公募派”!

中国基金报记者 吴君

近期,又有多位明星基金经理“公奔私”,基金君了解到前大成基金研究总监王文祥加盟沪上知名私募聚鸣投资,原富国明星基金经理于洋任股东的钦沐资产近期完成私募管理人登记,原东方红资管副总经理、公募冠军林鹏创立的和谐汇一资产前不久也完成备案。

基金君发现,在今年A股市场一波大行情中,已有191名基金经理离任,其中有部分基金经理成立私募创业。而在私募募资市场明显回暖的当下,公募背景出身的私募投资经理号召力更强,更得到市场资金青睐,今年有不少私募规模突破百亿,大部分核心人物是“公奔私”,比如正心谷资本的林利军、宁泉资产的杨东、彤源投资的管华雨。

王文祥、于洋、林鹏等多位明星基金经理“奔私”

基金君了解到,近期,前大成基金研究总监、大成基金社保投资部总监王文祥加盟上海聚鸣投资管理有限公司(简称聚鸣投资),担任公司副总经理、聚鸣匠传私募证券基金系列产品的基金经理。

聚鸣投资是原广发基金权益投资部总监刘晓龙在2017年“公奔私”创立的私募机构,如今3年左右时间过去了,公司规模有了跨越式发展,旗下管理的私募基金达到77只。

公开资料显示,王文祥拥有10年大型公募投研经验,2007年加入长城基金担任研究员、基金经理,2014年加入大成基金,担任大成基金研究总监、大成基金社保基金及机构投资部总监。他负责搭建和带领平均28人的股票研究团队,并负责大成基金非公募的社保、养老金和专户委外投资部门,管理超百亿社保基金,所管理的社保组合三年累计业绩同类排名第2。

值得注意的是,聚鸣投资总经理刘晓龙在公募期间也曾管理过社保组合,2015年在18个社保组合中排名第1。聚鸣投资称,王文祥的加入,将进一步充实公司的投研团队,届时,王文祥和刘晓龙这对昔日“社保双子星”将联手打造聚鸣投资的研究投资平台,在理想的资产管理规模上,最大程度挖掘和发挥团队的主观能动性价值。

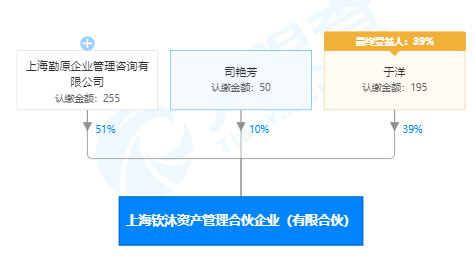

今年9月1日,基金业协会信息显示,上海钦沐资产管理合伙企业(有限合伙)(简称钦沐资产)完成私募证券投资基金管理人登记。基金君了解到,该私募机构持股39%的自然人股东于洋,就是原来富国基金的明星基金经理于洋。于洋从2017年10月开始管理基金,数据显示,他管理的多只基金业绩翻倍,其中富国精准医疗混合基金任期回报高达154%。

今年6月富国基金公告称,基金经理于洋因个人职业发展离职,同时卸任富国医药成长30股票、富国生物医药科技、富国医疗保健行业、富国精准医疗、富国新动力基金经理,引发业内关注。

此次于洋创业做私募,并非单打独斗,而是联合了资管圈的朋友。基金业协会信息显示,钦沐资产的法定代表人、总经理柳士威是百亿私募基金源乐晟资产曾经的研究总监,他此前还是中欧基金的投资部投资经理,2016年上半年“奔私募”。另外,钦沐资产的罗林2009年9月到2019年2月也在富国基金工作,担任研究部研究员、专户投资部基金经理,是于洋的老同事。

今年8月27日,基金业协会信息也显示,由原东方红资管副总经理、公募权益投资部总经理林鹏“奔私”创立的上海和谐汇一资产管理有限公司,完成私募证券投资基金管理人登记,这意味着林鹏将开启创业新征程,基金君了解到,他不久将发行新产品。

公开资料显示,林鹏拥有二十多年的金融从业经验,是名副其实的行业老将,他曾管理东方红睿华沪港深,在2017年以67.91%的复权净值增长率获得混合基金年度冠军。2014年9月到2020年5月林鹏管理的东方红睿丰任期回报高达219%。

今年5月中旬,东方红资管发布公告称,因个人原因,公司副总经理兼公募权益投资部总经理林鹏离职,并卸任四只基金产品的基金经理。当时,林鹏也发表了《致东方红睿丰、睿华、沪港深与恒元等基金持有人的一封信》,引发基金圈轰动。

另外,近期还有多位基金经理“公奔私”。北京八骏投资管理有限公司今年9月1日完成登记,其总经理邹志新原是博时基金权益部总经理兼成长组投资总监。上海臻宜投资管理有限公司也在9月1日完成登记,总经理秦鲲曾经在浦银安盛、上投摩根、华商基金等多家公募任职。今年7月27日完成登记的上海积准投资管理有限公司,总经理李卫是原长安基金总经理助理。

今年已有191名基金经理离任

“公奔私”号召力更强

上一轮的基金经理离职高峰、“公奔私”高峰是在2015年,今年随着A股市场结构性行情持续演绎,又有不少基金经理离开公募,寻求新的发展道路。Wind数据显示,截至9月7日,今年以来已有91家基金公司的191名基金经理离任。

格上财富投研部总监付饶认为,其实近年来“公奔私”的基金经理相比于早年“全民创业”的年代并不算多。倒不是“公奔私”成为一种趋势,而是有实力的管理人募集到更多资金将成为一种趋势。私募基金行业近年来的头部效应是逐年递增的,这也意味着小机构的创业成本越来越高,创业门槛也越来越高,所以创立私募并不一定是大多数公募基金经理的最优选,除非是实力非常强,不担心募资渠道的基金经理才会选择创办私募创业。

今年,公募背景出身的私募投资经理号召力更强,更受到市场资金青睐。

基金君注意到,今年股票市场表现火爆,私募基金的募资大幅回暖,有不少私募基金的管理规模突破百亿级别,新晋的这些百亿私募机构的核心人物不乏公募基金经理出身,包括正心谷资本的林利军、宁泉资产的杨东、彤源投资的管华雨、煜德投资的靳天珍、于翼资产的陈忠。

比如正心谷资本的掌门人是原汇添富基金创始人林利军,在掌舵汇添富11年并将其带上中国基金业第一梯队之后,2015年4月他宣布离开汇添富,随后创办了正心谷创新资本,初期以一级市场投资为主,投资了滴滴出行、B站等;2018年开始进军二级市场,如今规模突破百亿,且业绩不俗。

宁泉资产总经理杨东,曾经是兴全基金的总经理,2018年“公奔私”创业;煜德投资掌门人靳天珍曾是华商基金总助、机构投资部总经理;于翼资产总经理陈忠原来是中海基金的基金经理,2015年“奔私”;彤源投资的掌门人管华雨,原交银施罗德基金权益部投资总监,2015年“奔私募”。

付饶表示,在今年,“公奔私”的基金经理的“流量效应”尤为突出。今年是私募基金行业的一个增量年份,“公奔私”的管理人似乎都有着“不缺资金”的特点,他们有公募背景加持,容易受到资金的青睐,自带流量光环,吸金效应比较明显。

也有业内人士认为,公募出身的基金经理在市场中更受青睐,因为他们有以往的投资业绩证明,而且受过正规军训练,投资体系和理念更为完善。在私募行业强者恒强的趋势下,未来他们会得到更多的关注。

编辑:连阳

扫二维码 3分钟开户 布局科技股牛市