来源:红刊财经

基金持股换手率冰火两重天 凯石、新华、西部利得基金或有“苦衷”

记者 | 张桔

基金持股存在高换手率,这似乎与投资者理解的基金惯于长期价值投资理念明显反向,而牛市中高换手若换来高的业绩增长尚可,但部分基金高换手却未能换来业绩良好表现,更为重要的是,在高换手基金背后,其很可能还存在许多不为人知的隐情。

身处牛市之中,公募基金的持股换手率(周转率)也是水涨船高。据某券商对基金2020年半年报数据统计,2010只六成仓位以上的主动权益基金平均换手率高达211.36%,其中换手率超过500%的基金共有124只。

《红周刊》记者利用Wind数据对普通股票型、偏股混合型、平衡混合型三类产品A、C两类份额分开计算,发现其中持股换手率超过10倍的基金达到24只。在换手率较高的基金经理中,南方现代教育的萧嘉倩、东吴双三角的彭敢、光大保德信景气先锋的董伟炜等明星基金经理皆赫然在列,他们半年内换手率均超过5倍。从基金公司角度看,凯石、新华、东吴、华商等几家公司整体换手率较为靠前,旗下均有不止一只基金产品持股换手率超过4倍。

对此现象,好买基金在近期的一份报告中指出,一般来说,基金换手率高,说明基金经理倾向于波段操作,或通过行业轮动来赚钱,买卖较为频繁;换手率低,说明基金经理倾向于长期持股、价值投资,希望获取企业长期成长带来的收益。进一步综合考量可发现,牛市中的基金换手率要普遍高于熊市,并且规模大的基金换手率要低于规模小的基金。

西部利得个股精选低换手未获好业绩

综合分析上半年的普通股票型基金、偏股混合型基金、平衡混合型基金三类产品,排在换手率排行榜末端的产品多是一些公募圈内名声显赫的基金,例如嘉实服务增值行业(13.64%)、易方达消费行业(20.18%)、中欧恒利三年定开(25.07%)等,特别是后两者的基金经理萧楠和曹名长,均是圈内价值投资的践行者,声名远播。

对此,好买基金的基金分析师指出,今年上半年股市大幅震荡期间,公募基金交易也更为频繁,基金换手率飙升。但实际上,基金的换手率大小并不影响基金业绩的高低,只是对基金的业绩稳定性产生一定的影响。无论牛熊市,就秉承价值投资风格的基金经理们而言,他们的长期业绩均较为稳定,波动率不大。

以2010年8月成立的易方达消费行业为例,该基金在近年来曾多次在年度排名中居前:2016年高居同类产品第9位,2017年高居同类产品第一位, 2019年同类产品中排名第33位。凭借常年稳定的业绩回报,今年半年末,基金规模达到了205.93亿元。从持仓特点来看,基金经理萧楠对重仓股的调整幅度很小,白酒板块中的知名公司均稳定保留在其十大重仓中,如五粮液、茅台、汾酒、泸州老窖、古井贡酒等。

济安金信基金分析师陈颖指出:“一般来说,明星基金规模较大,买卖股票冲击成本较高,不适合短线交易,换手率整体偏低。同时,明星基金不需要靠激进的操作手法搏出名和短期收益,操作上更加求稳,换手率一般不会过高。”

然而,聚焦主动权益类的低换手阵营,《红周刊》记者还是发现了两个鲜明特点:首先是作为两只上半年持股换手率低于20%产品之一的西部利得个股精选,其低换手率或是压力使然。公司网站资料显示,基金当初成立时是踩线成立,彼时的数值约为2亿元。此后除去2017年四季度规模曾一度突破2.5亿元外,产品规模长期维持在1亿元左右。

或是受到规模的羁绊,为应对赎回压力,该基金长期重仓风险属性较小的银行股,在今年首份季报中,民生银行、招商银行、交通银行、农业银行占据了四个席位,而到了二季报时,民生、招商、交通银行依然出现在前十大重仓股中。然而,求稳的思路或许就要付出业绩平庸的代价。截至最新收盘,西部利得个股精选年内的净值增长率仅为24.69%,在同类410只产品中排在了328位。

由于基金经理刘荟目前在公司管理的产品众多,因此对比不同产品的重仓思路,就可以推断出其在西部利得个股精选中的低换手或是不得已而为之。以其最早掌管的西部利得策略优选为例,其重仓股几乎每季都会大幅调换,从今年上半年的两份季报来看,不仅二季报前十大重仓股与首季完全不同,且没有一只银行股入选。当然,该基金的业绩年内表现也很一般,截至最新收盘,净值增长率仅约为22.3%,在同类990只基金中排名第835位。

身处牛市行情中,更多的基金经理还是适时增加了股市的操作力度,甚至包括明星基金经理冯明远,其将信达澳银新能源产业的持股数量从上一期的223只增至最新的441只。根据好买基金对基金中报的统计,股混基金产品大部分换手率在1倍至4倍之间,平均换手率约为3.68倍,而换手率超6倍的基金产品数量仅占股混基金总数的15%左右。

《红周刊》记者注意到,并非所有持股换手率高的主动权益类基金都能斩获不错的业绩,如在上半年换手率超过10倍的基金中,新华中小市值优选、泰信发展主题和圆信永丰医药健康就疑似白忙一场。

以新华中小市值优选为例,这只成立于2011年的老牌基金曾经经历过王卫东、贲兴振、桂跃强等公司明星基金经理操盘,去年时也曾凭借65.44%的净值增长率杀入年终同类排名前100位,但是在今年牛市却遭遇当头棒喝。截至最新收盘,该基金最新净值增长率为38.82%,在同类990只基金中排名第494位。究其原因,基金经理虽然大面积调仓换股,但似乎没能在牛股左侧布局,或许只是在股票涨起来后追高买入,如此操作也导致了收益相对有限。

理论上,医药主题类基金在今年战“疫”时期表现更佳,但圆信永丰医药健康今年的净值增长率却仅有36.23%,在同类990只基金中排名554位。从其上半年换手率看,数值高达1000.46%。有些匪夷所思的是,作医药主题,该基金仅在医药生物板块中频繁换手并高达10倍,操作之频繁让人咂舌。

部分小基金公司高换手或有苦衷

疑似拉拢券商为营销铺路

《红周刊》记者多方了解获悉,部分成立时间不长的小基金公司创出惊人的高换手率背后或有苦衷,存在着用频繁交易来拉拢券商营业部的嫌疑。

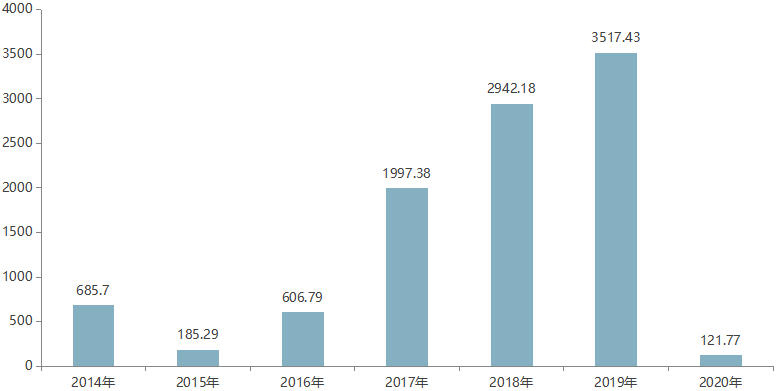

其中,嫌疑最大的要算凯石基金。Wind资讯数据显示,根据内地公募基金半年报,凯石淳行业精选和凯石沣分别以大约3039%和1855.83%换手率分居第一位和第五位,而凯石基金二季度末的资产规模仅为11.80亿元,这一数值在141家基金公司中排名第131位。

《红周刊》记者发现,换手率高居首位的凯石淳行业精选成立于2018年的7月19日,2019年和2020年迄今的业绩表现基本排在同类产品尾部。以A类产品为例,去年实现净值增长率为14.30%,而今年牛市中实现的净值增长率也仅为15.29%。值得注意是,该基金重仓股几乎是一季一变,如在今年首季,该基金重仓股基本以银行股为代表的沪深300蓝筹,万科、建行、中行、工行、长江电力等赫然在列,而到了二季度末,前十大重仓股不仅悉数更换,且重仓的行业也主要转向了科技板块,纳思达、科利达、金山办公、宁德时代等科技股上榜。

凯石沣的换手率也是居高不下的。从该基金调仓轨迹来看,今年前两季财报十大重仓股基本上是清一色的沪深300蓝筹标的,二季报重仓股有半数还为上一季的老面孔,如茅台、恒瑞、中炬、通策、涪陵榨菜,由于这些标的股质地良好适宜长线持有,照常理很难导致换手率畸高的,可事实上该基金半年换手率最终接近20倍,意味着基金经理必然在频繁买卖股票。

《红周刊》记者查阅Wind资讯发现,凯石基金2019年的全年股票交易总额约为153.85亿元,而今年上半年的股票交易总额就达到了106.83亿元,意味着全年股票交易总额有望刷新去年纪录。从分仓情况看,该公司上半年在中信建投证券的交易金额一枝独秀,金额达到77.19亿元,总佣金为709.71万元,同比增长率达99.20%,而在招商证券和广发证券两大头部券商的成交佣金却分别下降了87.88%和80.37%。如是推断,该基金公司似乎把重点集中在一家券商身上。

《红周刊》记者了解到,在当前权益爆款盛宴一浪接一浪的前提下,小基金公司基本很难挤入强势的银行渠道发行新品,因此部分公司只能退而求其次把希望寄托在券商身上。当然,这样的合作大概率会是互利互惠的,存续迷你产品规模也有望在券商渠道的助力下快速增长。

对于广受关注的爆款基金,爱方财富总经理庄正认为,今年成立的部分爆款基金由于成立时间较晚,还没来得及卖出股票,因此整体换手不高。但是,广发价值优势则是例外,今年中报股票市值49亿,上半年买入102亿,卖出金额达到66亿,换手率高达3倍,年化后达到6倍,这一数值实际并不算低。

扫二维码 3分钟开户 稳抓大反弹行情!

扫二维码 3分钟开户 稳抓大反弹行情!