95%的股票都在涨!百亿资金抢筹,牛市来了你还在等什么?【点击立即开户,别错过下一波大行情!】

本杰明·格雷厄姆被誉为价值投资鼻祖,他1949年编著的《聪明的投资者》,被其弟子巴菲特盛誉为“有史以来,关于投资的最佳著作”。全书内容简明扼要,适合普通投资者,现在我们就来一睹为快吧。

《聪明的投资者》

《聪明的投资者》【美】本杰明·格雷厄姆 著

王中华、黄一义 译

刘建位 审校

人民邮电出版社 出版

痛苦+反思=进步

格雷厄姆于1894年5月8日出生于英国伦敦,之后随父移民到美国,并在他17岁时,进入哥伦比亚大学学习(1929年到1954年间,格雷厄姆在此授课,巴菲特是其弟子之一)。初入资本市场的格雷厄姆凭借着数字天赋,发现定价错误的股票和债券,发了一笔小财,哥伦比亚大学的一个教授就委托他管理资金。但随着1916年秋天到1917年底,美国股市大跌,他管理的账户出现巨额亏损,年轻的格雷厄姆一度想要自杀。

1917年12月美股开始反转,进入“咆哮的二十年”行情,至1929年崩溃前的高点,道琼斯工业平均指数从78.80点升至381.17点,涨了近3.84倍,这让格雷厄姆走出低谷,并在1923年成立了格雷厄姆公司。不过好景不长,30年代大萧条的降临,让格雷厄姆亏损近70%,再次如临深渊。

激荡沉浮的经历在格雷厄姆的理念上体现得淋漓尽致,他发表的《债券价格中的怪现象》中认为价格是由价值决定、市场也会出错;《投资教训》则宣扬“好的投资就是好的投机”,并建议投资人用“合适的价格买入具有远大前景的企业股票”。大崩溃后又彻底否定这种“激进”理念,转而找寻低价股,格雷厄姆价值投资信仰越发坚定。

在痛苦中沉沦是普通人的轨迹;在痛苦中悔恨,再到剧痛中反思是大师的养成之路。在反思中,格雷厄姆与陶德教授于1934年出版了《证券分析》一书,书中以财务分析的方法介绍债券和股票的定价,使投资和数学相结合,让人更信服。这奠定了他的“财务分析之父”的地位,他也被誉为价值投资鼻祖。随后,在1949年格雷厄姆出版了《证券分析》的普及版——《聪明的投资者》,1973年又发行了《聪明的投资者》第四版,他的思想得到更广泛地传播。

适合普通投资者的投资策略

《聪明的投资者》第四版全书共有20章,全面体现了格雷厄姆的价值投资思想,为普通人在证券投资策略的选择和执行方面提供了重要指导,其中有不少理念令人印象深刻。

1.投资与投机的区别

投资的定义没有公认的标准,我们应该用安全边际(指通过过往财务数据、有说服力的推论以及实际的经历而得到证明)这一概念区分投资与投机。大多数投机者冒险时,都感觉自己购买的时机十分有利、胜算概率较大,但这得不到长期有利证据和任何一种理论支持。反过来,安全边际概念来源于基于统计数据的简单和确定的数学推理,且能得到实际投资经验很好的支持。因此,恪守安全边际才能称为投资。

2.防御型投资者的投资方法

防御型投资者指证券组合投入研究时间不多,目标是获取一定收益,承受较少损失的投资者。他们寻找的证券要求是:适当分散,持股数限制最少10只,最多30只;当前股价不高于净资产价值的1.5倍,过去3年内的平均市盈率不超过15倍;规模大型且财务稳健,至少过去20年内连续支付股息,10年内每股利润至少增长1/3。

3.积极型投资者的投资方法

积极型投资者指在证券组合研究花费更多时间和精力,拥有大量的证券估价知识,以求获得比普通投资更好结果的人。他们投资股票的标准有两个:一是流动资产与流动负债之比至少达到1.5,(对工业企业而言)债务占净流动资产的比例不高于110%;二是有股息支付记录,当前股价不高于有形资产(有形资产=总资产-总负债-商誉、专利权等无形资产)净值的120%。

积极型投资者有两类投资策略:一是低市盈率策略+定量指标和定性要求,如:市场习惯于高估增长极快或其它方面很出色的普通股,相对而言,发展不令人满意暂时失宠的大公司会被低估,购买这样不太受欢迎的公司,既稳妥又有希望;二是投资二类企业廉价证券(小市值股票)。关注重要行业内的一些小企业,它们的利润往往随着销售竞争政策的终止(如战争触发)或者其它政策利好等,销量和利润大幅上扬。这类证券会给那些做出细致和大胆分析的人带来特殊回报。

4.基金投资

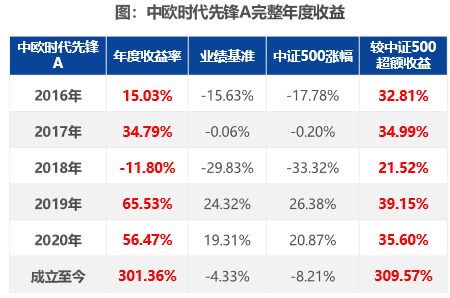

投资者们除了主动选股外,还可以通过买入开放式/封闭式基金、基金定投等方式实现同等收益。筛选基金虽然是一件复杂的事,但并不是完全无迹可寻。有以下几点需要注意:

○基金产品过往业绩不代表未来表现水平,筛选基金的因子要不断更新;

○ 基金能够提供一种廉价的资产组合分散化方法,可以节约时间挑选股票;

○ 长远看,指数基金交易费率低,将胜过大多数基金,适合普通投资者;

○ 好基金有规模不大、不向公众大量出售以及敢于与众不同,集中于专门的领域等共同点;

○出现基金经理跳槽、资产过度膨胀以及费用上升等问题的基金,则需要提防。

从以上投资理念可以看出,格雷厄姆的策略更偏“保守”或者说是“防御”,他认为市场总在乐观和悲观之间左右摇摆,聪明的投资者应该恪守安全边际,从悲观者手里购买股票,卖给乐观者。跟随他理念投资的弟子从没有出现大的亏损,无疑这样的投资策略对于普通投资者来说是一个福音。这样的投资理念让格雷厄姆的投资业绩超越市场,用传奇大师形容他毫不为过。那格雷厄姆的价值投资理论有局限吗?

价值投资的矛与盾

战国时期,韩非子通过商人同时卖矛与盾的例子,告诉我们事物的两面性不可兼得,那价值投资自身存在矛与盾吗?

在投资中,与价值投资论相对应的是成长投资论。简要地说,价值投资和成长投资都看重公司基本面,不同的是价值投资强调当前价值,成长投资看重潜力与未来。对于成长股的投资,格雷厄姆认为成长股投资有很大的投机成分,并不可靠,可他的理念“以显著的安全边际标准寻找价值与价格差异”会一直独领风骚吗?

格雷厄姆本人的投资经历否定了这个说法。他曾违背个股持仓上限和证券资产评估价值2/3的出价准则(他恪守的投资理念),溢价收购一家公司股权。令人咋舌的是,尽管违背了他提倡的安全边际理念,这项投资却让格雷厄姆发了一笔横财。之后,价值投资出色代表巴菲特让他的投资理念再受考验。格雷厄姆的年化收益是17%,1956年格雷厄姆-纽曼公司关闭后紧接着的十三年里,巴菲特年化收益是29.5%。巴菲特后来回忆说:“他(格雷厄姆)不追求最优秀的业绩,他寻找的不是好公司,而是中等偏上的公司和便宜的价格”。

这些都显出格雷厄姆价值投资理论的局限。不过,泰小编觉得我们不能对格雷厄姆大师过分苛责,考虑到他所处的时代背景、独特的投资经历和他对投资理论做出的巨大贡献,真的要感谢这样一位开山鼻祖的存在。

//////////

价值投资理念自身存在的矛与盾,许多人都难以给出明确答案,这个富有争议的话题就留给各位读者解答吧!

扫二维码 3分钟开户 紧抓股市暴涨行情!