来源 | 沧海一土狗(canghaiyitugou)

两个不同的世界

最近,我花了很长的时间研究生物学领域的东西,他们跟投资的关系并不是很直接,所以,我好久没更了。

这些天市场又发生了很多有意思的东西,我积攒了不少想法,就忍不住爬上来唠叨几句。

言归正传,或许是因为大家都是从一个流水线下来的,大家都受过“有效市场”假说的荼毒,我们天然有种错觉,觉得研究和投资是一回事——市场价格就像是埋藏在灰尘里的珍珠,只要我们研究做得足够好,我们就能拨开蛛网、扫清灰尘,把那颗珍珠找出来。

还记得前一阵子跟业界前辈的一次对话,大致意思是:

土狗:我觉得研究和投资是一回事,把研究做好了,自然而然就可以做好投资了。

前辈:不是这样的,研究和投资是两回事,投研就像开车——研究员负责看地图;投资经理则根据研究员提供的地图结合实际路况开车。

土狗:有必要这么复杂的分工么?我觉得,只要研究清楚一个标的到底值多少钱,我自然而然就知道买点和卖点在哪里。不必让研究和投资分离。

前辈:无语地repeat

可能土狗一面开着自己的小高尔夫,一面开着高德导航去过很多地方,所以,他并不觉得开车一定要两个人。最终,我们谁也没说服谁。

好在,经过一年震荡市的洗礼,我终于意识到了他在说什么。

他的比喻是对的,只不过有一个更形象的比喻:投资不是开着高尔夫去亲戚家串门,而是开拉力赛,要面对高强度的波动,必须要有一个领航员和一个赛车手。

领航员只知道大致的路况,要紧盯新的变化,并及时地提醒赛车手;赛车手则对此作出应对——是的,赛车手只有一个活儿,应对!

再牛逼的赛车手,也需要一个合拍的领航员,牛逼的搭配一定是两个人及以上。

为什么我一开始的比喻是错误的呢?因为我假设投资是静态的,在某个地方有颗大珍珠,我要把它挖出来。在这种情况下,一个人当然就够了。

我最大的错误就是漠视了时间的维度,一切东西都在变。我不可能在某个时间点知道未来的一切,市场也不具备那么大的预测能力。我既需要理解清楚已知的东西,也要想办法应对突发情况。因为金融市场是那么的不可预测!

所以,老前辈的确是经验丰富,抓住了在二级投资中最深刻的比喻:研究员研究存量信息并对未来做出一定的预测;投资经理对迅速涌入的增量信息做出反应。

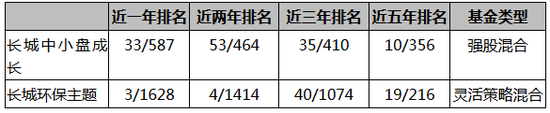

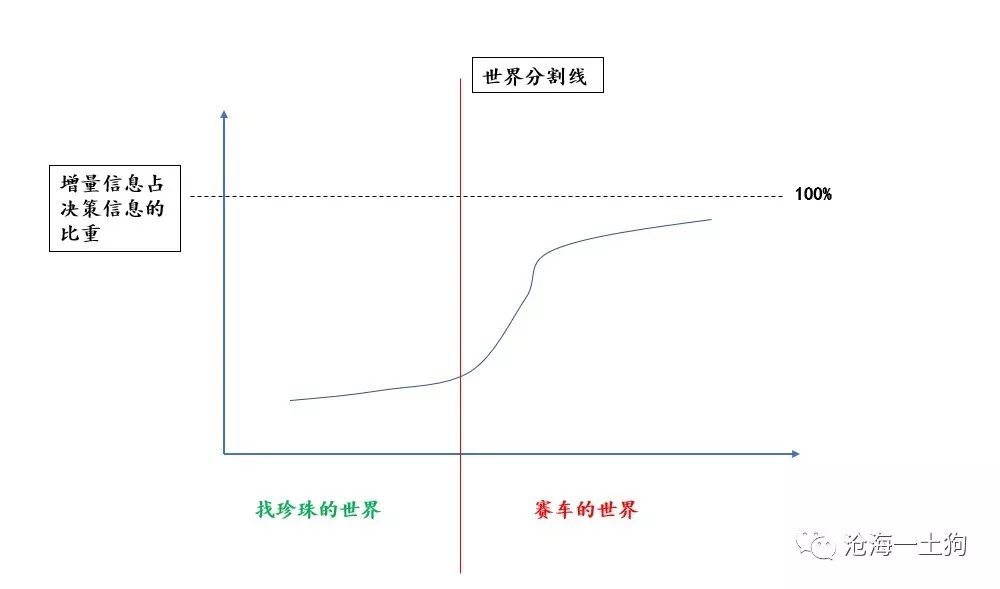

后来,我作了更加深刻的反思,并尝试把两种情形糅合到一起。如果把“找珍珠的世界”和“赛车的世界”拼接到一起,我们可以发现某种边界:在“找珍珠的世界”里,时间带来的新增信息较少,决策占比很低;但是,在“赛车的世界”里时间带来的新增信息极其庞大,决策占比极高。

如果你已经准确的理解了其中的差别,那么,欢迎你来到狂野的“赛车世界”。

如何生存

如何在一个时间增量信息庞大的世界生存?1、做好研究员的工作——知晓存量的信息,并作出初步的预测;2、做好投资经理的工作——作出正确的反应,尽量不要被市场掀翻。

不幸的是,这是一件知易行难的事情,人类的天性决定了,我们有一种天然的劣势:对存量的讯息和框架极度依赖,觉得它们就是冰山的全部。然而,事实上,这还差的远。真正庞大的讯息在未来。我需要及时作出正确的反应。

如果我们理解清楚了这一点,我们就能知晓看长做短是一件多么自负和愚蠢的事情。他们觉得他们的存量讯息enough,对增量的讯息不管不问。即便有些冲突,他们宁可坚持他们的存量讯息,因为那涉及到他们的脸面。

如果这些家伙生活在一个“找珍珠的世界”里,那么,这一套没有什么问题,些许错误并没有什么致命伤害。但是,如果他们生在一个“赛车的世界”里,那么,他一定会面临竞争适应性的考验。

最后生存下来的,一定是那些配合亲密无间的领航员和赛车手。

赛车手干的到底是什么?

人类都喜欢解释和预测,所以,我们都是天生的领航员。但是,我们并不是天然的赛车手。

那么,赛车手到底是干什么的?根据存量的讯息,对增量的信息赋权。赛车手不断地调整自己的赋权方法,积累自己的赋权经验。市场对这些赛车手做出选择,优秀的业绩好,留下;糟糕的业绩烂,出局。

每次开策略会,参加路演,我们都会面临无休止的争吵。我们把所有的精力都放在存量讯息上,我们并不探讨反应的技巧和赋权的的技巧。所以,参加再多的策略会也不会让一个人成为老司机。

市场是个称重器,他对存量的讯息定价,也对增量的信息定价,所以,增量信息的输入带来了价格汹涌的变化。人群的复杂心理结构放大了这种价格变化。

即便我们提前知晓了未来所有的相关基本面数据,一个蹩脚的投资经理也无法准确的预测未来市场价格的变动。因为他的赋权方法还没有经过市场的洗礼和打磨。但是,十分有经验的投资经理不同,他的赋权方法会更有相对适应性。

总而言之,除了可以知识传承的内容之外,赋权的技巧更多的来自市场的打磨,来自市场的洗礼。

老手总是圆润和开放的,时刻等待新增信息的到来。

主要矛盾的数据依赖

放了这么多彩虹屁,该说点实际的东西了。

怎么落地呢?真实地把市场当成一个称重器。关注它目前的定价模式,是对通胀赋权高,还是对PMI赋权高,抑或是短端资金利率?抓住主要的线头,并重点预测它的变化。

今天(2019-12-20)的债券市场就比较有意思。上午很平淡,利率略微下行。但是,随着50年国债招标结果落地,较好的结果刺激收益率进一步下行。下午收益率莫名其妙地进一步下行——活跃国开利率最低下到3.585%。有些人觉得这波收益率的下行难以捉摸,也有人觉得跟银保监关于过渡期的说法有关。

但我觉得这波下行主要反映了市场资金利率的变化。我们可以简单回顾一下去年3个月shibor利率的变化,2018年也跟今年一样——在十一假期之后3个月shibor利率开始攀升,临近年底加速攀升,跨年之后收益率快速下行,春节前下行了一波,春节后又下行了另外一波。(主要刺激因素是2019年1月4号央行宣布25号降准。这两个时间节点很重要。)

今年的跨年情况比去年好很多。首先,临近年底3个月shibor利率并没有快速攀升,它在3%+的位置横盘;其次,一方面央行在银行间做omo大量投放14D资金,另一方面某机构在交易所无限量供应3%的14D资金。价格比去年同比是低的,量也是无限供应的。

这也就造就了一个现象,近三个交易日,虽然14天的利率一直稳定在3.25%上下,全市场加权的隔夜利率则稳步下行:从2.53%到2.10%,再到1.85%。所以,到了今天尾盘,同业存单的利率终于崩了,大行一年存单从前几天的3.13%,掉到昨天的3.11%,今天直接到了3.05-3.07%。

资金利率,中端利率,长端利率一起下行,只说明一个现象:是资金利率把收益率曲线全面拽下来的。

综上所述,短端资金利率就很可能是最近的主要矛盾,是我们短期需要盯紧的高频数据,因为市场对它的赋权很高。

避免代表性误差

很多人会说,央行的态度并不明确呀。这的确是个问题。但是,市场定价的逻辑是极其短视的:只要预期不发生显著变化(已经被price-in的预期不造成边际影响),真正产生影响的就是代表主要矛盾的高频数据的变化。

其实,市场自身不必具备任何前瞻性的观点,它只是根据增量讯息作出反应——市场完全可以跟着短期利率下到某一个位置,然后,再随着短期利率的回升而回升。

但是,很多人会犯代表性误差的错误,他们认为他们自己在很审慎地去预期平均资金状态,市场真的把平均利率当成一个参数。事实上,市场的走势十分多样,概率最高的那种情形是,把即时资金利率当成参数——跟着资金利率下去,然后再上来,如果有其他扰动,再独立的去定价。

市场是个称重器。它会如实地反应你每一时刻的体重(即便有误差和滞后),但他决计不会在很长一段时间显示一个平均读数。

我们无法安全的穿过一条平均深度为一米的河流。

预期差

还有很多人会说,我们知道资金面会宽松,但是,经济基本面的预期很好呀。这也是一个很重要的问题。

其实,按照称重器的框架,我们可以把不断向下的短期资金利率和“较好的未来基本面预期”结合在一起。

当下的资金利率和“较好的未来基本面预期”是存量信息,市场这杆秤已经对他们进行了很好的定价。真正会造成长端利率变化的包括两个因素:

1、当下资金利率的变化;

2、“较好的未来基本面预期”的预期差;

对于第1点,我们根本不用关心这种资金利率的变化是短期的还是长期的,也不必关心他的平均状态,更不必关心央行的“灵活适度”的实质是什么,预测不如跟随——反正短期资金利率足够高频!

对于第2点,关于“较好的未来基本面预期”的预期差该怎么看?预期差的核心是证伪。

首先,我们可以先看看通胀的预期差。通胀1月和2月的读数不重要,关键是3月、4月会不会下来。因为3月和4月下不来直接证伪了结构性通胀。

回过头来,我们再看基本面预期的预期差。基本面的预期是混沌的,有些人认为持续,有些人认为不持续,大家维持某个比例。如果较好的基本面维持到5月,直接可以证伪“经济基本面转好不持续”的预期;如果数据4月直接挂了,则可以证伪“经济基本面转好持续”的预期。

两边的力量在参加拔河游戏,临界的那一下,一方胜出,市场价格发生巨大的变化。

综上,市场主要命题是否被证伪才是预期差的核心。

框架的可证伪性

不可证伪的框架对投资毫无意义。我们需要可证伪的框架。上面的论证就存在两个有待检验的事实。

1、市场对资金面赋权高

如果下周资金面继续下行,长端不跟随,那么,这个主线头就被证伪了,资金面的松紧不是主要矛盾。

2、经济基本面的预期差

12月底要出PMI数据,而拔河的关键点在于经济复苏的可持续性——看4、5月份,12月的PMI较好并不能证伪什么。什么都证伪不了,就不会有预期差,市场的反应是温和。

好了,就留下两个flag以待未来检验。

结束语

终于写到最后了,我成功的完成了每周一更的任务,你也成功地浪费了一点闲暇时间。

其实,配置盘是不用看这些的,二级交易则必须对变化做出反应,言必称明年,言必称中长期注定要被市场淘汰。

二级交易者的心态要足够的开放,来不得任何的固执(不要对存量信息执迷不悟),这是一个“赛车的世界”,在这个世界里,反应和赋权比预测和寻找更加重要。

事实上,我也相信明年的基本面会更好,会对债市带来莫大的压力。但是,我更加相信我的预测随时会被证伪——万一明年经常账户和金融账户双顺差带来大量的便宜资金呢?

未来是个在幕布后面跑来跑去的孩子,她脾气古怪,阴晴不定,随时准备冲出来扇我们几个嘴巴子。

我们没法把他调教成一位言听计从的好学生,我们只能在她冲出幕布的那一刻尽量看清楚他脸上的表情——高兴还是不高兴,并做出相适应的反应。