来源:新经济e线

原标题:公募踩巨坑!东吴肇事基金经理被炒,邓晖独掌大权能否扭转困局

“公募2019”之二:“黑天鹅”横飞,基金惨被“虐”。

2019年,股市“黑天鹅”可谓防不胜防,公募基金也难以幸免。年初,先是曾经的医药大“白马”ST康美(维权)(600518.SH)因信披违法违规被证监会立案调查。紧接着原光学膜龙头企业*ST康得(维权)(002450.SZ)引爆新年首单债务违约。随后,盾安环境(002011.SZ)更是宣称十年利润一朝亏完。

今年4月,视觉中国(000681.SZ)陷入“黑洞”漩涡,从4月12日起连吃三个一字板跌停,蒸发33亿元市值。临近年末,视觉中国网站二度停摆,再度遭遇监管明令整改。

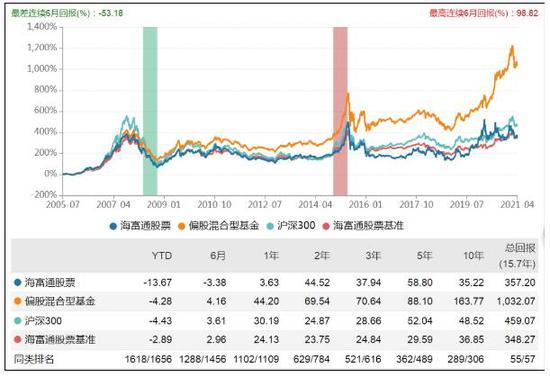

尴尬的是,视觉中国“黑洞”危机并没有吓走公募基金,反面引来了部分基金经理抄底。截至今年第三季度末,国海富兰克林基金公司(以下简称国富基金)旗下多只基金将视觉中国列为核心品种,甚至是第一大重仓股。

新经济e线注意到,公募踩过的坑远不止此,还有比这更大的坑。

2019年7月12日,*ST信威(600485.SH)股票复牌,但随之上演断崖跳水一幕。截至9月9日,*ST信威已连续42个跌停,公司股票从停牌前的14.60元,一路跌至1.70元。

早在2015年的巅峰期,*ST信威市值曾高达约2000亿元。今年11月7日,*ST信威股价最低时曾报收1.05元,总市值仅30亿元出头。就在复牌后的三个多月时间里,*ST信威1700亿元天量市值已灰飞烟灭。

特别是东吴基金更是遭遇“股债双杀”。除东吴中证新型产业指数基金持有7.875万股*ST信威股份外,东吴基金旗下还有多只债基重仓“16信威01”债。今年以来,东吴基金旗下产品业绩也大幅落后于同类产品表现。而且,最新资产规模也缩水至不足167亿元,较2017年年底的266亿元相比,减少近百亿元。

今年11月29日,在经历高管频繁变动以及遭监管责令整改后,东吴基金终于迎来了新的掌门人,邓晖一人独掌大权,出任董事长兼总经理。

本期“公募2019”系列,新经济e线就此进行盘点。

东吴肇事基金经理被炒

据东吴基金2019年12月12日发布的关于公司法定代表人变更公告称,经工商行政管理部门核准,东吴基金法定代表人变更为邓晖,相关工商变更手续已于2019年12月9日办理完毕。

公开资料表明,2019年11月加入东吴基金前的邓晖履历十分丰富,历任长江证券董事、副总裁,湘财证券副总裁,德邦证券副总裁、总裁兼德邦期货董事长,齐鲁证券党委委员、副总裁、总裁,长江证券(上海)资管董事长,长江成长资本董事长,长江证券党委副书记、总裁、副董事长、监事长等职。

“新官上任三把火”。新经济e线获悉,邓晖上任后的一大要务就是对肇事的基金经理“开刀”。

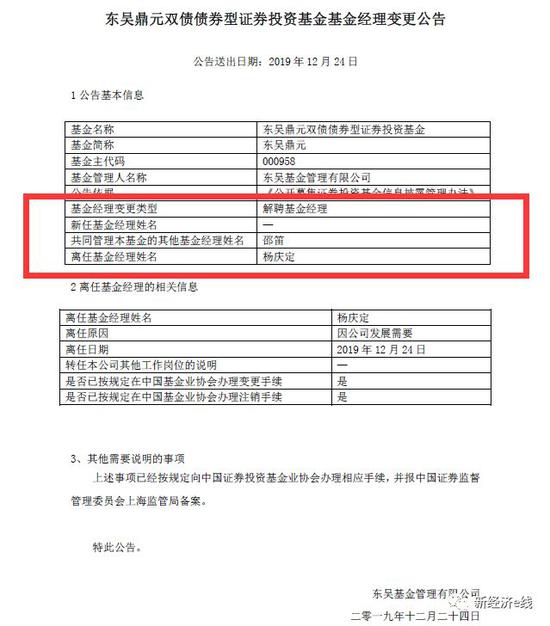

12月24日,东吴基金披露的三则公告均与一人有关,那就是杨庆定。当天,东吴鼎元双债、东吴优信稳健债券、东吴中证可转债指数分级这3只债基都发布了基金经理变更公告。东吴基金正式宣布,因公司发展需要,解聘基金经理杨庆定,而且不再转任公司其他工作岗位。

此前,杨庆定曾担任了东吴鼎利、东吴鼎元、东吴优信在内的多只基金的基金经理。其中,杨庆定首先于2018年12月5日辞去东吴鼎利基金经理职务,但仍担任了后两只债基的基金经理,直到这次被公司解聘。

新经济e线注意到,毕业于上海交大的杨庆定曾两度进出东吴基金。2007年7月至2010年6月历任东吴基金研究员、基金经理助理;2010年7月至2013年4月任太平资管高级投资经理。2013年4月起再次加入东吴基金,担任公司固定收益部副总经理。

在杨庆定任职期间,东吴鼎利、东吴鼎元、东吴优信稳健三只债券基金曾重仓持有“16信威01”债。在2018年四季度末分别持有40.517万张、4.2万张、2万张“16信威01”,以96.21元/张估值,占基金资产净值的比例分别达到30.85%、12.12%和15.34%。

作为曾经的上证50成分股,*ST信威受到众多基金追捧。Wind数据显示,截至今年6月30日,共有132只机构产品持有*ST信威,其中公募基金产品有121只,持股数量合计4019.99万股。

公开信息显示,“16信威01”为*ST信威发行的债券。早在今年1月25日,机构对“16信威01”估价净值从99.85元下调至73.28元,跌幅达26.6%,上述这几只基金当日的基金净值应声大幅下跌。今年11月11日,东吴鼎元双债A净值曾单日暴跌8%再度引发市场关注。

截至12月24日,东吴鼎元双债A、东吴鼎元双债C业绩双双垫底,年内净值增长率分别为-7.25%和-7.98%,规模也分别萎缩至3万份和439万份,远远低于5000万的清盘红线。其三季度末持有债券418.16万元,占基金总资产的比例达88.51%。其中,第一大重仓债“16信威01”占比高达67.48%。

值得关注的是,今年的信用债违约潮席卷了全年。从年初的*ST康得开始,新华增强债券A/C不幸中枪。2019年一季报显示,该基金持有820.95万元的康得新债券,占该基金资产净值的18.61%。截至12月25日,新华增强债券A/C资产规模均已大幅缩水至2602万元和1101万元。

更有甚者,因为同时命中“16信威01”和“16三胞02”两大重仓债券违约,信达澳银纯债只能以清盘告终。2019年7月24日,信达澳银纯债公告基金合同正式终止。数据显示,截至7月23日,信达澳银纯债年内净值增长率为-35.58%,当时在所有债券型基金业绩排名中垫底。

进入年末,东旭光电(维权)(000413.SZ)旗下“16 东旭光电MTN001A”、“16 东旭光电 MTN001B”等债以及北大方正发行的“18方正09”债也相继公告本息违约。

其中,华夏基金、天弘基金、招商基金、平安基金、国泰基金、景顺长城、融通基金、国投瑞银等多家基金公司纷纷发布公告称,对公司旗下基金持有的东旭光电进行估值调整至1.65元。而人保基金旗下人保鑫裕增强、人保福睿18个月定开、人保鑫盛纯债三只基金今年三季报均因重仓持有“18方正09”而受到牵连。

国富基金陷视觉中国“黑洞”

谁能料到,今年4月因“黑洞事件”引发舆论危机的视觉中国竟然会引来一众基金经理前赴后继入坑。

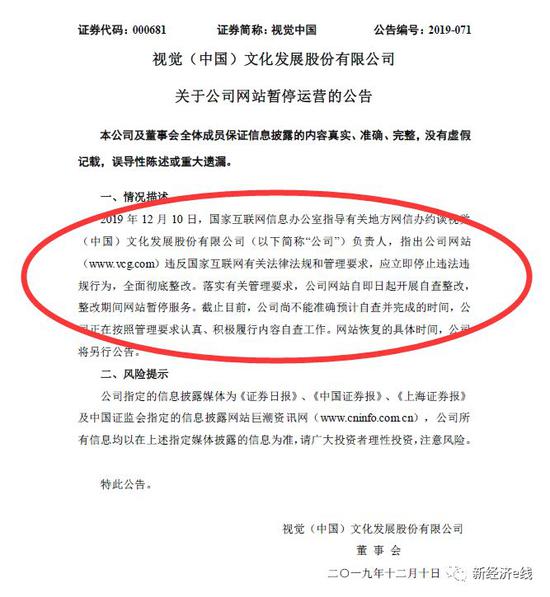

12月10日晚间,视觉中国发布公告称,2019年12月10日,网信办约谈公司负责人,指出公司网站违反国家互联网有关法律法规和管理要求,应立即停止违法违规行为,全面彻底整改。落实有关管理要求,公司网站自即日起开展自查整改,整改期间网站暂停服务。

这也今年年内视觉中国收到国家网信办新一轮的整改通知。此前,“黑洞事件”后,视觉中国因传播违法有害信息被相关部门责令整改,经历半个月的整改后才恢复网站上线运营。

上述消息出台后,视觉中国股票连续两个交易日一字跌停。12月13日,公司股票盘中最低时探底至15.38元的年内新低。较“黑洞事件”爆发前收盘价28元相比,区间最大跌幅高达45%,几近腰斩。

有意思的是,自今年10月份以来,十余家券商研究机构合计推出了近20份视觉中国的推荐报告。部分券商研究员的报告认为,视觉中国上半年的黑洞事件已成过去式,影响短期业绩但不影响长期逻辑,并认为公司在正版图片领域具有较高壁垒,通过整合优质内容以及推动技术服务,不断提升客户粘性,中长期业务逐步恢复,受益于行业增长。

还有券商研究报告表示,作为国内图库行业龙头,公司所在行业将持续受益于正版化浪潮,公司占据优质成长赛道的绝对龙头地位。获客上,“411 事件”影响逐渐消除,核心主业增长有望继续逐季度修复。

随着卖方推荐报告明显增多,部分基金经理相对认同券商的卖方报告,意即公司基本面确定,危机提供了抄底时机,甚至是部分明星基金经理也从实际操作上认同这个逻辑。不过,这次领头的国富基金抄底却不幸抄成了踩雷。

其中,国富基金权益投资总监、明星基金经理赵晓东,就在今年二季度开始介入视觉中国,其管理的国富弹性市值基金、国富中小盘基金,甚至包括国富恒瑞债券基金,重仓股均包括了视觉中国,今年三季度期末持仓分别达1644万股、1171万股、152万股。

以国富弹性市值基金为例,根据该基金披露的第三季度报告显示,截止报告期末,国富弹性市值混合基金持有视觉中国期末市值3.3亿元,占基金资产净值比例达到6.71%,视觉中国因此成为国富弹性市值混合基金的第一大重仓股。

此外,今年三季度新进或加仓的基金还包括金鹰信息产业、东吴嘉禾优势、泓德战略转型等,期末分别持股138.44万股、96.09万股、95.29万股。同期,华泰柏瑞旗下4只基金抱团进驻视觉中国,合计持股约153万股。

早在2018年末,共有68家基金公司重仓持股视觉中国,包括交银施罗德、博时基金、泓德基金三家基金公司持有视觉中国的总数量均超1000万股。以交银施罗德持股高居榜首,旗下9只基金合计持有视觉中国4656.9万股,占视觉中国流通比例达15%。其中,交银新生活力灵活配置混合持有1337.69万股排名第一,占流通股比为4.31%,占净值比为7.46%。

实际上,不仅仅是视觉中国。交银施罗德今年还遭另一只“黑天鹅”——新城控股(601155.SH)袭击。今年7月4日晚间,包括东证资管、平安基金、国投瑞银、富国基金、景顺长城、融通基金、中银基金等多家基金公司,下调旗下基金持有的新城控股股票估值,估值价格均以31.12元/股进行估值。

其中,交银施罗德在今年一季度末合计持股达1878万股,其次是万家基金,持股962万股。不过,等到今年三季度末,这两大基金公司旗下基金均已斩仓,双双退出了新城控股前十大流通股东行列。