蚂蚁集团来了!10月29日!立即开户为申购做好准备!【立即上车做股东,享开户福利!】

转载自《中国基金报》,记者吴君,国海富兰克林基金编辑

“站在自下而上的角度,现在中国有一批优秀的公司在持续不断增长,A股市场具备了长期牛市的基础。”近期,国海富兰克林基金副总经理、投资总监徐荔蓉在接受中国基金报记者采访时称,目前对经济、市场信心很强,不必在意短期波动。

常年战斗在投资一线,保持旺盛的工作精力,说话快人快语、纵观古今中外,是徐荔蓉给人的印象。他拥有23年的证券从业经验,投资风格较为均衡,擅长逆向投资,全面出击,挖掘各行业的好公司。

徐荔蓉说,过去5年,市场在边际上最大的变量是外资的进入,所以,怎么理解外资,如何以全球视角看中国,对未来的投资非常关键。现在最有效的策略是“买在外资前面”。

徐荔蓉

国海富兰克林基金副总经理、投资总监

CFA,CPA(非执业),律师(非执业),中央财经大学经济学硕士

23年证券从业经验①,14年基金经理年限②,集投资+研究+团队管理等多维工作经验于一身,跨越牛熊久经考验

现管理国富中国收益混合基金、国富潜力组合混合基金及国富研究精选混合基金

①:数据来源基金2020年二季报 ②:数据来源wind,截至2020.10.25

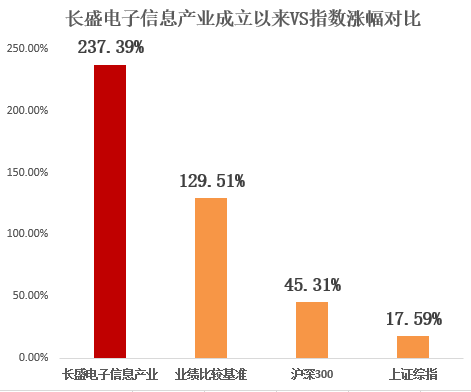

以国际视野做逆向投资

自下而上“三重标准”选股

公募基金行业中,从业十年以上、年化回报10%以上的基金经理被称为“双十”基金经理,说明所管产品长期业绩优异。而据wind数据,截至2020年三季度末,徐荔蓉任职投资经理年限13.9年,管理的偏股基金年化回报高达21.81%,可以说是“双十”基金经理中的佼佼者,在管的三只基金任职回报均大幅超越大盘和业绩比较基准。

徐荔蓉早年有实业工作经验,后来进入基金行业,2003年开始管理公募产品,多年的市场淬炼,使得他形成了一套非常扎实的投资方法论,自下而上选股,逆向投资,采取“GARP”(Growth At Reasonable Price)策略,即“合理价值成长策略”,既考虑价格因素,又考虑成长潜力。

徐荔蓉偏好逆向思维,擅长左侧介入被市场冷落的好公司。徐荔蓉坦言,在中国做逆向投资很难,关键是要有一个比较开放的心态,能够听不同的意见。对持仓较多的股票,他经常会去找不看好的人聊,比如前员工或竞争对手。再者,逆向投资可能会阶段性地不符预期,他认为,这时候要“心大一点”,有足够的耐心,并且能扛住压力。

另外,“逆向投资最重要的是不要落入理想的投资陷阱,不要被鸡汤文和标题文误导,不要以博弈思维觉得核心资产到头了,为逆向而逆向、买低估值。我们应该去思考,看企业盈利、估值的情况,分析原因,对投资标的有更加深刻的认知。”徐荔蓉说。

国际视野也是徐荔蓉身上的一个标签。他告诉记者,他们会借助外方股东富兰克林邓普顿的全球投资交流平台,对重仓股做大量全球范围的优劣势比较,分析其未来可能的趋势与当前投资的性价比,“站在全球投资者角度看,判断会更有信心。”

在选股标准上,徐荔蓉重点把握三个方面:“第一,最重要是看管理层或股东,要看他们是否专注做事,所谓十万小时定律,在经济进入稳定增长后,不同管理层差异会慢慢放大,我们希望选择能够信任的管理层,陪伴其成长,最终会反映在企业财务报表和市值上;第二,看公司有没有足够高的成长空间或天花板,我基本上不看行业景气度,因为这是偏短期博弈的概念,我更看重公司本身,它不一定要在最好的行业里,只要它足够优秀,不断扩大市占率,回报也会很可观,而且在冷门行业里入场成本更低,比如我们投过轮胎行业也挖到过好公司;第三,注重风险收益比,股市投资的本质是投成长,要对成长给予合理的评估和价格,过去我们尝试买过高速成长的公司,但估值太高,我们也买过低速成长的,估值便宜,且可持续性强,更有价值。”

在组合构建上,徐荔蓉更加重视均衡,他会尽可能自下而上在每个行业里找一些优秀的公司,大小市值股票都会有。

“理想状态是组合中30%股票创历史新高,公司经营好,受到市场欢迎,估值和盈利处在扩张过程中;30%股票在历史新低状态,这些公司还不被市场喜欢,可能因为行业状态不好,或者市场认为其估值过高;还有30%股票处在中间,股价不是特别高也不是特别低。我希望让组合更均衡,当有的行业表现不好时有些表现好,有一定的互补性,受伤害的概率会小一点。”

中国具备长期牛市基础

最有效策略是“买在外资前面”

关于市场,现在A股已涨了3年多,有券商测算认为,虽然看沪深300离高点还较远,但如果剔除银行等金融股,离2015年高点差不多。徐荔蓉认为,“市场实际的涨幅比指数表观更大,最近出现回调,投资者担心行情是不是到头了,但我觉得,从长期来看,我们就是处在牛市,而且离终点还很远。因为中国有一批优秀的公司能够持续增长,具备了长期牛市的基础。”

徐荔蓉认为,现在宏观环境上最大的变化是中国GDP进入了稳定增长阶段,波动率非常低,中国已经转型以消费为主的经济体。“经济增速下来,赚快钱的机会没有了。过去投资者喜欢买由差变好的公司,但现在都买行业龙头、好公司。这几年行业集中度在提高,很多优质公司的优势显现出来,市占率稳步提高,净资产回报率ROE逐步提升。”

自下而上来看,徐荔蓉称,中国现在各行各业都有一批优秀的公司正在诞生,而且会越来越多,他比较看好新能源、光伏行业,未来十年的成长前景非常确定。2018年之前光伏是强周期、高补贴依赖的行业,现在的光伏产业链类似当年台湾电子半导体产业链,中国从硅片,到电池、组件,再到电站,产业链是非常完整的,光伏70%-80%的产能在中国,而且实现了平价上网。徐荔蓉表示,投资光伏行业要密切关注技术进步,因为该行业一旦出现颠覆性的技术,原来的固定资产投资都要废掉,龙头公司每年的研发投入都很大。

徐荔蓉还看好银行板块,看似成长性不高,但也能挖掘到好机会。中国的银行与全球相比估值非常便宜,港股有些银行是破产的估值。在供给侧改革以后,一些大银行把握机会去除坏账,转型互联网业务,银行出现“看起来不可能”的金三角,利润正增长,ROE上升,坏账率下降,拨备覆盖率上升。

徐荔蓉强调,过去3到5年,中国股市投资者结构上最大的变量是外资。外资在一些优秀公司上的配置比例显著增加,因为这些公司被纳入指数而且占比很高,外资如果不配置,很可能会跑输指数。“现在欧洲负利率,美国零利率,日本进入滞胀阶段,新兴市场过去几年表现也不好,对于主动权益基金的管理人来说,中国可能是全球主要市场中最后一个能找到阿尔法的市场。而且MSCI做过研究,中国股票市场跟全球的相关性较低。”

因此,徐荔蓉表示,在股市中好酒不怕巷子深,只要真正是优秀的公司,外资一定会愿意买入,长期看一定会有好的表现。现在最有效的策略就是“买在外资前面”。

徐荔蓉补充,之所以判断外资一定会长期买入中国优质公司,是因为以下几个原因:一是外资的投资特点是周期长,拿得住;二是外资愿意给确定性较高溢价,可以说外资做配置买的就是确定性;三是外资更看重基本面,关注公司治理结构、ESG等等各个方面。市场关注的港股通短期流入流出,其实属于市场噪音,意义并不大,真正要关注的是这些公司拉长时间看的价值。未来10-20年,中国一定会出现一些外资持有比例很高的股票。

风险提示:本文件中所表达的观点以及陈述的信息是一般性的观点和信息,其与具体的投资对象、财务状况以及任何的特殊需求无关。文件中所表达的观点不构成国海富兰克林基金管理有限公司的投资建议或任何其他忠告,并可能随情况的变化而发生改变。这些观点不必然反映国海富兰克林基金管理有限公司任何部门的观点。国海富兰克林基金管理有限公司尽力严谨处理本文件中所述的观点和信息,但并不就其准确性作出保证。如果您需要进一步的观点与信息,请与国海富兰克林基金管理有限公司联系。

扫二维码 3分钟开户 紧抓股市暴涨行情!