各大指数强势翻红,白酒概念延续强势【立即开户,领取福利!】

Q1:申万菱信医药先锋是一只什么样的基金?

本基金是一只医药行业主题基金,在深入研究的基础上,重点投资于在中国境内及香港上市的中国生物医药类公司以及与医疗健康相关的优质企业。(本基金投资于医药主题相关的股票资产的比例不低于非现金基金资产的80%;港股通标的股票投资比例不超过全部股票资产的50%;详见基金合同、招募说明书等法律文件。)

Q2:医药行业是一个怎么样的行业?

医药行业是一个拥有长坡厚雪的优质赛道,该行业具备长期成长空间,消费升级、人口老龄化、政府投入增加等因素推动着行业的快速增长。近15年,医药生物(申万)指数累计涨幅1587%,超越同期上证综指(176%)和沪深300指数(374%)的表现。

图:医药生物(申万)指数近15年表现较好

数据来源:Wind,截至2020年6月30日;指数过往表现不代表未来表现,也不代表相关基金未来表现,投资需谨慎。

过去20年,A股医药行业累计上涨近7倍,诞生了30多只10倍股,居20多个行业前列,其市值扩张态势仅次于信息技术行业。

图:医药生物行业近10年市值与占比稳步提升

数据来源:Wind,截至2020年6月30日;行业个股表现、市值与占比情况不代表相关基金未来表现,投资需谨慎。

长远来看,医药行业本质上是消费行业,为消费者提供健康产品和服务。医药行业本身伴随着中国消费升级的大背景,拥有非常强的刚性需求。随着居民消费能力的提升,无论是明确的疾病还是改善性健康需求,消费者为健康买单的意愿和能力都在提升,医药行业值得长期看好。

Q3:本基金的基金经理是谁,投资风格如何?

该基金采用双基金经理制,即绩优基金经理+明星行业研究员的组合,投研结合配合默契。拟任基金经理孙琳,拥有15年证券投资相关工作经验,包括9年行业分析师相关工作经验,以及6年公募基金管理经验。

·全行业能力圈:拥有全行业视角,擅长行业比较的角度评价公司竞争力,能力圈覆盖消费、医药、制造业、周期等多个行业。

·以价值为内核:以价值初衷去做投资,关注长期战略正确、具有长期内生增长能力的优质成长股,企业的短期波动相对不太重要。

·挖掘成长企业:自下而上精选优质个股,选择赛道长、护城河深、竞争格局好的企业进行长期投资。

拟任基金经理杨扬,长期从事医药产业研究,拥有上海医药工业研究院药理学博士,武汉大学经济学学士学位(药物经济学方向)。于2015年加入申万菱信基金管理有限公司,任医药行业分析师。2017年起担任基金经理助理,消费组研究负责人。曾任中信建投证券医药行业首席研究员及安永会计师事务所资深审计师,拥有10年生物医药行业研究及三年四大会计师事务所审计经验,对生物医药产业发展及企业财务运营、内控有深刻理解。

Q4:基金经理过去业绩表现如何?

孙琳自2016年12月28日开始管理申万菱信盛利精选,凭借对医药产业的重仓投资,截至2020年6月30日,近3年累计收益率81.81%,同期业绩比较基准12.88%,荣获权威机构银河证券和海通证券的五星评级(基金类型:偏股混合型),评奖日期2020.7.1。

表:孙琳管理申万菱信盛利精选业绩表现*

累计收益率

今年以来

近1年

近3年

成立至今

盛利精选

41.11%

63.40%

81.81%

765.28%

业绩基准

1.72%

7.53%

12.88%

177.39%

海通排名

—

21/198

15/116

—

Q5:基金经理对医药未来市场怎么看?

中国医药行业早期发展并不依赖于产品研发创新,仅仅是全球产业链分工的一部分,并不具备自主决定性。因此在过去的20年中,医药龙头不断切换,且龙头体现不出创新属性。值得关注的是,龙头市值持续扩张,且占行业的比例长期处于下降趋势,意味着行业处于明显增量发展态势。结合美、日情况,创新将决定未来行业龙头的出现。

随着医保政策调整加快行业竞争,技术创新推动细分领域发展,新冠疫情促进保健意识的形成,新药品、新器械、新疗法、新免疫手段成为医药创新的推动力,竞争格局逐步稳定形成细分龙头。参照美国和日本证券市场发展史,在细分龙头逐步形成的阶段,医药行业投资均明显跑赢市场。

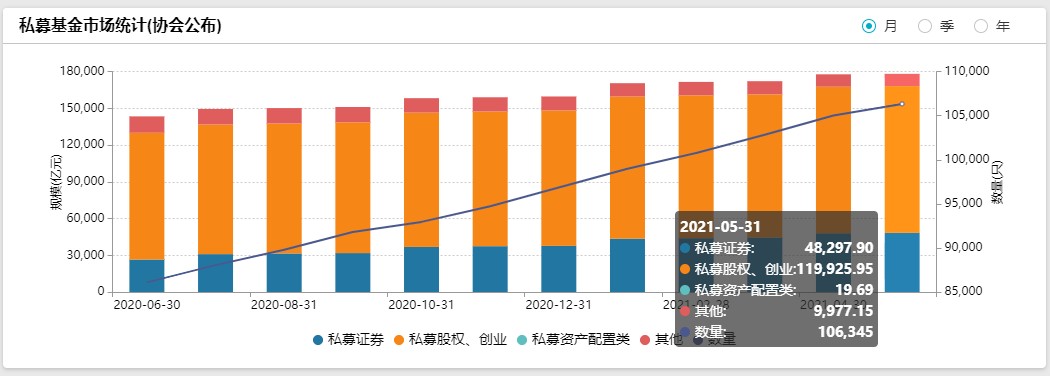

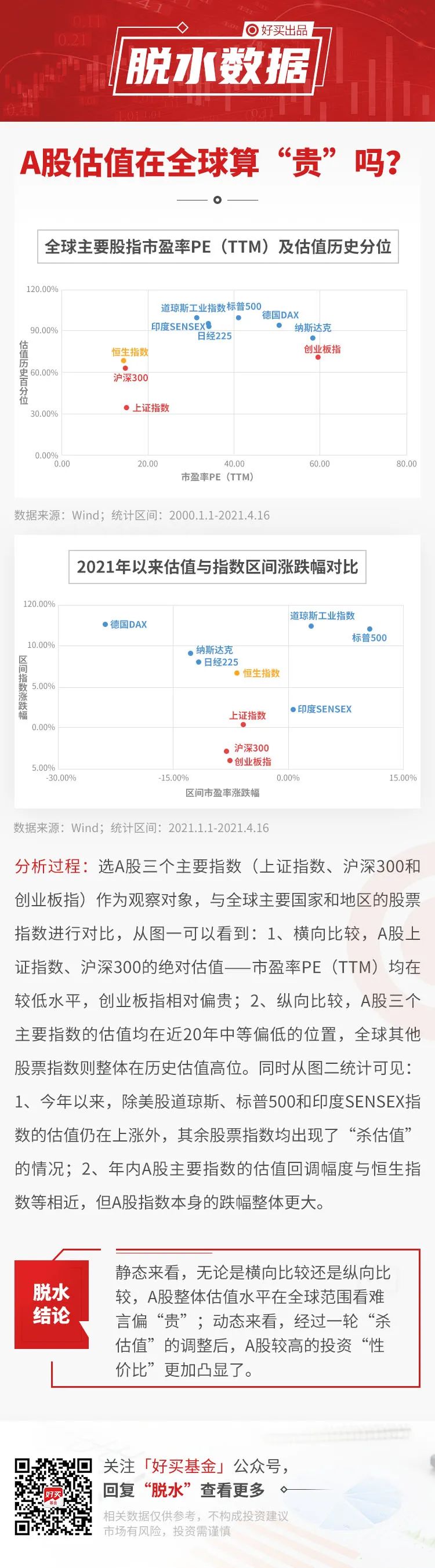

此外,目前港股估值在全球市场范围属于低估值洼地,纵向来看港股估值处历史低位,长期投资价值显著。港股市场有着一批代表中国新兴经济和产业升级的领先世界的医药科技类公司,与A股市场形成互补,从长期来看是理想赛道之一。本基金港股通标的股票投资比例不超过全部股票资产的50%。

Q6:申万菱信医药先锋未来主要投资方向有哪些?

医药板块在疫情后持续恢复的态势非常明确,上市公司整体在Q2也实现了3%的收入增长和31%的业绩增长,但各板块的业绩表现差异巨大。其中,医疗器械作为疫情下最为受益的板块在二季度实现了230%的业绩增长;CXO、ICL、医疗服务、疫苗等高景气板块在Q2均实现了明显复苏。

本基金重点布局受益于医药技术创新进步的五大高成长细分领域,包括生物制药技术及创新药、研发外包及原料药、专科医疗服务、医疗器械领域、生物疫苗及免疫等细分领域成长龙头,分享行业高成长和龙头高溢价带来的投资价值。

Q7:如何看待医药行业估值?目前是否估值过高?

客观来讲,医药行业目前的估值在历史上处在偏高的水平,但估值的高低与板块的涨跌没有必然的因果关系。阶段性看行业走势,更多是受市场整体环境的友好程度、流动性的强弱等因素的影响。基于这些因素考虑,目前医药行业整体性的风险还不是很突出。医药行业是长期优质赛道,阶段性的估值并非影响医药板块未来走势的主要矛盾。

Q8:本基金建仓期的操作思路是什么?

本基金采用稳步分散建仓的建仓策略,基于长期价值的初衷,将重点配置具备较深护城河和较长赛道的优质药企。在构建组合过程中将对组合的细分行业构成进行权衡和持续优化,以保持组合的分散性和保证流动性,降低投资风险。

Q9:本基金什么时候、在哪些渠道发行?

本基金的发行期为2020年10月29日至2020年11月11日,将在农业银行等各大银行及券商、申万菱信基金微信公众号、官网、APP、天天基金等渠道发行,详情请查阅基金发售公告。

数据来源:海通证券,申万菱信;基金分类:偏股混合型基金;截至:2020.6.30。

盛利精选基金成立于2004.4.9,2004-2020年上半年收益率/业绩基准为:-4.66%/-21.95%,0.86%/-4.20%,105.03%/80.90%,100.30%/107.51%,-48.20%/-52.77%,62.12%/70.46%,8.72%/-9.99%,-24.55%/-19.88%,3.04%/6.50%,13.85%/-2.85%,30.97%/38.93%,29.00%/6.56%,-20.98%/-8.44%,29.06%/15.11%,-22.81%/-18.29%,44.48%/26.84%,41.11%/1.72%;孙琳和杨扬管理的消费增长混合基金,成立于2009.6.12,2009-2020年上半年收益率/业绩基准为:17.91%/17.01%,1.23%/-9.20%, -30.53%/-19.62%,5.47%/7.02%,12.22%/-5.63%,14.74%/41.58%,48.47%/6.51%,-23.49%/-9.11%,49.33%/16.15%,-26.63%/-19.58%,60.21%/28.64%,47.00%/1.73%。孙琳自2020年6月24日开始管理本基金,杨扬自2020年6月19日开始管理本基金。风险提示:基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的表现不构成新发基金业绩表现的保证。我国基金运作时间较短,不能反映证券市场发展的所有阶段,投资需谨慎。