原标题:南华基金债券市场周报丨2021/11/08-/11/12来源:南华基金

投资

要点

央行每日大额净投放,资金面维持宽松,隔夜加权利率多日低于2%。PPI创下新高,但大概率顶部出现,金融数据结构仍差但出现一定企稳信号。地产政策边际放松,长端债券小幅回调。下周资金到期较大,叠加税期,预计资金面小幅收敛,关注央行操作。

一、市场行情回顾

1.资金面

到期方面,本周(11月8日至11月12日)有2200亿元逆回购到期。投放方面,央行逆回购投放5000亿元,净投放2800亿元。下周(11月15日至11月19日)央行公开市场将有5000亿元逆回购到期,周二将有8000亿元MLF到期。

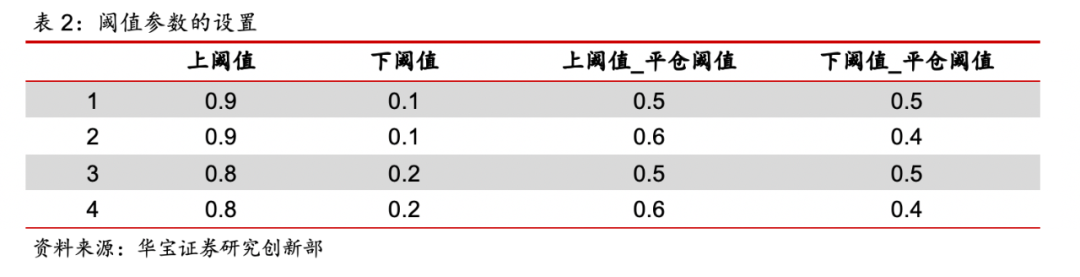

全周来看,央行每日均进行1000亿元逆回购操作,使得资金面保持宽松状态,隔夜加权利率多日低于2%,各期限加权利率较上周末也多数下行。DR001、DR007、DR014分别为1.85%、2.09%、2.10%,较上周收盘分别变动—4.7bp、-3.4bp、-8.1bp。具体来说,本周DR007运行在2.09-2.18%的区间,资金宽松,波动较小。回购交易方面,本周银行间质押式回购日均量为5.02万亿元,较上周上升 (上周为4.74万亿元),其中R001日均量为4.45万亿元,较上周上升(上周为4.15万亿元),R001成交量占比为89%,较上周上升(上周为88%)。

图1 货币市场利率 资料来源:Wind

图1 货币市场利率 资料来源:Wind2.债券利率

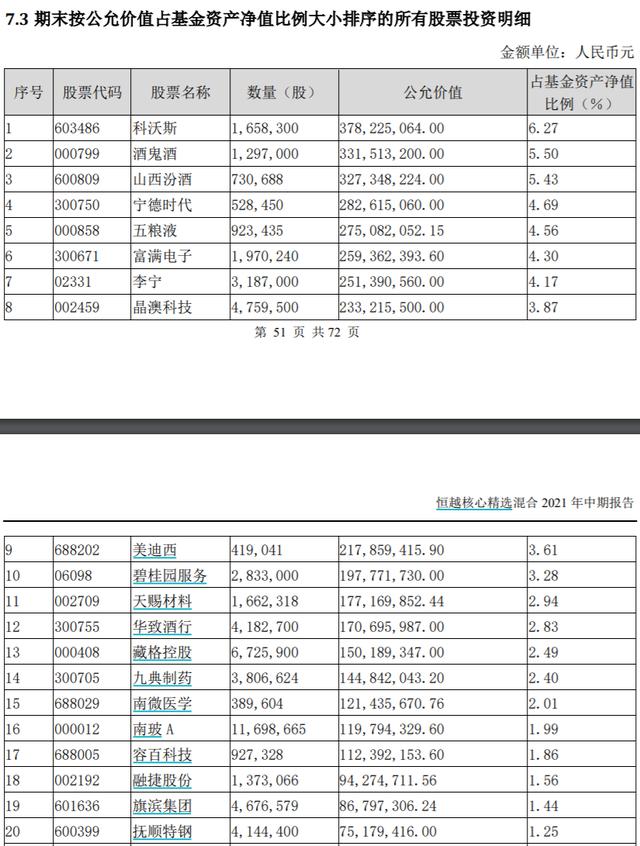

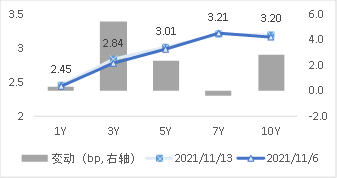

周一,市场窄幅震荡,长端上行1bp;周二,消息面无明显冲击,长端无变动;周三,PPI再度创下新高,但市场预计较为充分,金融数据出现一定企稳迹象,长端全天下行 0.25bp;周四,海外美国通胀超预期刺激美债利率上行,国内地产政策出现松动利空债市,利率上行1.75bp;周五,地产政策所带来的谨慎情绪持续发酵,长端上行2.5bp。全周来看,十年国债活跃券210009收于2.935,累计上行5bp;十年国开活跃券210210收于3.2475,累计上行2bp。

图2 国债期限结构变动(中债估值) 资料来源:Wind

图2 国债期限结构变动(中债估值) 资料来源:Wind 图3 国开债期限结构变动(中债估值) 资料来源:Wind

图3 国开债期限结构变动(中债估值) 资料来源:Wind 图4 利率债分位数情况(中债估值) 资料来源:Wind

图4 利率债分位数情况(中债估值) 资料来源:Wind 图5 信用债分位数情况(中债估值) 资料来源:Wind

图5 信用债分位数情况(中债估值) 资料来源:Wind二、宏观经济观察

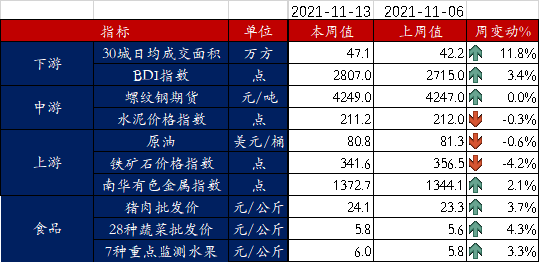

中国10月CPI同比为1.5%,预期1.3%,前值为0.7%;PPI同比为13.5%,预期12%,前值为10.7%。受国际输入性通胀及国内能源和原材料供给偏紧影响,PPI同比连续创有记录以来历史新高;受蔬菜价格上涨拉动,CPI同比有所反弹。

CPI同比涨幅1.5%,其中翘尾因素影响约0.2%,上月为0%。CPI环比上涨0.7%,上月为0%。分项环比来看,非食品价格涨幅由上月的0.2%扩大为0.4%,影响CPI上涨约0.35pct,其中主要是工业消费品中的能源类产品上涨较多,例如汽油和柴油价格分别上涨4.7%和5.2%;服务价格上涨0.1%与上月持平。食品CPI由上月下降0.7%转为上涨1.7%,影响CPI上涨约0.31pct,具体来看猪肉、水产品、鸡蛋供给充足,价格环比均有所下降,而蔬菜供给受到多雨、疫情、运输成本增加等影响上涨较为明显,环比上涨16.6%。

PPI同比涨幅13.5%,其中翘尾因素影响约1.8%,较上月持平。PPI环比上涨2.5%,上月为1.2%。分项环比来看,生活资料价格基本持平,生产资料上涨3.3%,涨幅扩大1.8pct。生产资料价格的上涨受到国外和国内两方面的影响,国际油价的上行带动国内石油和化工行业价格上涨;国内煤炭供给偏紧,导致上游煤炭开采和加工行业价格上涨;国内能耗双控政策继续,高耗能产业限电限产导致中游金属冶炼和加工行业价格上涨。

虽然10月通胀数据幅度上略超预期,但就方向和成因上并未偏离高频数据所给出的指引,数据发布后债市反应平淡。具体来看CPI虽然同比涨幅由上月的0.7%扩大至1.5%,但仍处于温和区间,蔬菜价格快速上涨的背后主要是天气因素导致的供给下降,考虑到蔬菜的生产周期相对较短,且猪肉供过于求的格局未反转,CPI大概率仍是温和复苏。PPI方面,随着保供稳价政策的推进和能耗双控政策边际修正,煤炭和主要工业品价格于10月下旬开始出现明显下降,本轮PPI顶部大概率已现,后续关注回落幅度。“滞胀”格局下,“胀”的走向逐渐清晰,而 “滞”的持续时间和下降幅度取决于后续房地产走势以及政策应对。

中国10月新增社融1.59万亿,预期1.58万亿,前值2.9万亿。10月末社融规模存量309.45万亿,同比增长10%,持平于前值。10月新增社融同比多增1970亿元,结束了8-9月的负增。具体分项来看,人民币贷款和政府债券是主要贡献项,分别为7752亿元和6167亿元,同比多增1089亿元和1236亿元,政府债券发行后置对于社融的支撑有所显现;非标融资仍在压降中,合计减少2120亿元,但同比改善明显;由于地产债券风险频发,信用债融资难度增大,新增企业债2030亿元,同比减少233亿元。

中国10月新增人民币贷款8262亿,预期7237亿元,前值1.663万亿,同比多增1364亿元。具体来看,居民短期贷款新增426亿元,同比多增154亿元,较上月小幅改善;居民中长期贷款新增4221亿元,同比多增163亿元,出现较大改善,反映为随着政策的边际微调,按揭贷款发放较前期加快。企业贷款方面,新增贷款3101亿元,同比多增766亿元,但结构上票据融资的贡献依旧不小,中长期贷款疲弱。

10月M2由上月的8.3%反弹至8.7%,主要是非银金融机构存款增加明显;M1由上月的3.7%下降至2.8%,资金活化程度依然较差。

10月的金融数据显现出一定企稳信号,社融存量同比没有出现进一步的下滑,政府债券发行后置对于社融增速的支撑开始显现,但结构偏差的问题依然存在。疲软的企业中长贷背后,一方面是下游的复苏不温不火,叠加PPI-CPI剪刀差对于企业利润的压缩导致资本开支意愿不足,另一方面在房企风险事件频发的背景下银行风险偏好下降,票据冲量等惜贷行为依然存在。近期推出的政策都直指宽信用的方向,预计信用周期底部临近,但由于地产和基建的定位不如从前,本轮信用的复苏也会偏温和。

图6 部分高频经济数据 资料来源:Wind

图6 部分高频经济数据 资料来源:Wind三、未来市场展望

下周资金面影响因素方面,一级市场利率债发行规模3356亿,净发行-314亿,缴款规模2989亿,净缴款-682亿,下周由于利率债到期规模较大,使得一级发行不会形成明显冲击;存单到期规模3291亿,低于上周;资金下周到期方面,OMO到期5000亿,MLF到期8000亿元,关注央行15号的操作;另税期到来,周中资金面或受小幅收紧。

基本面方面,虽然地产政策边际上有所放松,但幅度小、时间短,难以扭转整个行业的下行趋势,预计地产拖累经济增速下滑仍会持续数月。消费和基建疲弱、出口高景气的格局仍在继续,关注边际变化。政策方面,在经济下行、地产企业风险释放的过程中,预计货币政策基调维持中性偏宽松概率较高,长端利率上行有顶。当前10年国债利率处于较低水平,在信用逐步扩张的背景下,长端利率也较难向下突破。密切关注地产的边际变化情况,超预期的下行或触发政策进一步的宽松。

四、卖方观点汇总

1. 中金(陈健恒)11月14日

主要观点:

通过对当前债市各分歧点梳理,我们认为市场无需过多纠结。首先目前无论是M1还是M2,对债市的含义而言,都是指示利率还要继续下行,而非上升。其次碳减排直达工具的推出对“宽信用”的边际贡献相对有限,更多的意义在于降低金融机构的资金成本,因此“降价”的目的性要强于“扩量”,我们认为对债市更多是利好而非利空。再者我们认为房地产市场下行可能仍未结束,政策虽有边际放松,但处在初期并且力度较小,尚不能完全逆转基本面的预期,这对债券市场仍然比较有利。而理财净值化整改实际是想要达到降低银行理财负债端利率的效果,净值化转型可以降低理财以及银行表内负债成本,从而进一步引导银行资产端利率下降,并刺激实体经济,我们认为这是利好债券而不是利空债券。最后,中美通胀潜在的背离意味着中美货币政策取向大概率会再次错位,中美利差可能继续收敛进而带来更多外资流入,我们认为这对债市也是偏利好非利空。且中国通胀面临可能的拐点向下,推升利率上行的风险扰动也在减弱。整体而言,我们认为当前基本面、政策面、海外市场等对债市的制约均不大,利率年内仍有下行空间,毕竟当前需求端仍偏弱,且疫情反复的风险正在抬升。

2. 中信(明明)11月10日

主要观点:

在防通胀与稳增长切换中,抓住利率下行。预计2022年年初以财政政策前置发力为代表的宽信用政策托底带动经济基本面回暖和宽信用预期增强,货币政策保持平稳,长债利率存在上行风险;随着PPI同比回落而CPI同比仍处低位+美联储尚未加息+全球疫后经济修复顶点过去之后货币政策宽松窗口期出现,长债利率或将再次回落;年底国内CPI同比快速上行叠加以美联储为代表的海外货币当局开启加息周期,成为长债利率回升的主要风险点。预计2022年十年期国债到期收益率在2.8%~3.4%区间宽幅震荡,全年呈现“N”型走势。

3. 华泰(张继强) 10月31日

主要观点:

十年期国债达到3%位置后,我们近两周判断进入“调整就是机会”的阶段。供给约束下10月PMI量价极致分化。11月份,市场面临保供成效、社融增速企稳回升、利率债供给小高峰、美联储QE退出等四大事件,实际冲击幅度预计都较为有限。利率下行空间可能受到短期供给压力、存单利率缓步上行等制约,但调整仍是机会的判断不改。银行资本债把握跌出来的机会效果较好,3年期左右品种仍有机会。信用债继续关注绩优产业债适度拉长久期机会,城投债不建议过度信用下沉且偏短久期。转债在9月下旬适度降仓+调仓较为及时,后续耐心等待机会。

4. 兴业(黄伟平) 11月11日

主要观点:

“社融底”可能已经显现,宽信用预期下做多长端可能赔率不高;但货币平稳偏松的基调下利率大幅回调的风险可能也不大,震荡市中建议逢低布局。本月社融同比小幅上行,居民中长贷维持偏强格局,其主要原因可能在于房地产融资管控力度边际松动下居民按揭贷款总量的回升。目前在宽信用预期和全球通胀预期高涨的环境下,做多长端可能面临赔率不高的问题;但考虑到当前基本面处于下行通道、地产行业债务风险处于释放期、货币政策稳健偏松的基调仍未改变,或反映长端利率也没有大幅回调的基础。对于配置盘而言,当前债市方向仍可保持乐观,交易盘则需权衡赢率和赔率,震荡市中建议逢低布局。

风险提示

本材料非宣传推介材料。投资有风险,请谨慎选择。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金过往业绩并不预示其未来表现,基金管理人管理的其他产品的业绩也不构成基金业绩表现的保证。投资者在购买基金前应仔细阅读《基金合同》、《招募说明书》及相关公告,做好风险测评,并根据测评结果选择与自身的风险承受能力匹配的基金产品。