私募排排网 刘丹妮

9月中旬以来,市场风格存在明显切换。大盘风格表现相对稳定,沪深300小幅下跌0.17%(9.15-10.31),而以中证500为代表的中小盘指数在此区间回调超7%。此外,A股交投活跃度也出现变化,9月中旬至10月中旬区间,有数个A股成交额少于万亿,最低仅8千亿,对比此前1.5万亿的常态,沪深两市成交额出现明显下滑。不过,10月中旬之后,市场交投活跃度稳步抬升,目前保持在万亿左右的水平。

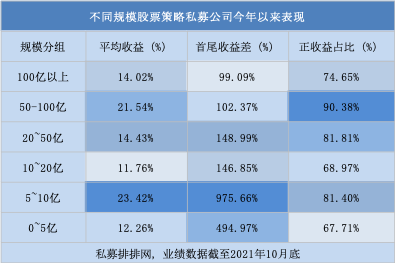

从私募股票策略的表现来看,私募排排网数据显示,纳入统计的71家百亿私募股票策略平均收益为14.02%,正收益占比为74.65%。而52家50-100亿私募股票策略私募基金机构平均收益21.54%,正收益占比达90.38%。

今年,中型私募表现优于百亿私募。究其原因,许多去年、前年业绩优胜的投资偏向白酒、医药的百亿私募今年表现落后,而这类投资风格的私募在50-100亿机构中占比相对较小。另外,复胜资产、南土资产、钦沐资产等主观多头 ,白鹭资管、博普科技、前海国恩资本等量化机构今年撑起了50-100亿私募的业绩“门面”,表现不亚于头部的百亿私募。

9月以来,市场变化触发了股票策略不同规模私募公司榜的排名变化。具体表现为,原本包揽年内前五的百亿量化私募排名同步后移,以业绩突出重围的新晋百亿私募冲积资产、正圆投资、睿扬投资占据排行榜前列。但整体来看,今年表现上乘的百亿私募中,量化机构仍然占大头。

对于量化私募9月中旬以来的回撤,诚如目前许多市场人士的思考,没有策略能成为永远的“yyds”。期待产品存在没有波动的平滑曲线是不切实际的愿望,因为市场的风格切换是常态。无论是主观私募还是量化私募,都同处在不断切换的市场环境中,而每一次市场的下跌对于机构管理者是宝贵的,是迭代策略、丰富策略的好机会。投资者也应当用长远的目光来看待波动,不可盲目择时。

私募排排网根据中国基金业协会最新的规模分组进行了榜单规模分组的调整,将私募机构划分为100亿以上、50-100亿、20-50亿、10-20亿、5-10亿、0-5亿六大类别,希望本着公平、公正的原则,私募排排网为广大投资人提供一份不同规模股票私募榜单。

值得注意的是,筛选出旗下运行的旗下有业绩的股票产品数在3只以上(含3只),且3只以上(含3只)产品当月净值已更新的私募机构,按今年以来、近三年和近五年的策略收益率排序,制定出不同规模私募机构十强榜单。

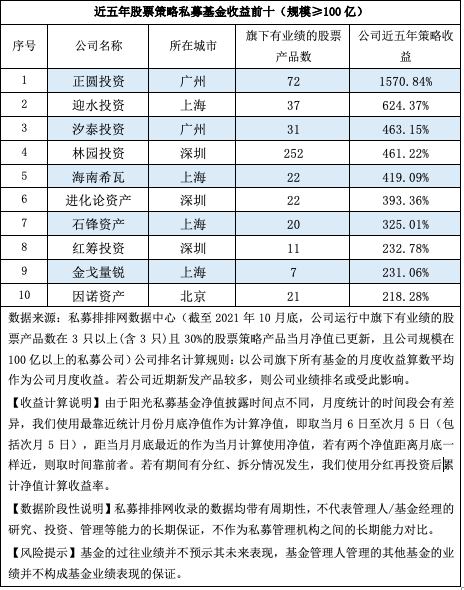

规模100亿以上股票策略私募基金机构收益前十榜单

以下为榜单详情:

据私募排排网不完全统计,截至2021年10月底,运行中旗下有业绩的股票产品数在3只以上(含3只)且3只以上产品当月净值已更新,规模100亿以上的私募有71家。

以下为榜单详情:

纳入统计的43家股票策略私募的五年期平均收益为217.50%,首尾收益相差1534.94%,纳入统计的44家私募机构全部取得了正收益。

正圆投资是百亿私募五年期股票策略冠军。正圆投资成立于2015年,他们以客观世界为底基,深入研究和思考,擅长挖掘成长股。

百亿私募股票策略的五年期亚军由迎水投资获得。迎水投资成立于2015年,核心策略为股票多头策略。创新型、多策略,主要投资方向为价值投资、低风险投资、套利交易,打新是迎水增厚收益的方式之一。总经理卢高文先生先后在中金所、上海拓峰贸易有限公司等机构工作,为南开大学经济学学士,复旦大学经济学硕士,拥有13年证券投资经验。

百亿私募股票策略的五年期亚军由汐泰投资获得。在投资理念上,汐泰投资通过对于基本面的深入研究,选取具有长期增长潜力及增长空间的成长股来寻求超额收益,汐泰投资聚焦大消费、大科技、高端制造3大方向,并从中寻找真成长股标的。

私募排排网点评:

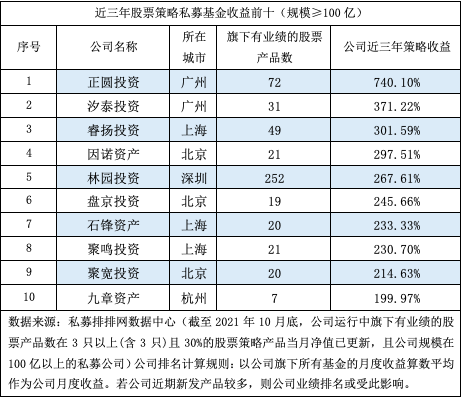

在规模≥100亿的近三年股票策略私募基金收益榜单中,纳入统计的机构有61家,股票策略私募三年期的平均收益为143.88%,首尾收益相差708.46%,正收益占比为100%。

正圆投资、汐泰投资、睿扬投资获得百亿股票策略三年期前三名。

睿扬投资的收益在百亿私募中尤为出众,私募排排网数据显示,睿扬投资成立于2017年1月,公司创始人彭砚是南开大学金融学硕士,天津大学生物医学学士,16年证券从业经验,曾任华泰联合证券并购部、中银基金、南方基金从事投资银行、研究和投资等工作。

私募排排网点评:

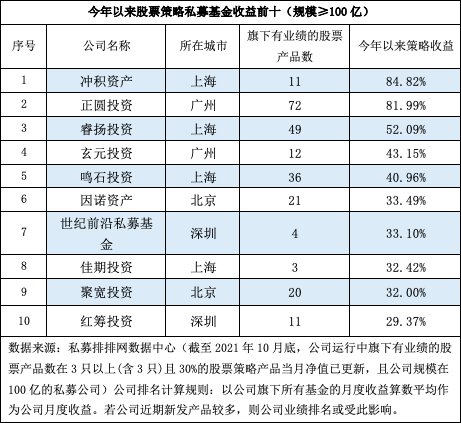

在规模≥100亿的股票策略私募今年以来收益榜单中,纳入统计的71家股票策略私募基金机构平均收益为14.02%,首尾收益相差99.09%。正收益占比74.65%。

冲积资产、正圆投资、睿扬投资获得百亿私募股票策略今年以来前三甲。

冲积资产百亿私募股票策略今年以来的冠军。基金经理陈忠是北京大学化学与分子工程博士,曾任中海基金分析师、高级分析师、基金经理、研究副总监等职务;东方点石投资总监,其还是2020年金牛奖三年期金牛私募投资经理(股票策略)的得主。今年以来,冲积资产产品规模增长较快,四季度晋升百亿私募。

规模50≤规模<100亿股票策略私募基金机构收益前十榜单

以下为榜单详情:

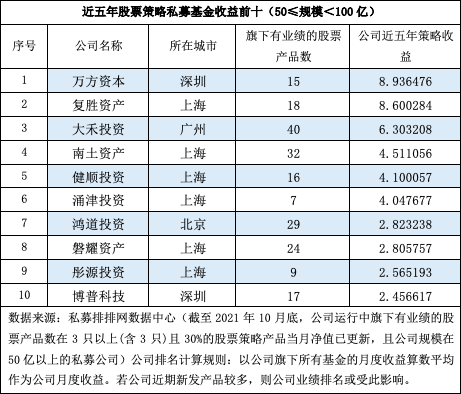

据私募排排网不完全统计,截至2021年10月底,运行中旗下有业绩的股票产品数在3只以上(含3只)且3只以上产品当月净值已更新,规模50-100亿以上的私募有52家。

以下为榜单详情:

纳入统计的32家股票策略私募的五年期平均收益为222.12%,首尾收益相差873.62%,纳入统计的32家私募机构全部取得了正收益。

50-100亿私募股票策略的五年期冠军是万方资本。万方资本成立于2015年,是一家以价值挖掘为主要理念的资产管理公司。钱伟先生具备十多年的实战投资经验,属于实战派投资高手。其对市场及投资方法有许多独到的见解和创造性认识,其投资体系是基于对行业和个股积极深入的基本面研究,集中投资,逆向投资,对冲风险。

50亿-100亿的五年期股票策略亚军是复胜资产。复胜资产秉承“复利致胜”的投资理念,将投资者的利益放在首位。复胜资产坚持业绩驱动投资,重视公司底层商业壁垒。

大禾投资是50亿-100亿的五年期股票策略季军。大禾投资成立于2016年,公司投资理念是坚持长期价值投资、理性分析价值、选取好的商业模式、好的公司、好的价格。

私募排排网点评:

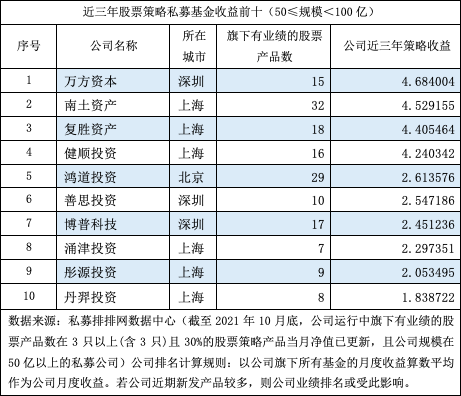

在50≤规模<100亿的近三年股票策略私募基金收益榜单中,纳入统计的机构有40家,股票策略私募三年期的平均收益为151.49%,首尾收益相差444.52%,正收益占比为100%。

50-100亿的股票策略三年期前三甲分别为:万方资本、南土资产、复胜资产。

南土资产是该榜单的亚军。南土资产成立于2015年,其坚持成长与价值并重,把握不同时间节点的投资机会;坚持投资逻辑可验证、数据可验证、绩效可验证的思路,挖据真价值和成长股;坚持脚踏实地的做研究,以基本面研究为基石,发掘真正有潜力的公司。

私募排排网点评:

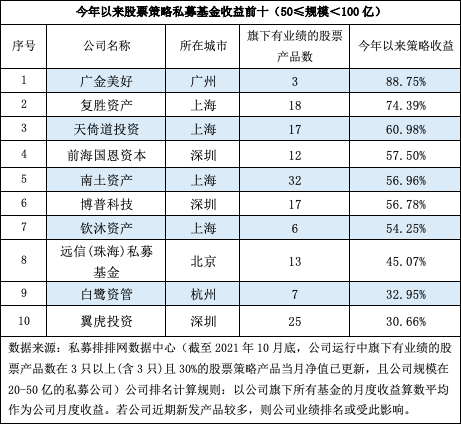

在50≤规模<100亿的股票策略私募今年以来收益榜单中,纳入统计的52家股票策略私募基金机构平均收益21.54%,首尾收益相差102.37%。正收益占比90.38%。

50-100亿股票策略今年以来的冠军是广金美好。广金美好成立于2016年。广金美好管理团队秉承“科学投资”理念,利用定量的数学分析工具,将系统、坚实的投资理论、成熟市场的投资经验和中国市场的特点相结合,研究市场各类参与者的行为特征,制定基于市场运行规律的投资策略。

复胜资产、天倚道投资分别获得亚军、季军。

天倚道投资是50-100亿规模股票多头策略季军。天倚道投资2014年于协会完成备案。采用多策略,紧密跟踪指数,紧密动态调整策略组合。结合人工智能、大数据处理、多样化的对冲等工具有效控制风险业绩持续稳定复合的增长。

规模20-50亿股票策略私募基金机构收益前十榜单

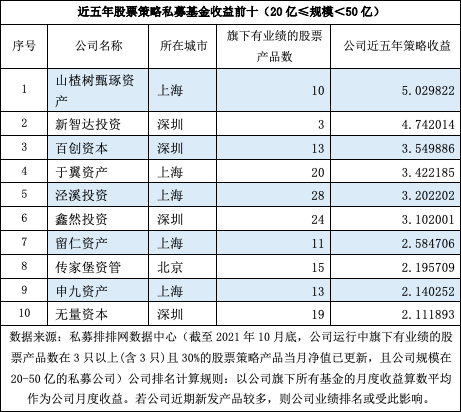

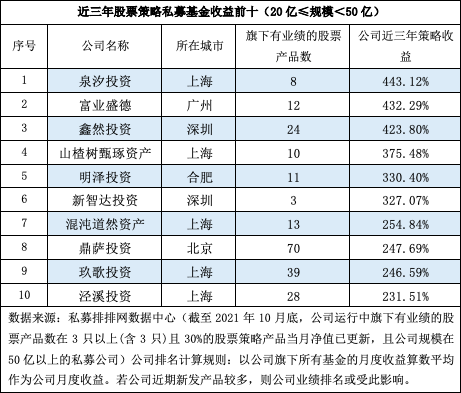

据私募排排网不完全统计,截至2021年10月底,运行中旗下有业绩的股票产品数在3只以上(含3只)且3只以上(含3只)产品当月净值已更新,规模20-50亿的私募有110家。

以下为榜单详情:

私募排排网点评:

在20亿≤规模<50亿的股票策略私募基金收益榜单中,72家股票策略私募近五年的平均收益为127.95%,正收益占比97.22%,首尾收益差为565.50%。

股票策略(20亿≤规模<50亿)私募近五年收益冠军是山楂树甄琢资产。山楂树甄琢资产成立于2017年,山楂树甄琢资产专注价值成长,聚焦从“1”到“10”。坚持基本面为导向的投资,信奉独立思考、适度逆向的原则,追求长期可持续的良好收益。重点寻找基本面出现拐点或持续高增长的公司。

20-50亿五年期亚军是新智达投资。新智达投资成立于2009年,于2014年4月于协会完成备案。新智达投资基金经理苏武康1993年开始从事证券行业,为万科集团早年证券操作团队核心人员,为万科在二级市场操作创造丰厚收益,后担任青海证券研究所所长。

百创资本获得20-50亿五年期股票策略季军。据了解,百创资本的投资策略以主动选股为主,量化选股为辅。在好股好价+精选成长的基础上,进行组合投资。

以下为榜单详情:

纳入统计的85家股票策略私募的三年期平均收益131.36%,首尾收益相差450.76%,正收益占比为98.81%。

泉汐投资基金经理张扬是南京大学管理学学士,上海交通大学管理学硕士,曾在申银万国证券研究所、上海森旭资产管理有限公司任职,2015年年底创立泉汐投资,目前公司管理规模在10-20亿。

亚军富业盛德遵循产业逻辑,从实业经营角度,深入挖掘行业信息,重视一手数据获取对TMT、医药、消费、金融、化工、航运物流等行业有深入研究和长期跟踪。 公司还特别聘请行业投研顾问,搭建研究共享平台。

季军鑫然投资的投资风格为聚焦成长股投资。本质上,在投资理念上鑫然投资=追求长期绝对收益最大化。聚焦以科技为驱动的新兴产业投资。在选投思路上,他们聚焦企业竞争壁垒(稳定性)和发展空间(成长性)。

私募排排网点评:

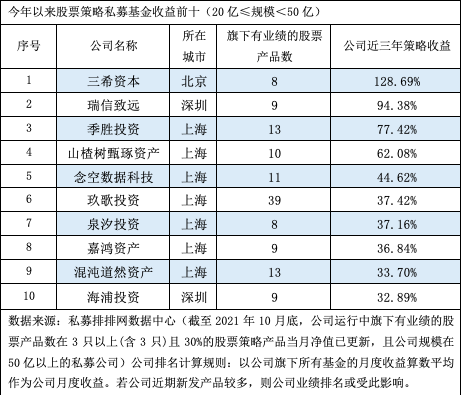

在20亿≤规模<50亿今年以来的股票策略私募基金收益榜单中,纳入统计的机构有110家,平均收益为14.43%,首尾收益相差148.99%,81.81%的该规模股票策略私募获得正收益。

前三甲分别为:三希资本、瑞信致远、季胜投资。

三希资本是20亿≤规模<50亿的冠军。三希资本成立于2018年,是一家快速成长中的资产管理公司,长期专注二级市场,注重深度研究与价值投资。

瑞信致远重视判断行业景气度,维度包括行业空间;产业政策;商业模式;行业供给需求;价格走势;竞争格局等。

季胜投资以追求每个季度都保持盈利为最大目标,以客户资产持续保值增值为目标,通过系统分析上市公司基本面,并运用严谨的估值方法来发现低估投资标的,在严格控制风险的前提下,寻找确定性投资机会,追求长期稳定复合回报。

规模10-20亿股票策略私募基金机构收益前十榜单

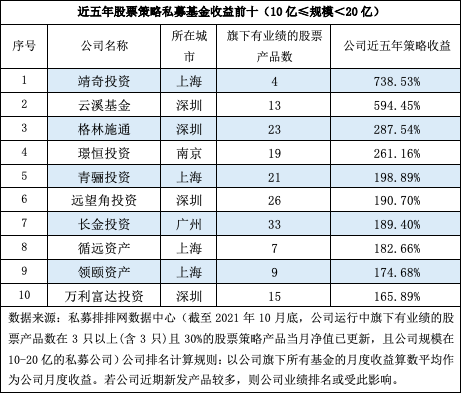

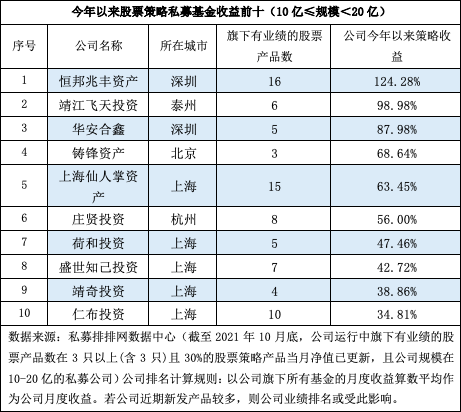

据私募排排网不完全统计,截至2021年10月底,运行中旗下有业绩的股票产品数在3只以上(含3只)且3只以上(含3只)产品当月净值已更新,规模10-20亿的私募有121家。

以下为榜单详情:

私募排排网点评:

纳入统计的规模在10-20亿的57家股票私募正收益占比98.25%,平均收益为123.66%,首尾相差763.88%。

靖奇投资、云溪基金、万顺通资产是10-20亿规模股票私募五年期榜单的前三甲。

靖奇投资是一家从事量化投资的私募基金,公司的核心团队为来自美国英国和中国的投行、高频量化基金、券商与期货公司的核心人才,公司的愿景是成为中国量化私募界的翘楚,为客户及股东创造核心价值。

云溪基金成立于2016年,其核心投资理念是:价值投资、系统分析、女神选股、波段操作。云溪基金对巴菲特的选股理念进行升级,在进行波段交易和短线交易,把收益做高。

格林施通是一家以长期价值投资为基本投资策略的公司。他们认为投资股票就是投资公司,只有公司具有了长期盈利能力,投资其股票才能够最终获利;“确定公司的长期盈利能力,在合理价位买入,然后长期持有”是他们的投资方式。

私募排排网点评:

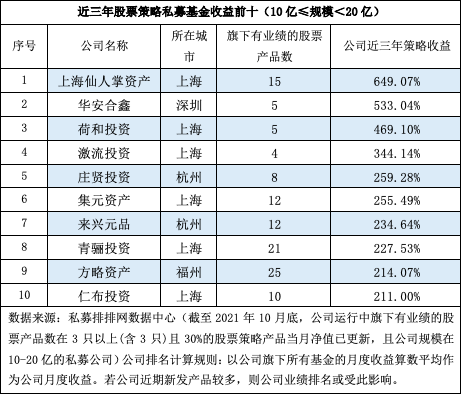

纳入股票策略私募(10亿≤规模<20亿)近三年收益的机构有91家,平均收益为122.59%。在收益区间上,98.90%的私募机构取得了正收益,首尾相差671.94%。

上海仙人掌资产以基本面分析为导向,挑选价格合适的高质量企业,兼顾风格资产轮换,获得可持续的稳健收益。

华安合鑫成立于2015年,其不做主动择时,将择时纳入到选股体系中。当无法从市场中找到足够多风险收益比的股票时,自动降低仓位;主要的精力放在行业和公司层面,从产业的眼光出发,用金融的视角定价,在拐点买入有安全边际的、行业景气持续提升的优质标的。

荷和投资公司管理规模在10-20亿,旗下共计发行备案了10余产品,不过从其展示净值的产品来看,不同产品之间的业绩分化较为明显。

私募排排网点评:

纳入股票策略私募(10亿≤规模<20亿)今年以来收益比拼的私募有121家,平均收益为11.76%,首尾收益差为146.85%,正收益占比68.97%。

冠军恒邦兆丰坚持价值投资理念,专注研究驱动的投资,自上而下的选择符合时代发展趋势的成长性行业,深度挖掘低估值优秀企业,遵循科学投资流程,有效控制风险,追求复利增长。

靖江飞天投资旗下基金经理具备10余年投资交易经验,具有多年大资金运作经验,是价值投资的实践者,资产管理能力强,具有丰富的资产配置、行业配置和风控经验。

华安合鑫不做主动择时,将择时纳入到选股体系中。当无法从市场中找到足够多风险收益比的股票时,自动降低仓位;主要的精力放在行业和公司层面,从产业的眼光出发,用金融的视角定价,在拐点买入有安全边际的、行业景气持续提升的优质标的。

规模5-10亿股票策略私募基金机构收益前十榜单

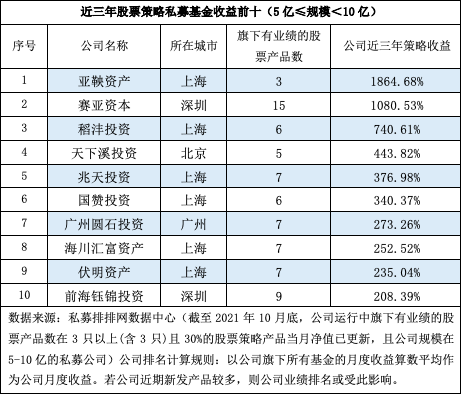

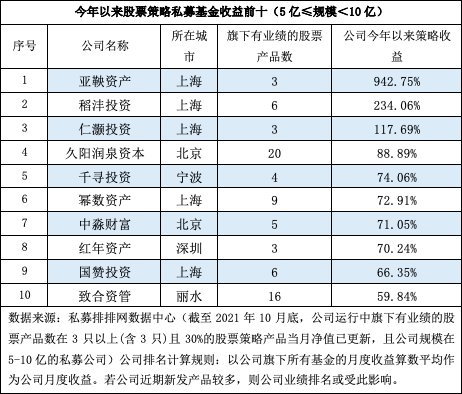

据私募排排网不完全统计,截至2021年10月底,运行中旗下有业绩的股票产品数在3只以上(含3只)且3只以上(含3只)产品当月净值已更新,规模5-10亿的私募有129家。

以下为榜单详情:

私募排排网点评:

纳入股票策略私募(5亿≤规模<10亿)五年期的收益统计的机构共有59家。所有私募机构为了正收益,整体的平均收益为130.13%,首尾收益差为806.45%。

稻沣投资主张以谦逊的心态来投资,正视投研团队的认知能力局限。反对傲慢主观地定义市场本身的对错。当市场的发展与投研团队的判断发生分歧时,优先保护投资人的本金安全,始终将风险控制作为公司的基本理念贯彻。

亚军是赛亚资本,赛亚资本认为高成长X时间=高收益。

兆天投资的投资理念主要包括:1、企业是投资价值的核心,而不是主题、交易和流动性;2、 商业规律决定了投资规律 3、增长是企业价值的核心,确定性是投资成功的保障。

私募排排网点评:

纳入股票策略私募(5亿≤规模<10亿)近三年收益统计的私募机构共有93家,平均收益为143.12%,首尾收益差为1865.99%,正收益占比为98.92%。

亚鞅资产认为,股票的内在价值,是公司未来真实发生的现金流贴现,而股票的价格则是市场对公司未来现金流的贴现。

私募排排网点评:

今年以来股票策略私募基金(5亿≤规模<10亿)中,纳入统计的机构有129家,私募机构的平均收益为23.42%,首尾相差975.66%,正收益占比81.40%。

仁灏投资把资金的安全性放在重要位置,通过专业高效的资产配置,实现客户财富的保值、增值和传承。分享中国经济改革、转型的成果。基金经理叶鑫是华南师范大学经济学硕士,先后就职于高校、实业和投资行业,10多年产业和投资行业经验。注重行业和公司基本面的分析和研究,聚焦新兴成长性行业和景气行业的投资。

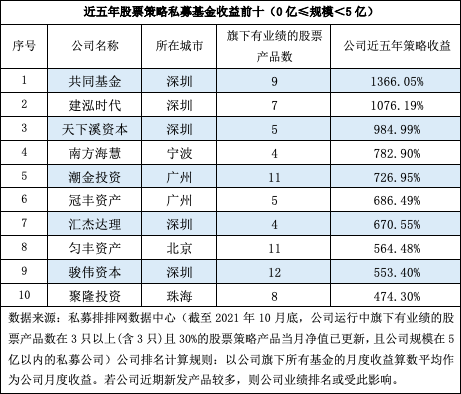

规模0-5亿股票策略私募基金机构收益前十榜单

据私募排排网不完全统计,截至2021年10月底,运行中旗下有业绩的股票产品数在3只以上(含3只)且3只以上(含3只)产品当月净值已更新,规模0-5亿的私募有1084家。

以下为榜单详情:

私募排排网点评:

纳入股票策略私募(0亿≤规模<5亿)五年期的收益统计的机构共有382家。所有私募机构为了正收益,整体的平均收益为94.32%,首尾收益差为1411.34%。

共同基金遵循基本面选股+消息面选时+技术面选点的投资方法进行投资。

建泓时代成立于2015年,坚持以价值为导向的投资理念,通过客观、准确的分析宏观经济形势、行业发展以及公司基本面,遵循一套经过市场检验、严格的投资方法,筛选投资标的。

天下溪资本的投资理念价值投资,在实际应用中结合行为分析。

私募排排网点评:

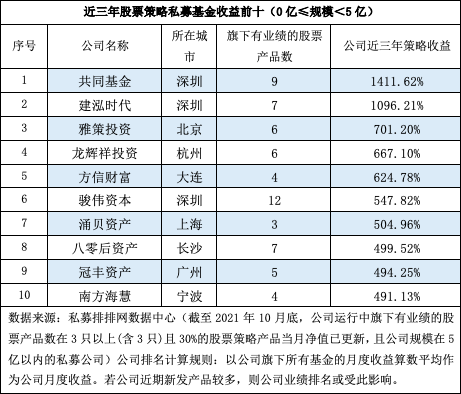

纳入股票策略私募(0亿≤规模<5亿)三年期的收益统计的机构有695家,平均收益为91.89%,首尾收益差为1476.69%,正收益占比96.40%。

雅策投资成立于2012年,2015年于协会完成备案,核心策略为股票策略。

私募排排网点评:

纳入股票策略私募(0亿≤规模<5亿)今年以来的收益统计的机构有1084家,平均收益为12.26%,正收益占比67.71%,首尾收益差为494.97%。

誉庆平资产重视投资价值与成长潜力的平衡,同时兼顾所在行业的启动周期,以较好安全边际买入成长性较高的股票。公司采用的是先选行业再选个股的方法,主要工作是阶段性选行业,选好行业之后,选股则是选择行业的龙头。

塔岩投资是以价值投资为核心的私募证券投资公司。