股市震荡,需要注意什么?跨年行情,应该如何布局?【立即开户,领取福利】

今天的文章,要从一个扎心的故事开始。

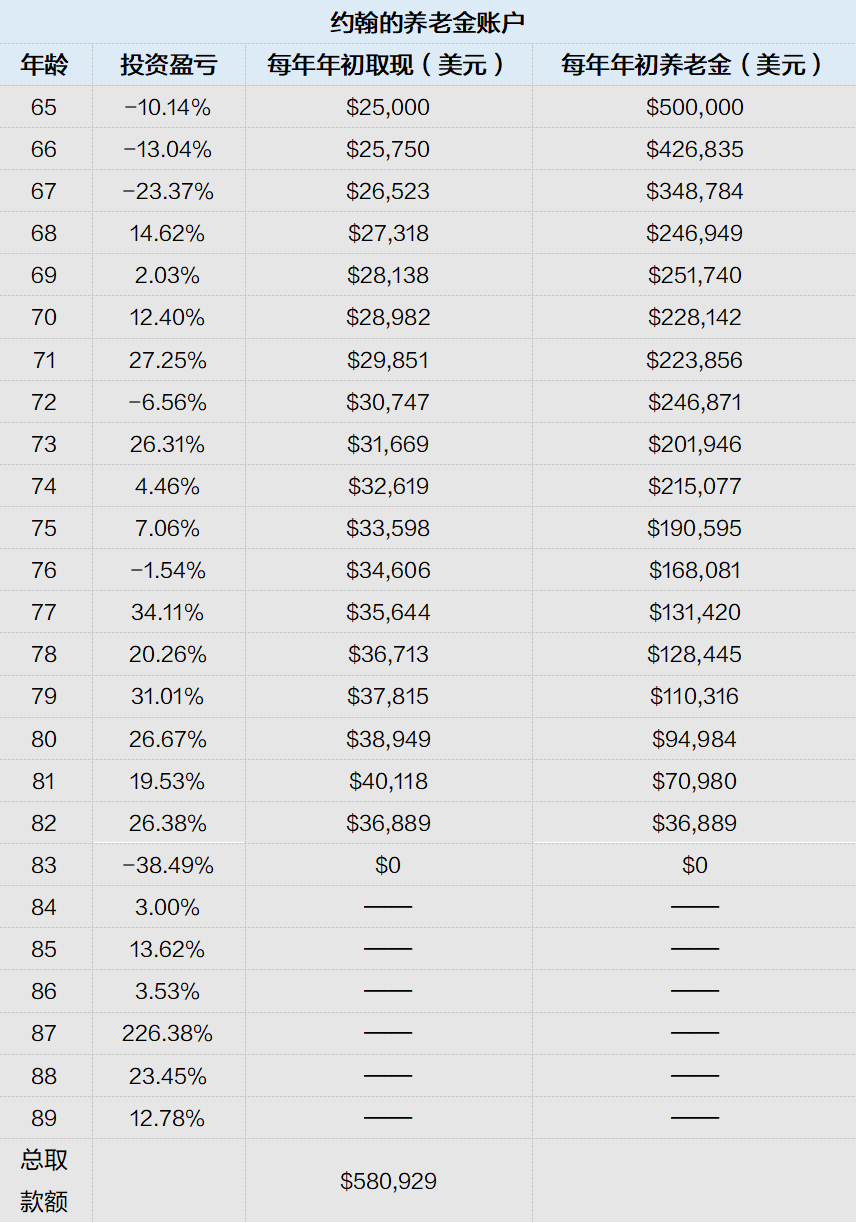

约翰是美国一位勤勤恳恳的“打工人”,在65岁的时候攒了50万美元准备退休。这是远超过美国平均养老金储蓄的金额了,约翰本应该有个充裕美好的退休生活。然而,仅仅在退休后5年,约翰的50万美元养老金就只剩下25万。沮丧的约翰在76岁的时候已经看明白了,他攒的养老钱再过几年就花光了。到83岁,约翰变成了只领取社会福利的穷人。

约翰究竟哪里做错了?如果能重来,怎么做才能大不一样?

约翰的激进账户

事实上,约翰对自己的养老金账户准备是非常用心的。不仅为退休后的资产保值增值设置了“平衡投资”组合(60%股票+40%债券),第1年从养老资金中取5%用于日常消费,并且预估每年还需提高3%的提现比例以防通货膨胀。这样算起来,加上社会保险,约翰理想中的退休生活可以说是有滋有味了。

但似乎事与愿违:

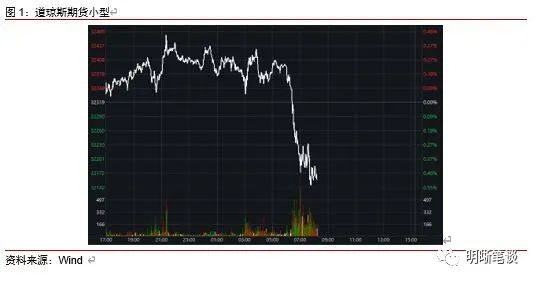

约翰的运气不大好,退休后的前三年就遇到了股市大幅下跌,直接导致50万亏掉一半。为了取现用于生活开支,即使股票下跌,也只能亏本卖出。虽然约翰在77岁以后迎来了连续几年的大牛市,但因“子弹”不足也无法一改养老储备资金大幅缩水的颓势。

令人不禁思考,难道是因为约翰的养老准备金不够多,所以才抵挡不住投资的波动吗?

50万美元用来养老是不是太少了?

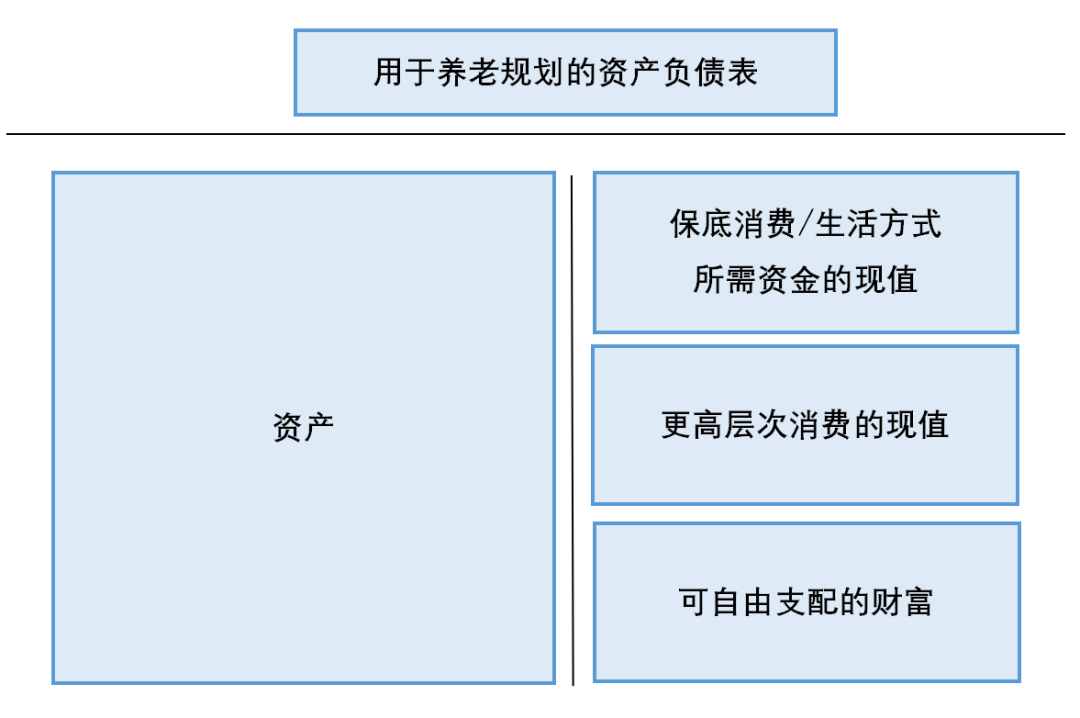

我们先来看看,想要拥有一个舒适的生活,需要如何对自己的退休生活进行财务规划。《养老金投资组合》这本书提供给理财顾问和个人投资者一个比较简明的“个人资产负债表”,或者说是自查模板(如下所示)。这本书的作者是迈克尔.茨威彻,养老金投资组合方面的知名专家,威斯康星大学麦迪逊分校金融学博士,也是养老金行业协会(RIIA)课程委员会联合主席。本书由兴证全球基金翻译,并联合中信出版社出版。

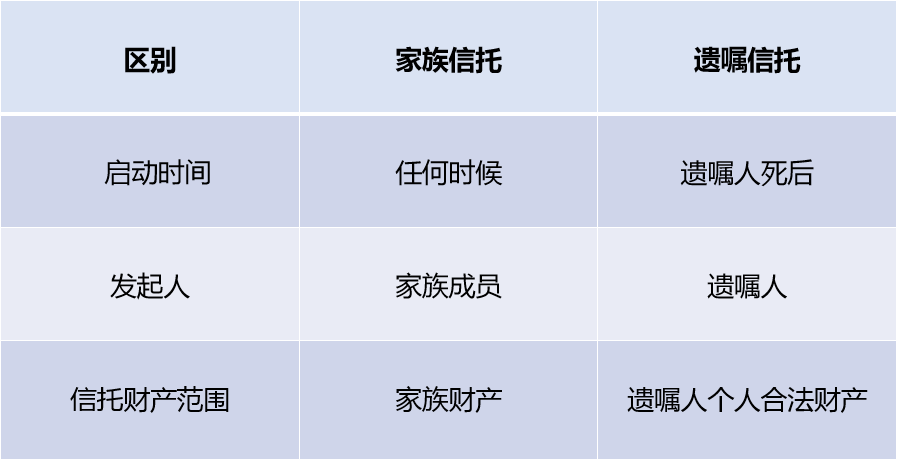

把上面的“个人资产负债表”拆解来看,所谓的“资产”端也就是养老储备来源主要是三部分,一是劳动所得,比如说工资收入、版权、创业所得等;二是金融资产,比如投资组合、房地产、养老金计划;三是社会资源,比说社会保障收入、财富继承、来自家庭和社区的资金援助等等。

既然有养老储备来源,再来看看退休后消费支出的三个部分如何理解。

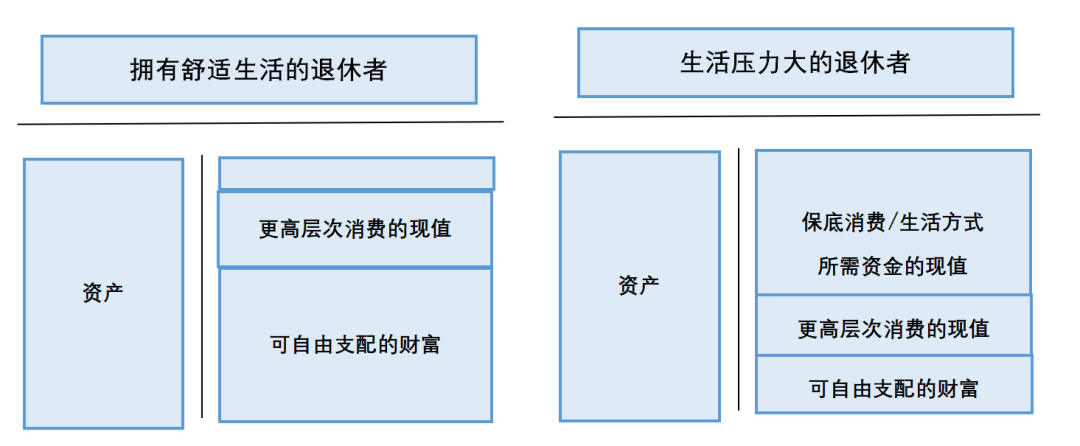

一是保证退休后基本生活的消费,也许不如退休前,但需要保证衣食住行的基本保障;二是“更高层次的消费”,书中是指在充裕的养老生活之后,还能有一笔留给子孙后辈与慈善机构的钱;第三是可自由支配的部分,这是在衣食住行的基本生活保障之外,能通过文化娱乐体育等丰富精神需求的支出。同时,基于不同消费支出在养老金储备的占比情况,书中给出了判断退休后生活是舒适,还是压力比较大的情况:

可见,“拥有舒适生活的退休者”是因为拥有更为充裕的可自由支配消费,仅从这一点来看,约翰50万元的养老储备金是“保底消费/生活方式”之外可以自由支配的财富,并不算少。那么,问题出在哪里了?

关键的退休临界点

显然,约翰对这50万美元退休储备的管理出问题了。

从流动性考虑,退休前后,我们至少有两个状况发生巨大变化:

一是我们不再拥有充足的时间和金额为养老金储备加码、投资增值,失去了大部分开源的入口;二是退休前的养老金储备处于“封闭状态”只进不出,而退休后的养老金处于开放状态,基本是只出不进,这两个状况使得我们的现金流动有很大反差。如果把养老储备账户比作蓄水池,临界退休之时的水量已经固定,如何在退休后开源节流就非常重要了。约翰将60%的资金用于投资股票资产显然是不妥的,相比退休前我们尚可通过时间平滑股市的波动,也可通过在市场低估之时补充“弹药”以期更高收益,退休后投资权益资产所需的长周期和持续投入都基本不再有,便需要降低风险特征,寻找较高确定性了。

可见,临界退休的几年,财富的稳健状况对于未来几十年的投资与消费是至关重要的。虽然约翰投资组合年化收益达到8%,这样的长期投资年化收益并不差。但是退休开始后的前几年亏损给了约翰账户沉重打击,使其无法充分享受复利回报。如果在临近退休之际适度降低风险偏好,通过资产配置转向相对确定性更高的组合,“约翰的退休金”即使无法躲避市场的系统性风险,也不至于受到彼时如此沉重的打击,依旧有机会在未来获得超额收益。

文:李婧

本文来自微信公众号“兴证全球基金”

扫二维码 领开户福利!