原标题:基金红黑榜:2019年想亏都难 偏有部分基金落在大部队后面

来源:金证研

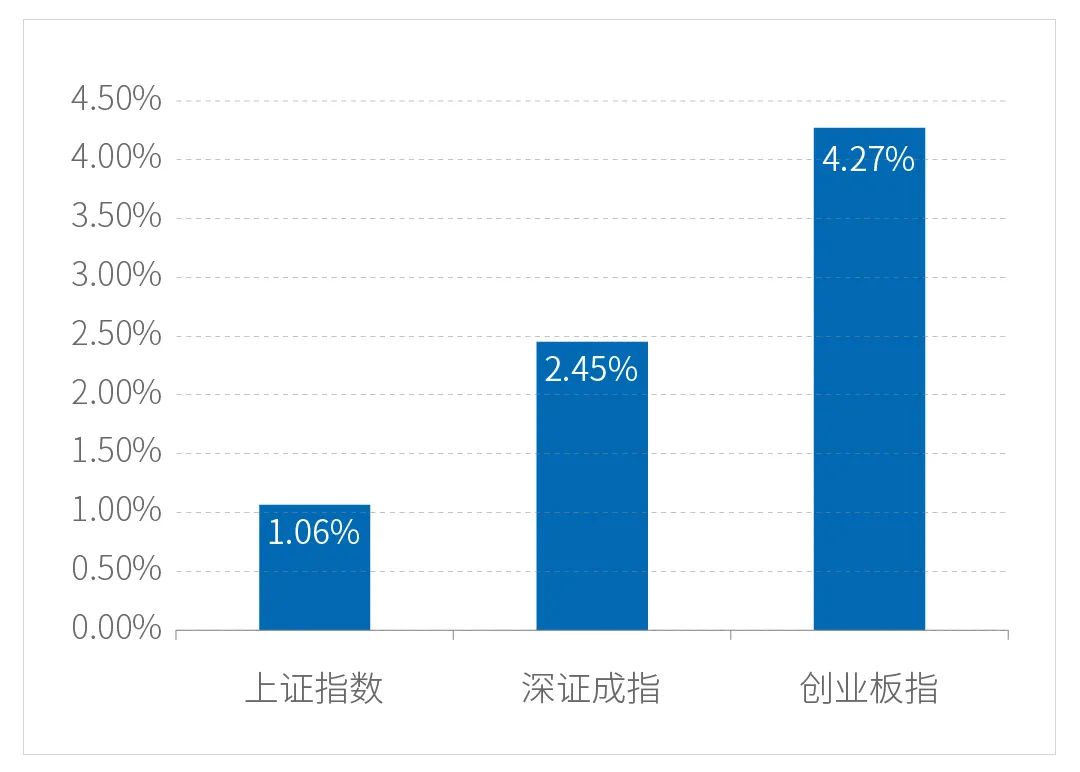

白云苍狗,时间飞快,我们走过2019年,迎来2020年。对于基金公司来说,硝烟弥漫的年终排位战也终于告一段落。凡是过往,皆为序章。借助2019年股市结构性行情,2019年各类型基金都取得不错的收益率。

《金证研》沪深金融组据数统计,2019年以来普通股票型、偏股混合型的公募基金平均收益分别达到41%、35%,债券型基金平均收益为5.88%。在这么好的行情中,想亏都难。但就是在这么好的行情中,还偏偏有那一部分基金远远的落在大部队后面。在2019年全部基金(A/C份额分拆统计,下同)中,仍有47只基金亏损,包括30只债券型基金,17只其他各类基金。下面我们盘点下2019年基金的红黑榜。

一、广发刘格崧包揽前三封顶2019年新科冠军,格林伯锐大幅亏损业绩垫底

在2019年主动权益类基金榜单中,据数据统计,广发双擎升级(005911)、广发创新升级(002939)、广发多元新兴(003745)分别以121.69%、110.37%和106.58%的回报,夺得主动权益类基金冠亚季军。广发基金成为迄今为止唯一一家包揽年度前三名的基金公司,而这三只基金都是由刘格崧管理,刘格崧一战成名,成为2019年新科股基冠军基金经理。

在混合型基金中,排名垫底的是格林基金的格林伯锐A/C(006181/006182),2019年全年的复权净值净增长率为-18.74%/-18.86%,跑输业绩基准-36.75%/-36.87%,成立至今的净值增长率为-18.88%/-19.01%,跑输业绩基准-35.79%、-32.92%。该基金成立的时间不长,成立于2018年11月16日,截至到2019年12月31日,单位净值和累计净值仅为0.8112元/0.8099元。

从该基金的资产配置状况来分析,在2019年3月31日该基金过了建仓期,其股票仓位为52.37%,债券占比为20.04%;2019年6月30日为0,债券仓位提升到53.07%,现金占比为43.59%;2019年9月30日股票仓位为29.13%,债券占比为22.06%。从中可以看出,2019年该基金基本上是维持一个很低的股票仓位,债券和现金的比例很高,看来该基金的基金经理的操作偏谨慎,对今年的股市行情不看好,才会如此保守的资产配置。

格林伯锐A/C,采用双基金经理制,基金经理分别为张兴、宋绍峰。张兴履历显示,其2011年进入国家信息中心工作,曾任国家信息中心中经网金融研究中心负责人,主要从事宏观经济研究、指数化策略、量化对冲投资策略研究工作。2013年初至2015年底,任北京数融科技投资有限公司投资经理,主要负责权益投资。2016年入职格林基金管理有限公司,任基金经理。宋绍峰履历显示,其曾先后在长城证券和泰达宏利基金从事投资研究工作,就读MBA期间曾在Cayuga Fund LLC和Luminus Management LLC从事研究工作。2017年加入格林基金,曾任专户投资经理,现任投资部基金经理。

基金的业绩垫底,不仅仅是基金经理管理能力低的问题,更是涉及到背后投研团队实力羸弱的问题。格林基金截至到2019年9月30日,基金净资产规模11.77亿元,共有14只基金(份额合并统计),四名基金经理。四名基金经理分别为张兴、宋绍峰、张晓圆、宋东旭。从这四人的履历来看,基金经理从业年限最长的是张兴,有着三年左右的从业年限,而张晓圆是从2018年12月份才开始任基金经理岗位,满打满算也就一年时间。四人的从业年限都太短,都没有经历过完整的牛熊市轮回。

格林基金旗下年轻的基金经理,在其基金经理职业生涯刚开始起步阶段就来到这家背景实力并不强的年轻基金公司,羸弱的投研实力并不能给与这些年轻的基金经理以强大的投研实力支持,种种因素导致了其管理的基金业绩在行业中垫底。

在众多公募基金公司中,像格林基金这样的小基金公司还不少,它们的股东方既不是强大的央企集团有着深厚的背景资源,也不是来自银行、证券、信托、保险等传统的金融集团,能够给小基金公司渠道支持。

这样的小基金公司,单薄的股东背景,羸弱的投研实力,不能够吸引优秀的投研人才加盟,也就不能够创造良好的业绩。在行业内资源像头部基金公司流动的大趋势下,小公司生存艰难。

二、南方希元可转债业绩第一不输混基收益,创金合信尊盈业绩倒数待清盘

债券基金方面,2019年是可转债基金的爆发之年,排名前三的分别是南方希元可转债(005461),华宝可转债(240018)、汇添富可转债A(470058),今年以来的净值增长率分别为38.95%、34.81%、33.33%,跑赢业绩基准20.25%、16.48%、12.14%。

在这三只基金中,南方希元可转债成立的时间最短,成立于2018年3月14日,其基金经理刘文良也是三只基金中基金经理从业年限最短的,仅有4.37年。而该基金的机构投资者比例也是最低的,基金中报披露,机构投资者仅占到0.84%。而排名第三的汇添富可转债A(470058),成立于2011年6月17日,其基金经理从业年限高达11.12年,机构投资者占比也达到了82.93%。

债券基金中,创金合信尊盈纯债,今年以来的净值增长率-16.78%,跑输基准收益-18.13%,排在所有债券基金最后一名。而这并不是该基金至成立以来第一次年终回报为负值,从过往业绩来看,其近一年的回报率为-16.7%、近二年回报率为-10.50%、近三年回报率为-8.04%。创金合信尊盈纯债,成立于2016年1月7日,截至2019年9月30日,基金净资产规模仅为7万元。

而创金合信尊盈纯债同门兄弟创金合信尊泰纯债,今年来的业绩也好不到哪去,创金合信尊泰纯债排名倒数第八,今年来的净值增长率为-3.06%,跑输业绩基准-4.41%。创金合信尊泰纯债,成立于2016年10月21日,截至到2019年9月30日,基金净资产规模为30万元。二只基金的基金经理都为郑振源,两只基金的规模都很迷你,处于清盘的行列。

窥一隅而知全豹,创金合信尊盈纯债和创金合信尊泰纯债业绩如此之差,规模如此的迷你,也反映出创金合信基金一些深层问题。创金合信基金公司,其在投资者结构上呈现出机构投资者占有很大的比重,多只基金的机构投资者的比重达到了90%以上。

那些疑似为机构投资者定制的基金背后,或多或少都有委外资金的影子,过度依赖委外基金。一旦委外资金大幅撤离,容易造成基金规模大幅缩水。就像创金合信尊盈纯债和创金合信尊泰纯债,这两只基金从持有人结构上看,前几季度机构投资者占比绝大多数,而2018年年末后机构份额大幅减少。疑似是为机构委外资金量身定做,只是委外资金大幅撤离后只剩下一点点残值。

而在基金行业中,倚靠机构委外资金,迅速做大基金资管规模的基金公司例子还不少,尤其是那些中小型的基金公司更是普遍,例如前海联合基金、华富基金。譬如成立于2004年的华富基金,倚靠一只华富天益货币B 290.95亿元(截至2019年9月30日),该基金第三季度季报披露,仅有一个机构客户,而该机构客户占比高达94.7%。一个机构客户撑起了一家基金公司规模半壁江山还多。

基金公司倚靠机构委外资金能够迅速增加基金净资产规模,而且基金公司还能收取机构委外资金不菲的管理费。只是这世界是公平的,捷径往往是最远的路。这种走捷径的发展战略从长远来说,对基金公司的发展并没有多大的益处,会对基金公司的投研力量造成很大的伤害,造成固收类基金畸形发展,权益类发展羸弱。

三、易方达标普信息科技位列QDII第一,华宝标普油气排名垫底怪油价下跌

据数据统计,2019年全年排名一、二、三位的分别是易方达标普信息科技人民币(161128)和汇添富全球消费人民币A(006308)、汇添富全球消费人民币C(006309),2019年全年的复权净值增长率为47.61%、46.86%、45.28%,跑赢业绩基准131.98%、17.13%、15.56%。而在榜单十至二十位的有7只跟踪标的为纳斯达克100指数,例如第十一和第十二名的广发纳斯达克100指数A/C人民币。

而华宝基金旗下的二只QDII华宝标普油气美元(001481)和华宝标普油气人民币(162411),则包揽了排名倒数第一和倒数第二,其2019年复权净值增长率分别为-12.39、-10.87,成立至今的净值增长率分别为-51.08%、-59.00%。

华宝标普油气美元和华宝标普油气人民币,这二只基金第三季度季报中投资策略中披露到,二只基金都采用全复制方法跟踪标普石油天然气上游股票指数,在报告期内按照这一原则比较好的实现了基金跟踪指数表现的目的。但因为经济增长预期趋势走弱所拖累,油价的下跌牵连跟踪石油上游股票的基金标的指数走弱。 整个三季度,该基金跟踪的标普石油天然气上游股票指数下跌17.7%,下跌幅度高于国际油价跌幅。主要还是由于油价的持续下跌导致投资者对标的指数中的上市公司后续业绩的担忧。

也就是说,基金经理认为这二只基金2019年业绩表现不佳,主要还是因为国际油价下跌冲击到指数中上市公司后续业绩的担忧。

但根据《金证研》沪深金融组分析,从2019年投资于海外市场的油气类QDII的表现来看,还是不错的。南方油气A (501018)年度涨幅为31.12%,诺安油气能源(163208)5.95%,易方达原油A类人民币(161129)30.13%,嘉实原油(160723)28.35%。

四、电子信息、TMT行业称霸指数排名TOP20,中证酒类指数名列指数榜单冠亚军

指数型基金方面,排名前三的依次为招商中证白酒(161725)、鹏华中证酒分级(160632)、富国中证智能汽车(161033),2019年的复权净值增长率分别为86.82%、83.87%、77.65%,可见2019年酒类行业指数是大幅领先其他的指数基金。

尤其值得关注的是,在刚刚出炉的中国银河证券基金研究中心公布的标准主题指数股票型基金(A类)中,过去三年(2017.1.1--2019年12月。31)指标,排名第一的还是招商中证白酒指数分级(161725),期间净值增长率为149.15%,期间年化收益率为35.57%。

而鹏华中证酒指数分级(160632),在三年期中排名第三位,期间净值增长率为149.15%,期间年化收益率为27.78%。可见招商中证白酒指数分级(161725)、鹏华中证酒指数分级(160632)不管是以一年期指标衡量,还是以三年期指标衡量,它们都是很不错的指数基金,长期业绩很稳定。

而从总体TOP20名单上看,共有四只白酒、饮料、食品大消费类指数基金进入前二十。从2019年股市行情来看,消费类股票涨势不错,所对应的消费类股票型基金中净值增长率也很可观,其中排名前三的分别是中欧消费主题股票A(002621)71.43%、易方达消费行业股票71.36%(110022)、中欧品质消费股票发起式A(001044)63.95%。

通过对TOP20榜单进行分析,主要是涉及到信息技术、电子、TMT行业指数基金占据绝大多数,其中南方中证500信息技术ETF/ETF联接A/ETF联接C,三只基金占据第四、第五、第七位。

在宽基指数领域,根据中国银河证券基金研究中心公布的数据,2019年净增长率排名的前三的分别是招商深证100指数A(217016)56.75%、广发深证100分级指数(162714)55.58%、国投瑞银瑞福深证100指数(161227)53.77%。从TOP10来看,跟踪深证100指数的指数基金占据七席,跟踪沪深300指数的只占二席。

2019年排名第一的招商深证100指数A(217016),如果以五年期衡量的话(2015.1.1—2019.12.31),期间净值增长率为47.01%,期间年化收益率为8.01。以七年期来衡量的话,期间净增长率为88.27%,年化收益率为9.46%。可见,招商深证100指数A,不管是以五年期指标衡量,还是以七年期指标衡量,都是很不错的宽基指数基金,长期业绩很稳定。

上述的这些基金都是TOP20以内的指数基金,我们再来说说排名垫底的指数基金,排名倒数一、二、三名分别是信诚中证基建工程(165525)、工银瑞信高铁产业(164820)、银华中证央企结构调整ETF联接(006119)。这三只基金2019年净值增长率分别为,-3.51%、-2.75%、-0.75%。排名倒数第二的工银瑞信高铁产业,成立于2015年7月23日,成立至今的净值增长率为-57.45,累计净值仅为0.4416元。排名倒数第二的银华中证央企结构调整ETF联接,成立于2018年11月15日,该基金今年以来的净值增长率跑输业绩基准-13.23%。

2019年已经过去,基金排位战已经落下帷幕,基金红榜或者是黑榜上的那些基金们,都已经成为投资者和财经媒体讨论的焦点。

我们应该怎样理性看待这些榜单上的基金呢?

借用王亚伟彼时对基金经理的建议,或者能够给与我们一些启发。基金经理的工作中应追求的目标有三层意思:第一个是给投资者创造绝对收益,并不一定是半年或者是一年,但是长期来讲要给投资者考虑收益,但是如果是五年,十年的基金经理还是赔钱的,那么基金经理的个人价值、社会价值体现在什么地方?第二,基金经理第二个目标是战胜指数,这样的话投资者买你的基金是有意义的,基金经理才有存在的价值。第三个目标是前两个目标都达到的情况下,第三个目标才是排名。如果专注力在前两个目标,最后你会发现第三个目标是间接的已经达到,或者是完成了。