2020“银华基金杯”新浪银行理财师大赛,火热报名中。即日起至9月7日,报名参赛将免费领取管清友、罗元裳、陈凯丰等多位大咖,总价值逾700元的精品课程礼包。【点击领取】

“套利者”财通基金 环球老虎财经app

回顾财通基金的业务变迁的“自述”,从2013年低位切入定向增发市场,蝉联“定增王”;到2016年开创“双投再融资”;再到2017年减持新规下迅速发掘“买断式大宗”的投资机会……这些看似特立独行的策略,实则万变不离“套利”的宗旨。如今,资产管理的钟摆似乎又摇到了财通基金等定增特色公募的身上,然而回顾过去五年大起大落的定增市场,不基于投研能力的套利,能否帮助财通基金长期跑赢市场?

不论是基准日价格打八折的“优惠”,还是单一战略定增被监管层“打入冷宫”——当再融资市场开始向公募类产品献媚时,作为从2013年就开始转型定增特色基金发行的“定增王”,财通基金无疑成为了新生态下的宠儿。

根据Choice数据,截止8月13日,过去半年,财通基金的公募、专户产品累计参与了高达近30个定增项目。过去半年中,每三个A股再融资项目,都会有财通基金管理产品积极询价的身影。投研能力在高频项目下遭到稀释,“八折”的诱人的套利空间成为了财通基金加大参与力度的核心关注。

短暂的高光,容易让大起大落的定增市场总能带来风险。从2013年专做通道定增业务,到2015年发行首个定增公募产品,再到2018年定增大面积破发,财通基金曾经经历过“上天入地”的落差,甚至一度因定增计划踩雷乐视而遭到非议。

此外,“宠儿“也有自己的烦恼。公司第二大股东瀚叶股份已然因年报被审计机构出具“无法出具审计意见”而被交易所打上退市风险警示。而由于“瀚叶系”的风险已经开始从实际控制人沈培今开始向上市公司层面传导,财通基金的股东结构无疑又是财通基金的另一重风险。

公募定增“天时地利”,“定增王”C位出道

根据Choice数据,截止8月12日,在过去的6个月中,财通基金旗下管理的公募、专户,委外项目等在A股市场合计参与近29个项目,累积认购非公开发行股票耗资45亿元,包括闻泰科技,中科创达,寒锐钴业,中孚信息等公司的非公开发行项目均有财通基金身影。

而由于国内疫情控制得当,财政货币支持政策接连不断,财通基金的特色定增项目迎来了“双重利好”,定增项目浮盈颇丰。

Choice数据显示,财通基金近半年参与的29个定增项目累积获得二级市场浮盈约11.4亿元,平均个票浮盈率达到+35.83%。部分蹭上热点主题的股票,如哈高科,富满电子,威华股份等项目已经帮助财通基金获得了58%,116%和85%以上的浮盈。

去年11月,萎靡不振的定增市场迎来近三年最猛的“强心剂”:A股定增发行价格由基准价格“最低9折”改为“最低8折”,新增股本锁定期由“36个月/12个月”组合改为“18个月/6个月”。

无独有偶,今年6月以来,市场风传监管层对定增向单一战略投资者锁价发行行为亮起红灯。市场人士分析称,监管层有意将公募产品询价模式确认为参与上市公司定增的主流方式。

凭风好借力,在摧枯拉朽的政策调控下,被誉为“定增王”的财通基金在过去半年中明显加快了参与定增项目的节奏。

然而,偶尔的高光时刻,非常容易让人忽视定增打法的潜在风险。

定增市场浮沉

Choice数据显示,从2013年财通基金转型定增特色开始至今(2020年8月13日),全A股市场至今完成了3573次定增项目,其中1634次存在基金公司参与认购的情形,财通基金在上述项目中参与的比例高达620次。

简单计算,从2013年开始,几乎每六个A股定增项目财通基金就会参与一个;几乎每三个基金公司参与项目的案例就有一个囊括财通基金参与。也是由于这些,在基金行业同质化的老生常谈背景下,财通基金成为了圈内闻名遐迩的以定增为特色的公募基金。

全天候参与定增能打出基金的特色,但在政策摇摆中业绩大起大落,却是单一策略难以避免的风险。

2013年到2014年,由于IPO市场关上大门,定增新股成为了企业上市弯道超车了良策。据统计,2013年全年A股市场再融资239笔,合计发行股票融资3511亿元,其几乎与IPO未暂停时2012年的新股/再融资发行规模持平。

而财通基金也在此时迎来了第一阶段的高光时刻。

2013年至2015年,财通基金合计参与定增项目369个,参与百亿级别项目超过7个,其均位居全基金行业首位,其中明星项目包钢300亿融资,彩虹股份200亿融资等均有财通基金的身影。

不过,2015年前的财通基金均以通道定增业务为核心模式。而直至2015年7月成立财通多策略精选混合基金开始公募参与定增才成为可能。此后两年,财通基金又相继成立财通福享混合,财通升级混合两只定增型基金。财通基金也由此打上了定增特色化公募的烙印。

财通基金也许不会想到,就在公司成立财通多策略精选混合之后,二级市场开始风云变幻。

2016年至2018年年底,财通基金的公募,专户产品合计参与定向增发融资项目287个,其项目数量依旧占据市场第一。但定增“最坏的时代”也接踵而至。据上证报2018年年底的统计,于2016年至2018年实施增发,并且已经完成增发上市的公司总共约有1500家,其中约1200家公司跌破定增发行价格,破发比例达八成,其中较发行价格跌幅超过50%的有超过300家。这一盛况似乎已然向大部分人证明了定增作为“非完美套利”实际存在较大风险。

财通基金在此期间发行的定增特色基金也出现业绩承压的情况。根据Choice数据,财通升级混合LOF,财通多策略精选混合LOF和财通福享混合LOF三只基金成立后至2018年底分别仅获得-29.09%,-9.55%和-29.76%的收益,对比业绩比较基准收益为-2.13%。即便是到了2019年底,上述三只基金仍只有财通精选混合获得了11.69%的正收益,其他两只基金的收益仍然只有-12.13%和-6.97%。

“套利者”

2015年开始的流年不利,让财通基金动起了切换赛道的想法。

2016年9月,财通基金管理层出现大换血。公司原董事长阮琪直接以业内罕见的“因公司经营需要”为由离任,时任总经理刘未升任总经理;而早年履职于东方证券,汇添富等头部资产管理公司的副总经理王家俊升任总经理,公司的业务总基调则从“定增”切换为“投行+投研”的“双投”再融资模式,其或刻意强调投研在定增项目过程中的重要性。

然而换汤不换药,回顾财通基金的业务变迁的“自述”,从2013年低位切入定向增发市场,蝉联“定增王”;到2016年切入“双投模式”再融资资产;再到2017年顺应政策红利,迅速发掘“买断式大宗”的投资机会……这些策略看似特立独行,实则万变不离“套利”的宗旨。

尤其著名的案例则是——虽然财通基金宣传2016年王家俊上任后宣传其严格执行“投行+投研”双投模式,称公司研究员多番实地调研,但财通基金仍然于2017年踩雷乐视网定增项目,后者导致两只财通基金定增专户产品在乐视网一役接近全军覆没,直接引致相关客户亏损接近10亿元。

2019年,财通基金投研能力的“全面性”再次遭到质疑,公司相继踩雷视觉中国与新城控股。巧合的是,财通基金旗下定增特色基金“财通多策略升级混合”,恰恰是踩雷视觉中国的“苦主”。此役也导致当时管理财通多只定增特色基金的基金经理姚思劼离职。

直到近半年,趁着近期政策红利,财通基金的定增项目择选上显得越发“饥不择食”,市面上近乎三分之一的定增项目都被财通基金收入囊中。

环球老虎财经统计,过去半年全A股市场实际共发行的89个定增项目,按照财通基金参与29个计算,其实际参与比例高达32%,即每三个定增项目就有一个是财通基金参与的,“套利唯上”的打法在财通基金内部已然愈演愈烈,项目投研在诱人的套利空间下已然被放至次席。

与精挑细选的价投逻辑相悖,广撒网寻觅套利机会的做法似乎考验着财通的“基金价值观”。即便短至六个月的锁定期和八折的“套利空间”给了基金足够的套利余地,但股东减持节奏普遍遭到遏制,以及A股港股化的大势,使得市场流动性朝着龙头企业靠拢,“套利唯上”的策略仍然存在风险。

套利者的未来

而除去定增市场巨大波动的远虑,财通基金也有一些“近忧”。

6月29日,财通基金第二大股东瀚叶股份披露2019年年报,公司年报被审计机构定义“无法出具审计意见”的报告。受此影响,瀚叶股份被交易所实施“退市风险警示” 。同日,瀚叶股份发布《关于公司控股股东占用公司资金的公告》,称公司控股股东和实际控制人存在占用公司资金的情况,截止2019年12月31日,公司其他应收款中应收控股股东和实际控制人沈培今余额3781万元。

沈培今发迹于股权分置改革时期,以通过大宗交易低价承接“大小非”减持闻名,被称为“上海滩四大寡头”。2013年之后,由于IPO暂停,沈培今瀚叶系开始切入定向增发市场。2015年,已经成为财通基金第二大股东的升华拜克被瀚叶股份借壳,两个“套利者”由此开始走到一起。

从2015年到2016年,瀚叶股份大量涉足定增项目,认购包括亨通光电,金浦钛业,天成控股等项目,除此之外,瀚叶股份以股东身份鼎力相助财通基金多策略升级基金发行,认购了3亿关联份额。而由于2017年减持新规与2018年金融去杠杆,瀚叶股份多个定增项目产生浮亏,且受减持新规影响现金流难以回笼,最终或造成了瀚叶股份拆东墙补西墙的局面。

无独有偶,从2011年开始,那些被称为定增王的“套利者”无不出现资金链问题,2011年,最早被称为“定增王”的PE机构江苏瑞华拿下全市场半数左右的定增项目,但即便有九折安全垫,仍然在2011年当年出现半数项目浮亏的局面。

2013年,上海滩的又一个“定增王”刘益谦借道国华人寿斥资100亿,参与13个定增项目。然而由于资本市场低迷,定增计划则因锁定而套现困难,导致国华人寿偿付充足率告急,刘益谦甚至一度想在2014年放弃国华人寿的控制权。

同样地,因涉及实控人连带担保,做了十年“套利”的瀚叶股份的上市地位危如累卵,现金流捉襟见肘。作为瀚叶股份持有的优质资产,财通基金随时面临着潜在的被变卖的风险。但追根溯源,瀚叶的十年如一日的套利交易风格,最终使得公司面临资不抵债的局面。

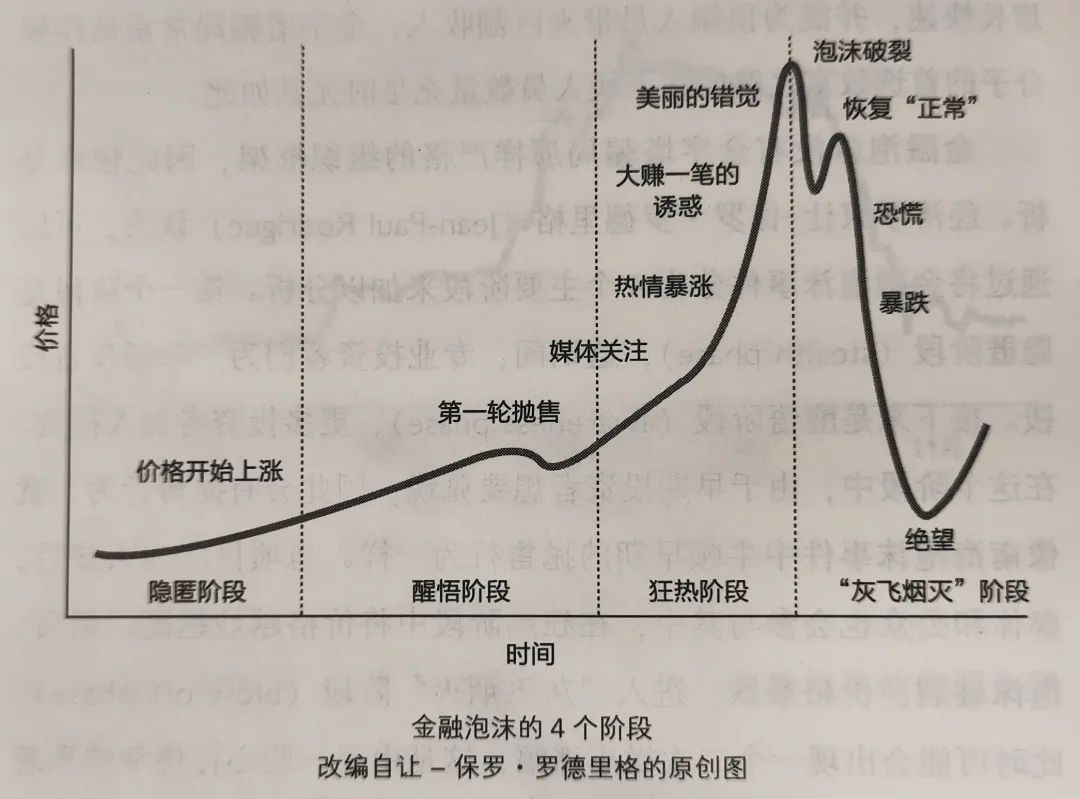

套利者的命运似乎总殊途同归,而海量参与项目,缺乏对项目的投研无疑是“套利者”们失败的共同原因。在A股龙头化,核心资产化的大背景下,如何做好项目投研,是财通基金避免步套利者后尘的唯一方法。

扫二维码 3分钟在线开户 佣金低福利多