点击进入视频直播间

2月27日15:30中信建投证券研究发展部副总裁、首席策略分析师 张玉龙, 华夏基金数量投资部高级副总裁、创蓝筹、创成长ETF等基金经理荣膺分享:2020年非接触经济投资机会。

荣膺主要观点:

荣膺:大家下午好!我接着张老师前面讲的内容,我的主题是想聊一聊中国资本市场一块非常重要的板块,即创业板的投资机会。

创业板在我们国家已经经历了十年发展时间,这十年里,创业板上市公司数量已经达到780家,有效支持新经济、新产业的发展。创业板内部多年以来已经出现一大批非常优秀的企业,包括爱尔眼科、迈瑞医疗、宁德时代这一批非常优秀的上市公司,都是在创业板当中成长起来的。总体上来讲,十年风雨,穿过山和大海,创业板十年的发展见证了我们国家整体经济结构转型和发展的历程。

创业板板块里,有人会说创业板特点就是股票都是小股票,但实际上经过很多年发展以后,这个市场结构已经发生了非常大的变化。创业板实际上真正的特征是新兴成长,代表的是中国一个新的产业,惠及也是新兴产业当中比较优秀的具有代表性的一批上市公司。创业板指数,国家七大战略新兴产业权重重合度高达八成,这跟50、300这些宽基指数里金融、地产占比比较高的情况,其实创业板具有非常大的差异,所以更多是一些新兴成长的股票。

在整个春节过后,创业板行情可谓是一枝独秀。节后创业板下跌之后,出现了大幅反弹,不仅是修复了缺口,也创下了近三年新高这个指数的点位,整体涨幅是非常强势的状态。创业板表现出来这样一种强势短期来看和整个市场和资金对于整个板块的投资机会、投资价值的认可有非常大的关系。首先是节后整个资金链非常充裕,央行有更多净投放的力度,市场带来对于受疫情影响比较小非接触经济的股票新兴产业投资的趋势,资金短期对创业板有比较强的追捧效应。

到昨天为止,创业板收于2180.70点,PE是55.4倍(静态PE),这个PE位置属于历史70%分位。从这个角度来讲,创业板现在估值水平走到现在这个位置,说它便宜其实并不是很便宜,说它贵,如果跟2055年当时市场到达创业板估值高峰相比,实际上还有很大的差异,按照2015年估值顶峰时,创业板整体盈利能力是大不如现在,但是估值曾经达到140倍的市盈率的估值。所以现在市场估值水平从历史数据来说只是中位数偏高往上的位置,但是离真正泡沫化还有比较大的距离。

创业板这样一个投资趋势的形成并不是春节过后形成的,实际上去年每一次和投资者沟通过程中,就已经发现外资是对资金和投资节奏把握非常敏感的一个资金流。在2019年,整个外资对于创业板加速式的配置,就能看出这个板块发展的端倪。

在2016年以后,外资逐渐开始对中国的资本市场进行增配,一开始大家看到外资买的全部是蓝筹白马股,其实到了2019年时,这个细节发生了很明显的一些变化,去年外资整体流入规模依然很大,但是截止到2019年三季度末,外资实际上对创业板公司持股数量、持股市值都已经产生非常大的提升,这是2018年现象所没有的。这是2019年时,当时边际推动创业板行情的重要因素之一,它们持有创业板市值已经到达了700多亿的程度。以前大家说创业板的公司只是境内的投资者对于相对于新兴成长型企业有比较高的风险偏好,境内资金比较喜欢投资参与,其实这个现象已经发生了明显的变化,就是外资也在非常认真的考虑到这里优质股票的成长性,进行进一步的配置。

为什么创业板会出现这样一个资金追捧的状态?一个板块的上涨不只是有资金追捧的效应到来,肯定有其内在的原因。

中国A股市场定价相对来说还是比较有效的,走到今天这一步还是以盈利为准绳的定价市场。我们看到的是创业板指为什么在三、四季度时有非常明显的超额收益,跟里面的上市公司的净利润增速要明显高于主板股票是密切相关。在年后,创业板的这些上市公司已经基本把年报的信息披露出来了,披露速度要高于主板上市公司的,在这个过程中,2019年四季度净利润累计增速,与2016年相比,从三季度时,当时还是-1.72%,一下翻正到66.9%的净利润增速。这是一个非常明显的上升和反弹的区间。

我们看到四季度时创业板同比增长率已经达到20%以上,但其实其他主板指数,沪深300一直非常稳定在10%左右,这是一个核心的定盘石,其他跟创业板同等市值规模大小的,如中证500,整个净利润同比增速就达不到创业板的增速水平。也看出为什么资金会愿意去增配创业板,背后主要的逻辑还是它的投资业绩的增长。所以我觉得创业板增长并不只是短期的反弹,其实是经历过一个长期的化解过去一些不利的包袱,重新轻装上阵以后具有长期向上趋势好的正循环。

2017年时,当时创业板的盈利下滑到负的区间,到了2018年初有一个小幅回升,2018年底到2019年这段时间是集中业绩暴雷的释放,这一轮业绩释放以后,很多创业板的上市公司是甩掉了包袱的,反而对后续盈利的修复带来比较大的改善。现在从盈利周期角度来讲,创业板应该进入了正当时的好的阶段。

P9,除了自身基本面的因素以外,投资政策的变化是对创业板推动是密不可分的。当下盈利情况来看,创业板估值水平如果用现在的盈利水平来看,基本上要预计到2020年时,创业板这些上市公司净利润增速要达到70%左右才能撑起现在的估值,明显市场不只是对2020年有期待的,因为投资政策的重大变化,市场应该在未来三到五年时间内,都对于创业板有一个比较好的合理的投资预期。

其实我们看到有几个重大的政策面的变化,这个变化是潜移默化,从去年就发生的,但是当政策出来时,市场对它的解读还是偏保守的。

第一个政策,去年10月份,证监会发布了《关于上市公司重大资产重组管理办法》的并购重组新规,有五个方面比较大的修订,主要包括重组净利润的认定、上市公司的配套融资、把“累计首次原则”缩短到36个月,同时加强对于并购重组的业绩承诺,最后重要的是放开创业板的借壳限制。这五点修订完之后,我们觉得这其实是一个极有可能再次推动创业板产生并购重组进入一个活跃期,有效去改善市场对创业板整体盈利增长预期很重要的举措。

有人会问并购重组到底对于上市公司的经营来说有什么样的帮助?历史上来讲,创业板本身内生的盈利动力总体来说比较弱,因为是一个新兴产业,所以很多依靠的是外延式的并购去反过来作用于上市公司提供这种内生的增长动力。所以在并购重组新规下,2014年并购重组新规放宽以后,市场进入宽松期,2015和2016年是创业板一轮大幅并购重组数量的两个年份。在政策收紧后,整体板块并购重组的数量有一定程度的下滑,我们判断这次并购重组新规放宽极有可能再次推动创业板并购重组方面的活跃,也改善市场对于创业板本身盈利增速的预期。

另一新规是2月14日,证监会发布了一系列管理办法,包括《上市公司证券发行管理办法》《创业板上市公司证券发行暂行办法》,《上市公司非公开发行股票的实施细则》等一系列配套征求意见稿最后的认定,这个征求意见稿在2019年11月就已经开始对市场有征求意见了,这次颁布,整个推进力度非常大。2019年出的时候,市场短期解读是偏比较谨慎的,因为当时觉得有可能市场再融资的放宽会增加对市场融资抽血的力度,但实际上这个再融资对创业板板块来说非常有必要,因为它的长期积极利好因素会更加明显。上市公司定增条件放宽以后,折价率提升,也缩短了锁定期,不受新规限制,这些就会非常大的鼓励上市公司愿意定向增发再融资,另一方面投资者也更加有动力去参与到这个市场当中来,因为过紧的政策会导致很多投资者不愿意参与这样一个市场。

我觉得适度放松再融资,在现在市场环境下还是有必要的。以前在融资没有放宽时,很多创业板公司作为民营企业,整个融资渠道非常受限的,只有一条办法就是资本减持股票,在非常低的位置上,这是负反馈的过程,有可能极大的挫伤企业经营者或产业资本经营的积极性,所以在一定程度上恢复再融资的政策,在现在这个阶段,初期一定对市场还是重要的一个促进作用。其实政策推动就会使创业板的上市公司在市场投资者的预期发生了很明显的拐点。

还有一个重要因素是商誉减值,相当于历史包袱的因素。创业板在过去两三年受非常大压制的因素就是前两年的并购重组带来大规模的商誉减值压力非常大,如2018年底到2019年底,实际对创业板上市公司当时的盈利是有过重创的。这是一个很周期性的行为,因为基本上在并购时形成了大量的商誉,跟承诺期也有关系,一般在承诺期内,大家会尽可能去达到业绩要求的释放,但一旦过了预计的承诺期,业绩实现的可能性不强以后,就会造成业绩承诺盈利大幅下行现象的产生,从而产生2018到2019年初的业绩暴雷。这个现象我们发现在经过2019年的行情以后,基本上得到了消化,现在又重新回到了相对来说整体商誉减值压力下降的市场环境当中。所以这个我觉得是轻装上阵财报层面比较好的一个因素。

最后想说的是,创业板为什么正当时?除了盈利处于上升状态,政策是在呵护支持创新产业的发展,商誉减值历史包袱消失之外,最重要是两大因素:1.资金链。资金链利率下行非常有利于成长股这类轻资产行情的,利率上行会杀市场的估值,利率下行会提升资本市场估值,所以这其实是一个通行的道理,创业板更受资金链敏感性,是非常敏感的一个板块。一季度整体GDP增长压力会比较大,有可能会进行相应下修,这种情况下,货币政策的容忍度就会比较高,同时也受海外整个市场环境的影响,因为整个海外都处于流动性相对比较宽松的状态,在这个时候,一些逆周期稳增长的政策步伐也会相应加快,包括节后,央行进行大额流动性的投放,以前春节后的十天一般都是央行去回笼流动性的时候,今年出现了相对比较特殊的状态。未来,我们有可能会看到的是降准,甚至也不排除降息的可能性,这其实都是尚处于政策容忍空间范围内的。如果整体市场利率水平进一步下行,对于市场风险偏好的提升和创业板整体估值应该是一个相对比较正面的影响因素,对于科技为代表的TMT的板块也会是一个非常重要的催化因素。

创业板风口,今天标题是新时代的核心资产创蓝筹,创业板本身是一个科技股的大集合,今年整个风口还是科技大周期拉开序幕,这个序幕里,创业板应该是核心的围绕着一些科技板块最容易受益主要的核心资产。所以我们会在这个过程中看到市场的风格出现一定切换,会看到新的王者对于旧的王者的取代。过去几年,资金一直都是在追逐白酒、家电代表的传统消费白马股,但到了今年发现“旧王”逐渐被以科技股为代表的“新王”取代的市场主导风格,核心原因还是在于今年整个科技板块行业景气度本来就是向上的。

从硬件、5G、芯片一些硬件设备开始,下半年可能逐渐开始围绕到软件服务产业也会相应产生发展的机会。今年创业板本身产业结构的构成是和科技股相关度是力度最大的板块之一,所以我们也觉得这是我们对于创业板今年整体投资的价值或核心资产投资定位的一个判断。

在这样一个行情里,创业板应该用什么样的投资工具来把握住这样一个市场行情?

创业板这个板块有一些特点,这个板块780多个股票,上市公司有大有小,龙头的股票市值有很多已经过了千亿,尾部股票一两百亿大有人在,这个市场板块仍然是良莠不齐的状态。股票数量非常多,投资者投资过程中,有很多人也并不懂这些创业板的上市公司都是做什么的,因为其实整个科技本来就是一个普通投资者在理解上面或在技术的路径上理解相对比较困难的一个方向。所以,对创业板高波动性、高成长性的投资,采用组合投资、指数投资的方法,对于普通投资者来说应该是一个更好的选择。

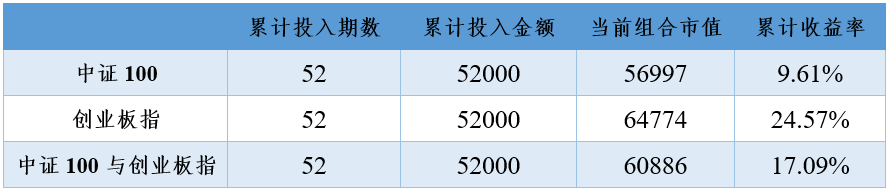

2019年以来,A股市场快速回暖,整个成长股的涨幅是居前的,这个过程中,指数跑赢的个股。创业板个股的涨幅中位数是22.28%,但创业板指数涨幅是34.27%,还是跑赢的个股涨幅的中位数。这个现象并不是2019年单独发生的,不管是2019年还是过去三年,还是创业板开板以来,创业板个股能够跑赢指数的比例都是低于50%的。由此可见,要想去投成长股,选择指数是相对比较省心和高效的投资方式。

这时候就要想到投指数,怎么样能让指数更加智能一些?其实这是一个很重要的因素,因为创业板指最近才重新回到了新高,经历了好几年的时间才重新回到2000点,大家如果真的核心资产直接持有市值加权的指数,可能市值加权指数可以帮助你短期流非常好把握住板块的行情,但是长期投资市值加权指数时,可能还是会有一些资金面的损耗。举例,市值加权是以股票市值是多少,就分配这么多资金比例在这些股票上,每次可能会想像到如果涨比较多的股票,市值比较大,再次投资资金分配时,这些股票可能分配的权重会特别高,长此以往下去,每一次在做,每一次对你的资金都有损耗。其实我们是可以在市值加权基础上对于创业板特殊的板块一些特殊的投资者行为做重新优化的处理,我们设计出一些更适合投资者作为长期核心资产持有的以追求收益为导向的指数的标的。这是创业蓝筹指数设计的出发点。

创业蓝筹指数设计思路。大家在投创业板股票时,都知道就是想要买创新成长股的风险暴露,最重要的是什么?最怕两点:1.我买了这个股票不太靠谱,其经营业绩不太行,基本面不行。2.创业板股票因为盘子小,非常容易短期出现炒作过热的现象。大家可能更加担心买这个股票买在了高点。

我觉得大家在创业板投资里大的方向最需要注意的就是这两点,创业蓝筹指数整个设计就是针对这两点来做的相对优化的改善。

首先指数是把780个股票前30%的股票作为一个样本池,也就是说选择的是头部200多个相对已经有一定基础的股票,然后用质量类因子来进行筛选,选择盈利能力要非常好,会计报表非常健康,没有过多扩张状态,没有马上就要面临财务违约的风险。以这样一些因素来刻划什么叫做质量比较健康的创业板的上市公司,把这部分公司给筛选出来。同时,也会一起看这些公司股价是否波动性短期非常高,因为往往一个股票如果刚刚经过资金链一轮热炒以后,有可能波动性大幅上升,通过波动率因子,把这些股票筛出来,我们倾向选择相对波动性比较低的一些股票,这才能让我们后续在比较合理的价格去介入这些创业板的上市公司。其实这个方法非常简单,就是在做的时候相对比较认真一点,我们可能每个季度都会做这样一个指数的调整。

为什么我们要看质量的因素,到底对于后续投资效果有什么样的影响?

以投资稳健因子为参考因素。中国上市公司有一个特点,即对外投资资金的使用效率略有不足,创业板政策并购重组刚刚开放,再融资刚刚开放,这样投融资两头都重新放宽基础上,这个时候去做创业板的投资,应该更加注意这一点,即适当对外扩张投资是可以容忍的,但过度投资、过快并购式增长,大家还是要对这些公司保持谨慎,如果大家盈利能力是一样的,ROE是一样的,增长率是一样的,我们更愿意看到这是来自于内生增长,而不是一个完全由并购重组而产生的增长。

在这个因素上,这个因子在未来创业板的投资当中,新政以后应该更加有效。这个我觉得是一个非常重要的筛选指标。

低波动因子在创业板投资当中非常有效。A股市场是一个缺乏做空定价机制的市场,包括创业板的很多股票,现在如果想要股价涨到高位,希望回归到合理水平,目前不管是融券还是其他方式,其实这个过程比较困难,可能有产业资本的减持,可以形成一波的卖压,融券可能形成一波卖压,但是幅度不够大。所以其实很多时候创业板的上市公司股价到了一定高度以后,最后的回归基本靠多杀多,就是多头慢慢退出股票,慢慢回归到合理价值,就会使得高波动率股票后续业绩回撤的概率是在上升的。

我们在A股,发现在创业板里,低波动因子长期来看是比较有效的,特别是在当下,经过创业板一轮比较迅猛的上涨以后,现在做组合重新调整以后,其实更加应该注重筛一些涨幅不要过大的组合继续持有。

以上是对低波动因子我们做股票筛选的必要性。

把这些因子都做完了以后,重新构造一个投资组合,这个组合简单来说就反映两件事:

1.体量大的公司肯定在组合里权重比较大,相信即使在创新成长的行业里也是强者恒强的市场。

2.在同样市值基础上,质量更优的、股价波动率更低的,我们会放更高的权重。

加权方面就是这两句话比较通俗的介绍。

我们做完了以后,就创造了创业蓝筹的指数。

这个指数推出来,长期资产配置的效应就已经开始产生了,蓝色是创业蓝筹指数,相对于创业板指,累计收益率在牛市里面基本能跟上创业板指的涨幅,熊市里或波动市里,相应抗跌性效应就出来了,如果有一条这样好的特征,我们就认为它其实是一个很好的投资策略,牛市里面大家也不用贪心,只要基本上跟这个市场的板块一样的涨幅就可以了,熊市里可能有更灵活的调整,指数可能会进入调整时及时地换仓到新的一批股票当中,规避掉一些大幅的下跌,这个对于投资者长期的资产保值增值其实是有很好效益的。

创蓝筹的指数累计下来年化收益率比创业板指能够高出8%-10%的年化收益率,这是创业蓝筹指数设计出来聪明、智能的地方。

从跟创业板比较年份也可以看到,除了创业板大牛市以外,创业蓝筹指数都是很能明显战胜创业板指的。

和市场上其他的如创业板50指数,创50主要根据流动性来选,这个指数的弹性可能会非常好,但可能在抗波动的市场环境当中,因为很难避免前期买的流动性好的股票可能是市场过度抬升的股票,不排除这样的因素。其实我们看到创蓝筹的指数在很多市场波动性放大的年份也是能够很明显去跑赢创50的。

以上是我们在做创业蓝筹指数整个设计的初衷。

这个指数设计是2019年1月份正式通过深信息公司发布的,现在在各个行情软件,如万得行情上,在开屏左上角A股市场核心指数里就有创业蓝筹指数,代码是399295,从我们推出样本以来到昨天,整个指数累计涨幅是85.22%。指数走势图,红色是创业蓝筹指数,其他是一些核心创业板的标的,创业蓝筹指数的指数特征是涨幅跟市场差不多,但确实体现出低波高质量的股票的投资效应,即波动性会大幅下降,这就会让投资者更敢于拿这样的投资品种作为长期资产配置品种,它不是一个短期炒行情的工具,确实是值得大家长期要配创业板,可以适合买这样一些智能指数的。

我公司在2019年6月14号也推出创蓝筹ETF,代码是159966,成立以来到昨天单位净值已经是1.48,所以还是给投资者赚了一波很好的收益率。

接下来随着创业板行情的演化,一定会出现板块分化的状态,所以越是这个时候,一些Smart-β的策略可能比市值加权有更好的抗跌和长期保值增值的属性。我们也是觉得这个可以作为一个全年核心的配置资产去进行长期的、定期的投资,分散资金,也化解创业板高成长股投资时的波动性。

我今天主要讲的内容就到这里,总结下来,整个创业板除了自己基本面很给力、很支撑以外,本身受政策的利好,这是从上而下的,也是受资金面利好的呵护,同时前瞻性地去看,它也会继续受益于以科技股为核心的新兴成长板块长周期的行情。所以现在是一个创业板投资正当时的年份,后面创蓝筹ETF和这些指数的产品,其实可以作为普通投资者一个非常好的投资创业板核心资产的投资工具。

今天的分享就到这里。谢谢!

基金经理简介:荣膺女士:北京大学光华管理学院会计学硕士。2010年7月加入华夏基金管理有限公司,曾任研究发展部高级产品经理,数量投资部研究员、投资经理、基金经理助理、MSCI中国A股交易型开放式指数证券投资基金联接基金基金经理(2016年10月20日至2018年9月16日期间)、MSCI中国A股交易型开放式指数证券投资基金基金经理(2016年10月20日至2018年9月16日期间)等,现任数量投资部高级副总裁,上证主要消费交易型开放式指数发起式证券投资基金基金经理(2015年11月6日起任职)、华夏中证500交易型开放式指数证券投资基金联接基金基金经理(2016年10月20日起任职)、华夏中证500交易型开放式指数证券投资基金基金经理(2016年10月20日起任职)、华夏沪港通上证50AH优选指数证券投资基金(LOF)基金经理(2016年10月27日起任职)、华夏智胜价值成长股票型发起式证券投资基金基金经理(2018年3月6日起任职)、华夏MSCI中国A股国际通交易型开放式指数证券投资基金联接基金基金经理(2018年9月17日起任职)、华夏MSCI中国A股国际通交易型开放式指数证券投资基金基金经理(2018年9月17日起任职)、华夏中证央企结构调整交易型开放式指数证券投资基金基金经理(2018年10月19日起任职)、华夏中证央企结构调整交易型开放式指数证券投资基金联接基金基金经理(2018年11月14日起任职)、华夏创业板低波蓝筹交易型开放式指数证券投资基金基金经理(2019年6月14日起任职)、华夏创业板动量成长交易型开放式指数证券投资基金基金经理(2019年6月21日起任职)、华夏创业板动量成长交易型开放式指数证券投资基金发起式联接基金基金经理(2019年6月26日起任职)、华夏创业板低波蓝筹交易型开放式指数证券投资基金发起式联接基金基金经理(2019年6月26日起任职)、华夏饲料豆粕期货交易型开放式证券投资基金基金经理(2019年9月24日起任职)。2020年1月13日担任华夏饲料豆粕期货交易型开放式证券投资基金发起式联接基金基金经理。2020年2月25日担任华夏粤港澳大湾区创新100交易型开放式指数证券投资基金基金经理。