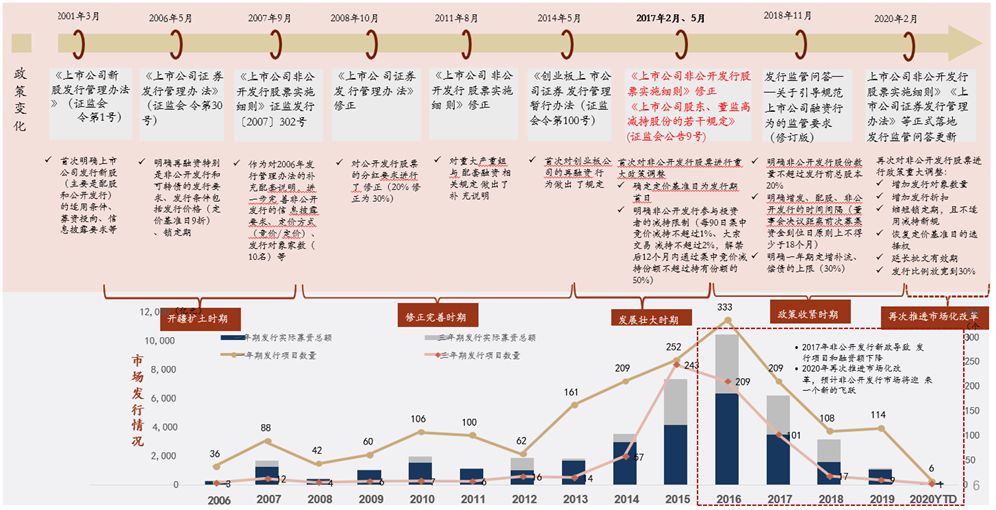

2019年11月8日证监会就再融资制度进行修订,并公开征求意见。经过3个月后,于2020年2月14日正式发布《关于修改<上市公司证券发行管理办法>的决定》《关于修改<创业板上市公司证券发行管理暂行办法>的决定》《关于修改<上市公司非公开发行股票实施细则>的决定》(统称“再融资新规”),自发布之日起施行。

此次修订后的再融资新规显著放宽对主板(中小板)、创业板上市公司定向增发股票的监管要求,从再融资供需两端进行全方位的松绑。不仅有利于增强以股权为主的直接融资,增强资本市场对实体经济的支持,助力上市公司抗击疫情、恢复生产,有利于上市公司做大做优做强;同时也有利于定增市场的再度活跃,也令定增市场吸引力大大增强。

再融资政策的变化与创业板走势

从供给端来看,大幅降低创业板再融资的门槛,提高定向增发的规模,有利于增强以股权为主的直接融资;从需求端来看,提升定价折价率上限、缩短锁定期、放松减持限制、降低投资者参与门槛四大维度全面提升定增市场的吸引力。

1

再融资新规全面松绑

此次再融资制度部分条款调整的内容主要包括:一是精简发行条件,拓宽创业板再融资覆盖面,大幅降低创业板公司再融资门槛;二是优化非公开制度安排,支持上市公司引入战略投资者;三是延长批文有效期,方便上市公司选择发行窗口。再融资新规从发行条件、定价基准日、发行定价、发行对象、发行规模、锁定期、批文有效期等多方面进行松绑,充分体现了市场化改革的方向。

具体来看,再融资新规与之前的政策相比,主要有以下变化:

(1)创业板非公开发行股票取消连续2年盈利和前次募集资金基本使用完毕的要求;创业板公开增发的条件取消最近一期末资产负债率超过45%的要求。

(2)调整非公开发行股票定价基准日的规定。定价定增的为董事会决议日、股东大会决议公告日或发行期首日;竞价的为发行期首日。

(3)调整非公开发行股票定价和锁定机制,将发行价格不得低于定价基准日前20交易日公司股票均价的9折改为8折;将锁定期由原来的36个月和12个月分别缩短至18个月和6个月。

(4)解禁后不适用“减持新规”的限制。

(5)认购对象由原来创业板不超过5名、主板(中小板)不超过10名统一改为不超过35名,单份认购金额下降,参与门槛降低。

(6)非公开发行的股份规模由此前不得超过总股本的20%提高到30%。

(7)此次非公开发行批文的有效期从6个月统一延长至12个月。

(8)此次正式发布的新规与征求意见稿相比,在“新老划断”的时点有所改变。即新规正式适用范围以再融资申请是否发行完毕为分界线。再融资申请已经发行完毕的,适用修改之前的相关规则。在审或者已取得批文、尚未完成发行且批文仍在有效期内的,适用修改之后的新规则。

(9) 新规强化对“明股实债”等违法违规行为的监管。

二

定增将再度成为再融资的主要工具

总的来看,此次再融资新规体现了金融供给侧改革和市场化改革的精神。有利于增强以股权为主的直接融资,增强资本市场对实体经济的支持,助力上市公司抗击疫情、恢复生产;有利于科技创新和经济转型;有利于提升上市公司质量。

此次再融资新规,叠加此前公布的资产重组新规,有助于上市公司做大做优做强,上市公司外延式扩张将再度迎来爆发式的发展。2019年10月18日,证监会正式发布《关于修改〈上市公司重大资产重组管理办法〉的决定》。该决定在一定程度上放松了上市公司重大资产重组的限制,包括创业板可以借壳,放松借壳条件,恢复配套融资等。

毫无疑问,定增将再度成为再融资的主要工具,定增市场将再度活跃。普遍预计2020年定增募资规模将突破1.8万亿再创新高。

在当前市场点位和估值水平处于相对底部区域的A股市场,本次再融资新规从提升折价率上限、缩短锁定期、放松减持限制、降低参与门槛四大维度全面提升定增市场的吸引力,令定增产品将再度成为具有吸引力的投资产品。