来源:投基家

过去一周,海外出现了二十年一遇的暴跌,很多朋友来电询问。本文是今年写给客户的第二封信,略加修改,呈现在此,算是本公众号第二篇直面市场的文章。本文稍长,希望大家有耐心读完。

我在申万做研究员的时候,最大的福利就是可以和这个市场上各种流派的顶级高手畅聊。等到我自己做投资以后,一直期待能有效融合,找到一种不败的全天候操作策略。经过了很多年的探索,我终于发现:其实没有什么最优的策略,只有最适合自己的策略。我们不能假想自己是哪种人、怎么做,我们必须对自己诚实。

就我而言,我们的擅长是基本面分析、市场分析和团队建设,所以我们赚两种钱:由于基本面改善带来的收益(例如2017年的核心资产)、由于基本面被低估带来的收益(例如2018年年底的抄底)。而利用市场的趋势强化及索罗斯式的投资,一直是我们心向往之的东西。

基于这么多年的经验和研究,我们大致能判断基本面的方向和市场热度。我们也据此形成自己的投资策略,但市场的走势有时候会和这两者都背离很大。就算判断对基本面的 走势,也不代表看对市场的方向;就算知道市场的热度已经100度,它也可能继续上升到 120度。既然如此,为何还要对此孜孜以求?因为这是我们的擅长和唯一能做的,而且从长期和概率而言,这两者也是有效的。依靠这种方法,至少可以形成具备一定胜率的策略,让我们在这个市场上稳定赚钱。所以,接下来还是从这两个角度去展开分析。

一、基本面的变化:从50度到20度

基本面是很多维度的,并不简单是宏观经济,还要包括产业、中观、微观、资金、估值、政策空间等,所幸我在申万七年已经建立了一套完整的系统。其实从去年4月起,我们就发现基本面恶化的苗头,盈利和估值的匹配性被不断破坏。

但即便如此,在春节之前我们还是想不到会有这么一次灾难。春节期间有很多类比新冠和SARS的文章,认为经济会像03年那样冲击一下并马上恢复。我们在一月底写给客户的信中做了仔细分析,觉得这种观点太过乐观。当时大家普遍认为:2月4日疫情见拐点、2月9日(最晚2月17日)复工、3月基本正常化,不存在海外扩散和传回的可能。时至今日,已经不用争论,事实摆在眼前。到春运结束的2月20日,交通返程才20%多、工信部公布的中小企业复工率不及三成,高频的地产汽车销售均下降90%、钢铁库存累计、水泥旺季降价· · ·2月29日公布首个关于2月的全面经济数据PMI,制造业35、非制造业 29,都是2005年有数据以来新低,比2008年最惨烈的时候还低。两会已经推迟,一季度受损严重,3月份将有大量上市公司发布一季报业绩下滑50%甚至亏损的公告· · · 海外已经开始蔓延。

有人说,一季度可以理解,后面V回来就好。我们认为这种观点还是太乐观了。首先:国内产业链的恢复需要时间,你的生产需要零件,而你生产出来的东西要运出去,相互之间是掣肘的,而各地的复工和防疫节奏不一样,完全恢复需要时间。其次,制造业复工易,但吃喝玩乐的终端需求恢复难。我们可以采取集中化的管理做到复工防疫两不误,但是居民的生活习惯难以马上恢复,国家也三令五申“复工是为了防止经济长期停滞,还是希望大家保持警惕”,我不知道这种两点一线的生活模式还要持续多久。一旦终端需求无法启动,制造生产的东西就会囤为库存、占用现金,最终会干扰到企业生产。此外,经过16、17年的居民加杠杆,当前的居民负债率高,几个月的现金困境可能会损伤到中期居民对耐用品的购买力。其实无论是凯恩斯式的“雇人挖了再填、填了再挖”,还是货币政策的“直升机撒钱”,最终都是希望激发居民的终端消费,特别是对耐用消费品。而日本这么多年的刺激无果,很大程度是因为拥有财富的富人老人没有消费的欲望,这一点可以看看大前研一的《低欲望社会》。所以,即便大水漫灌可能也无法形成2009年居民抢购房产汽车的情景。最后,海外的蔓延和全球化受制。这几年一直有反全球化的浪潮,为此我们做了很多努力,希望有所化解。但很多时候天不遂人愿,这次的疫情可能又是一次反制。这个世界可能也只有中国有这样的制度和能力能够瞬间冻结,海外如何防止?一旦继续蔓延,且不论资金和资产的流动冲击,供应链是个大问题。我估计东京奥运会悬了,顺便说一句,上一次停掉的奥运会也是1940年的东京奥运会,原因居然和1938年的武汉会战有关,历史真是有趣!

基于以上原因,我们认为一季度可能并不能完全解决问题,上半年乃至全年都会受到影响,幅度暂时无法评估,要等待后续的数据和跟踪。当然,如果你认为一年、两年都是短期的一次性冲击,都在你的DCF模型中不算个事,那我实在无话可说。

经济不行看政策,这是A股乃至全球投资者在过去十年形成的习惯。纳斯达克能在周五最后时刻翻红也是基于POWELL的讲话,目前市场预计美联储3月18日100%降息。但是我们想说的是:政策某种程度也是内生的,也要看约束和空间。2008年全球的政策空间巨大,那个时候美联储在2004至2006连续加了16次息,降息空间巨大,还有很多非常规的货币工具可以用,中国居民的债务率很低,还有广阔的加杠杆空间。但现在,全球市场利率和国债收益率都在新低,美联储原则上讲只有六次降息机会,中国也面临通胀高企、债务率高和财政困难的局面。因此,这一次如何脱困而出,确实需要全球领导人的大智慧和精诚合作。

虽然我们也希望寒冬尽早过去,我们也相信春天必然到来,但是依然要做好长期战斗的准备。

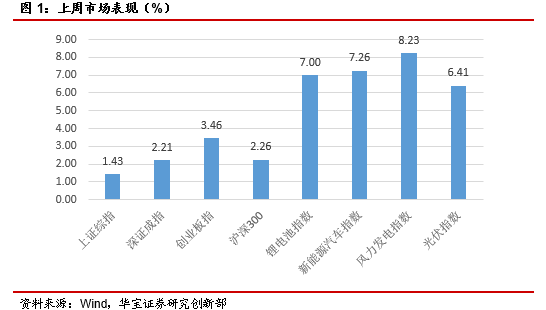

二、市场面的分析:已然100度

资产定价是二级市场的核心及魅力所在。巴菲特和达里奥都曾说过:定性是重要的,但是他们更加倾向于定量,因为只有这样才能形成投资决策。这就像一个分析员,过来跟你详细描述了上市公司的优劣好坏,但是当前的股价是否PRICE IN了呢?是应该买还是应该卖呢?该买多少呢?

策略也是如此!策略不是每天针对突发事件开电话会议,策略是要综合各个因素对市场做中期风险收益比的评估,据此制定投资方案。在此,我们仅分析当前市场最强的创业板指数,因为在一个风格不断强化的市场,一旦最强势的品种到头了,行情也就结束了。说起创业板,满眼都是泪。我们在2018年年底极度看好,连续给客户写了四份推荐的信,用各个角度去测算,并且在公众号写了唯一一篇直面市场的文章,因为我们觉得那是一个绝好的机会。但是我们发挥了所有的想象力也就看50%空间到1800点,并且在1750点减仓,然后看着趋势强化。这个实在没有办法,可能是长期职业的习惯,虽然我们当前管理的规模并不大,但是依然习惯做左侧,会犯过早抄底和提前离场的错误,后面慢慢修正。

我们在很多年前就知道:A股基本面会和市场面中期背离,不能太书生气。背离有两种:一种是基本面好,但市场面更好,例如07年和15年,这种只是市场过头;另外一种是完全背道而驰,例如1999年的5.19(当时经济很差,但是爆发一轮牛市)、2003—2005年的A股(当时经济已经见底,海外及H股都走牛了,但A股跌跌不休)。我们就参考上述两种测算当前创业板指数的热度,而我们当前面临的背离可能更像第二种。

测算一:参考 2009 和 2015

虽然创业板指数很强,但有一点可以肯定,这次绝对不是以创业板指为代表的新一轮牛市。什么叫新一轮牛市?在我入行的15年间,经历了两次大级别的牛市,分别是 2005—2007和2013—2015,这两轮牛市分别以主板和创业板为主角。期间还有一些反弹和小牛市,例如09年的“四万亿”和17年的核心资产。每一轮新的牛市一定是一个新的产业逻辑,不会重复,所以即便在2013—2015年那轮牛市,主板从2000点搞到5000点,它也只是配角,主角是创业板指数。因此不管当前创业板指数有多强,有一点可以肯定,它不是牛市的主角,因为这些公司的商业模式已经被证伪了,就像“四万亿”后“黄金十年”已经被证伪一样。

如果它不是牛市主角,那就只有两种可能。第一种是类似2009 年的主板,它只是指数从2015年6月的4039到2018年10月1184跌了70%以后的一次反弹,类似当年主板从6124到1664跌70%以后的反弹。如果是这种可能,主板当年也就反弹到3478,相当于一倍空间,到达 6124 点56%的位置,所以当前创业板指数高点2300也差不多了。并且由于4000点创业板的泡沫远比6124的主板大,而且“四万亿”对主板的业绩改善远远大于当前的创业板(过去一年创业板的业绩改善低于预期),所以原则上讲,创业板的反弹幅度不应该大于2009年的主板。

第二种可能就是现在市场上有某种主角,但是还不能以指数形式出现,例如所谓的科技股(当前还没有科技股指数),创业板也只是被带着走的配角,就类似2015年的主板。那么原则上讲这种配角的反弹不能超越当年的盛况,就像2015年的主板也就到5000点,无法超越 6124点。那就会有很多人说:创业板空间不是还是很大吗?当年的高点可是 4000点。问题是这类上涨要看PE和PB ,不能看绝对位置。5000点的主板和6124点的主板,虽然绝对点位接近,但 PE和PB 打折的厉害,6124点上证综指静态PE和PB分别是56.16和7.14,5000点的上证综指分别是22.3和2.65。而4000点创业板指数静态PE和PB是135.13和15.01,当前创业板指数静态PE和PB分别是50.85和6.14(即便考虑2019年的PE情况不会有太大变化)。似乎创业板指数PE还有很大的空间,但是问题是创业板指数只有100只股票,过去五年成分股发生了翻天覆地的变化,大市值公司加入本来就会拉低PE。因此,我们用更综合的创业板综指(囊括了了创业板所有的795只股票,不会受成分股变动影响),2015年高峰时期的PE和PB分别是151.75和12.92,而当前值是154.99和4.34。(以上数据全部取自WIND)

因此,2300点的创业板指数绝对处于沸点,即便按照当年的牛市模拟也已经如此。

测算二:参考 1999 年的 5.19 行情

有人说反正这次就不看基本面了,那我只能参照20年前的5·19行情。虽然从内心深处我很不认同这种比较,因为5.19的时候全市场只有773个股票、中国的名义GDP只有几万亿,当时没有机构、没有外资、做庄成风。

1999年5月19日行情启动,上证综指从1047.83点一个月上涨67%到1756.18点,然后展开为期半年的调整到1341.05点,然后再来一波67%的涨幅到2245.44点。巧得很,创业板当前795只股票,和当年的全市场差不多,创业板指从去年1月31日启动先来一波47%的凌厉涨幅,时间两个月,然后回调到1410点,和当年的5·19确实很像。那么即便按照当年的走势,再来一波同样47%的上涨,指数应该也就到2100点左右。当前的位置绝对也是高估了。

我们还有很多其他层面的测算,还会落实到行业和个股的相互验证、国际比较,限于篇幅,这里就不再展开。整体的结论如下:当前的创业板指绝对是100度的沸点。我们不能仅仅看到当前,关键是100度以后的市场是如何的?正如霍华德·马克斯在《周期》中所言:任何一次钟摆一旦回摆,不可能在中间停住,会摆向另外一个极致。

三、策略:等待也是一种策略

人生有很多无奈,投资亦是如此!即便我们通晓了基本面,市场也不一定按照基本面走;即便你知道市场已到沸点,也可能会先到120度去。就算你每天练习十小时,在一球定胜负的时刻,你可能还不如那个闭着眼睛把球投入的新丁。那既然如此,研究和分析的目的何在?

就像我2019年6月23日发表的文章《研究的意义》中所言:研究的意义可能不在于预判未来,而在于为当前的投资决策提供成败图谱。就像你打德州扑克的时候,你永远不可能因为猜测下一张牌会发什么而去下注,你只可能根据当前牌局的概率来下注。而这种当前牌局的概率就是通过研究获得的,我认为大部分策略不注重分析而只求预判是错误的。

周末有很多人问我对海外波动看法,其实玩全球宏观对冲是非常高阶的事。我反复阅读DALIO的《债务危机》,时常感慨,这得多强的资料收集能力、多高的抽象思考能力和多强的表达能力,才能写出这么一本书呀!DALIO不需要业绩,只因为他写过这两本书就足以让人尊敬。大师确实是因为投资理论、投资哲学和框架才有良好的投资业绩,可惜世人都本末倒置,不能从逻辑层面去思考大师的书籍,只是因为良好的业绩和寻求武功秘籍的心态去阅读,并最终质疑这只是说教、最本质的赚钱方法没写。我们应该感觉到幸福,因为已经有这么多书籍存在,大多冥思苦想的困惑都已经写到书里了。所以读书不是装人设,实是最直接、功利的提升之道。只是我不明白为啥还有那么多人宁愿读拼凑而成的研究报告、微信短文和够筹交错,都不愿意花点时间阅读。

海外无疑已经是危机模式,何去何从,我们无从得知。当然,危也是机,只有少数强人和赌徒能利用这种机会大赚,对于我们这种芸芸众生,保护好本金是一个更现实的选择。在大是大非面前,我们真的无法去预判未来,我们所能做的只有:针对我们熟悉的资产,能够以比较便宜的安全边际买入,用良好的基本面和榨干水分的估值来保护自己,而当前的A 股,显然不是这样。

基金产品缭乱复杂,如何挑选好基金?关注投基家后,投基君带你拨开云雾,研究分析合适你的基金,筛选出有道德的专业管理人,为你的基金投资组合保驾护航。

投基家

实战分析,客观中立

来源:凌鹏的策略随笔