来源:巴蜀养基场

17年累计收益1838.45%!平均年化高达18%!这是华夏回报混合交出的成绩单。关键是,华夏回报混合还只是一只“中风险”基金,其股票占比仅60%左右,要知道很多股票占比90%的基金,也达不到这样收益率。这只牛基也是当之无愧的分红王,17年多分红98次,是业内分红次数最多的主动权益型基金。(数据来自2020年4季报)

这样一只传奇基金过去6年多的掌印人,叫蔡向阳。现任华夏基金董事总经理,他已有13年证券从业经历,经历多轮牛熊考验,经验丰富。

据2020年第四季度报显示,他所管理的基金总规模高达605.80亿元。要知道全市场能拥有这种规模的基金经理屈指可数!除了张坤上千亿,能上600亿的只有华夏基金蔡向阳、广发基金刘格菘、景顺长城基金刘彦春、兴全董承非、易方达萧楠、汇添富胡昕炜。

华夏蔡向阳

一个不断升级的基金经理

蔡向阳10年的投资生涯中,经历过两次重大的投资框架层面的升级。

①从初期的“景气度投资“,到2016~2018年对“壁垒价值理论”的深刻认知;

②在近两年,又一次升级至”互联网型投资。

首先,不要小看这2次跃迁,因为很多投资人一辈子可能都被禁锢在同一个能力圈中,吃老本。毕竟,人的思维模式,认知层级,真的很难很难改变。

其次,每一次跃迁,并不是完全丢掉老的方法,而是在将老的方法“去粗取精”后,保留最有价值的部分继承,然后叠加上新的方法。相当于我们智能手机的一次“系统升级”——修改老版本的bug,新增更好的功能。

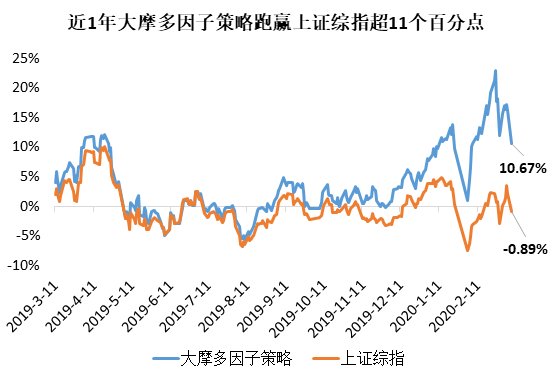

第一次“系统升级”——从“景气度投资“到“壁垒价值理论”。

在2016年后,中国经济复杂度越来越高,变化速率越来越快,景气度投资者需要腿勤,跑调研,感受变化,其实相当累。而壁垒型价值投资的选股理念非常清晰,简单概念即高ROE、高壁垒、高确定性成长。也是基于这样的原则,他通过深入研究,重点投资和配置了众多优质公司,特别是白酒,持有期间股价涨幅巨大。

以基于“壁垒价值理论”的华夏回报混合为例,重仓高ROE,高壁垒的白酒和家电。

数据来源:2020年第四季报

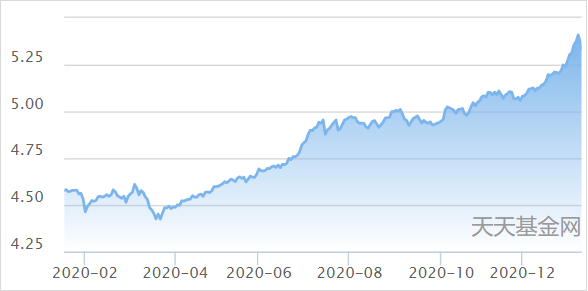

从蔡向阳管理以来6年多,一路呈现上涨态势,累计收益205.51%,平均年化18.2%!

数据来源:天天基金

数据来源:天天基金 数据区间:2014年11月27日~2021年1月27日

第二次“系统升级”——从“壁垒型投资”到“互联网型投资”。

就在近2年,世界变了,世界前十大公司有七个是互联网公司。

壁垒型的方法仍然有用,但出了很多壁垒理论覆盖不了的公司,这些公司出现了股价爆发增长,要了解这些公司的发展,必然要发展出一套独立于壁垒型投资的方法,来找到新型发展企业。

经过不断学习和研究,蔡向阳得出结论:

1.壁垒型投资的核心是通过产品、渠道、技术、品牌形成产品的超额价格,获得更高的利润。(就拿茅台来说,壁垒显然就是无可替代的“品牌”)。

2.互联网型投资的核心则是用更低的价格使消费者受益,最终形成更大的平台。长期来看,互联网型投资对壁垒型投资是不断打破的。特别是“渠道、产品、技术”这3个层面最容易被互联网打破,唯独“品牌”很难打破(如白酒)。

认知明确后,他要找的投资标的也更简单清楚了:优质互联网型公司,及不被互联网型公司颠覆的壁垒型公司。如果说“景气度投资“是初代系统,那么“壁垒型投资”算是2.0系统,“壁垒型+互联网型投资“则是最新的3.0系统了。

这个承载了他“升级后”思想和认知的产品就是成立于2020年3月的华夏睿阳一年持有混合(009011)——重仓了互联网巨头腾讯、美团;还有不会轻易被颠覆的壁垒型企业茅台、五粮液、迈瑞、中免。

数据来源:2020年第四季报

华夏睿阳

更加蓬勃的生命力

这只“系统升级”后的作品-华夏睿阳,更是表现出了蓬勃的生命力。就拿近期特别“颠簸”的行情来说,沪深300近半年涨幅仅17.71%,而华夏睿阳涨幅高达34.44%,比华夏回报还要高出10%!

数据来源:wind 业绩数据截至2021年1月27日

基金规模来自2020年4季报

除了这2只外,蔡向阳的“华夏稳盛灵活配置”成立3年多以来,累计收益131.17%,平均年化31.9%!还有两只次新基金,均成立于2020年3月的“华夏翔阳两年定开”和“华夏兴阳一年持有”累计收益分别为89.67%和71.60%。

(数据来源:wind 数据截至2021年1月27日)

超好的用户持有体验

蔡向阳管理的基金,还有一大特点——持有体验非常好。他善于严格控制回撤和风险,追求更低波动下更高的绝对收益。

就拿2020年的走势来看,去年可谓是黑天鹅满天飞——年初受疫情影响,各类资产暴跌,年中开启了一波牛市,下半年又回调和震荡。在这样风格切换频繁,行业机会快速轮动的一年中,蔡向阳表现如何呢?

华夏回报A的2020年业绩走势:

数据来源:天天基金

数据区间:2020年1月1日~12月31日

其他某基金的2020年业绩走势:

数据来源:天天基金 数据区间:2020年1月1日~12月31日

我们能明显看出,后者在2020年5月疫情缓和后冲得很快,但是在8月牛市过后,表现开始“疲倦”,业绩震荡下行。而华夏回报A则一直处于稳步上涨态势,几乎没有受到9月后市场大幅回调的影响。

就连加入了“高成长性&高波动性”的互联网科技行业的华夏睿阳一年期,在2020年下半年依然“稳步上涨”。

数据来源:天天基金 数据区间:2020年3月18日~12月31日

数据来源:天天基金 数据区间:2020年3月18日~12月31日---------------------------------------------------

关于如何选择“基金经理”,市场上往往有2种声音:

1.要选择坚守自己“能力圈”的基金经理,知道自己哪些懂哪些不懂,这样才能提高投资的正确率。

2.选择“不断成长、不断突破”能力圈的基金经理,虽然过程中有“踩坑”的可能,但是,长期历练下来,能抓住更好的机会,获得更超额的回报。

我们该怎么选择呢?

无论是对个人成长、企业发展还是投资,成长是永恒的圣杯。什么叫成长?匀速慢跑不是成长,加速跑才是成长。或许,一直坚守能力圈,确实会提高成功率,但是必然会失去更多更好的机会。而一个善于“更新迭代”自己能力圈的基金经理,才是更符合这不断进步的时代。

所以,我看好不断成长,不断升级的蔡向阳,特别是承载“新系统”、3.0版本的华夏睿阳一年持有(009011),在沿袭华夏回报的价值投资策略的基础上,新增了互联网,医药等高成长性产业龙头股,力争为持有人带来良好的投资回报!