突然受捧,大量债基频频提前结束募集,更有提前结束开放期,股债“跷跷板”效应又来了?

财联社(北京,记者 黎旅嘉)讯,春节假期以来,此前持续火热的基金发行市场在A股市场调整之下遭遇“倒春寒”。

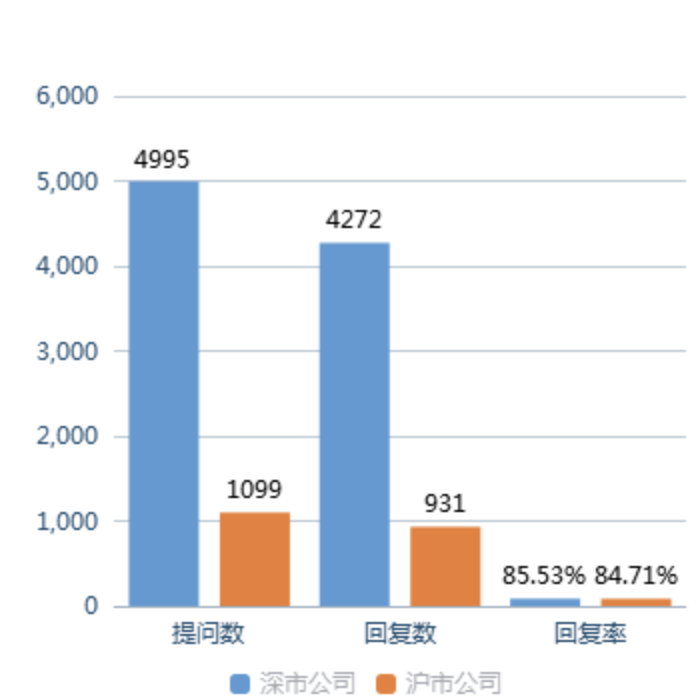

在此背景下,Wind数据却显示,自2月18日至3月24日,仍有共计49只新发基金提前结束募集,其中占比1/3的是债基。此外,一些正在开放期的债券型基金,也纷纷宣布提前结束开放。

可见,伴随着近期债券市场的回暖,此前一度不为市场所看好的债基已再度受到资金关注。业内人士表示,债基热销的背后,或是因为近期密集分红的市场效果。同时,由于春节后国内债券市场相对稳定,因而在A股市场持续调整之下债券基金吸引力上升以及近期不少债基重新“开门迎客”,恢复大额申购等交易,这些都使得资金更加青睐债基。

债基频频提前结束募集

近期A股市场持续震荡之下,权益类基金发行遇冷,而债基却愈加被资金关注。本月以来,多只债基提前结束募集。进一步来看,自2月18日至3月24日,共计49只新发基金提前结束募集,其中占比1/3的是债基。如3月18日,中银证券发布公告称,旗下中银证券汇福一年定期开放债券型基金提前结束募集。

无独有偶,3月17日,新华基金发布公告称,原定募集截止日为2021年5月31日的新华利率债基金自2021年3月17日(含当日)起不再接受投资者的认购申请。招商基金也在同一日公告,旗下招商添逸1年定期开放债券型基金提前结束募集,募集截止日由原定的2021年3月19日提前至2021年3月16日。

相较之下,权益类基金方面却频频出现延长募集截止日的公告。Wind数据显示,自2月18日至3月24日,在公布调整募集期的86只基金中,有37只是延长募集期,其中多数为权益类基金。

此外,一些正在开放期的债券型基金,也纷纷宣布提前结束开放。

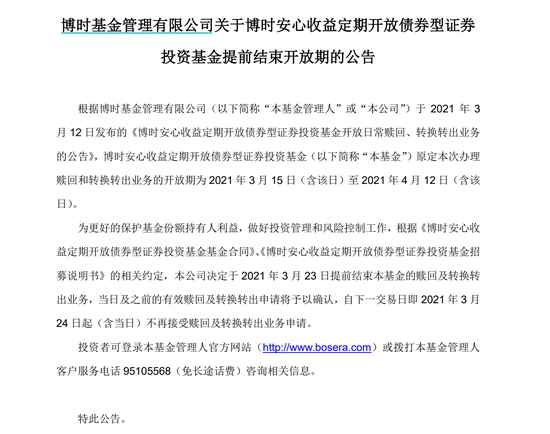

如3月20日,博时基金在关于博时安心收益定期开放债券型证券投资基金提前结束开放期的公告表示,博时安心收益定期开放债券型证券投资基金(以下简称“本基金”)原定本次办理赎回和转换转出业务的开放期为2021年3月15日(含该日)至2021年4月12日(含该日)。

为更好的保护基金份额持有人利益,做好投资管理和风险控制工作,根据《博时安心收益定期开放债券型证券投资基金基金合同》、博时安心收益定期开放债券型证券投资基金招募说明书》的相关约定,决定于2021年3月23日提前结束本基金的赎回及转换转出业务,当日及之前的有效赎回及转换转出申请将予以确认,自下一交易日即2021年3月24日起(含当日)不再接受赎回及转换转出业务申请。

类似的是,3月17日,渤海汇金证券资产管理有限公司发布公告表示,旗下渤海汇金汇添益3个月定期开放债券型基金提前结束第十一个开放期。3月15日,中金基金也发出了关于中金新润3个月定期开放债券基金提前结束开放期的公告。

债基已进入配置区间

业内人士表示,债基热销的背后,或是因为近期密集分红的市场效果。同时,由于春节后国内债券市场相对稳定,因而在A股市场持续调整之下债券基金吸引力上升以及近期不少债基重新“开门迎客”,恢复大额申购等交易,这些都使得资金更加青睐债基。

事实上,近期债券市场回暖较为明显。3月23日,国债期货继续小幅震荡走高,10年期主力合约涨0.1%,5年期主力合约涨0.03%。而从3月19日算起,国债期货主力合约已经悄然走出“三连阳”。

中信证券研究所副所长、首席FICC分析师明明表示,“近日债券市场情绪有所回暖,一方面是国内货币政策始终维持稳健操作,银行间流动性环境较为宽松,资金利率维持平稳运行;另一方面,近期市场没有明显的利空发酵;此外,股票市场、大宗商品市场下跌之下的跷跷板效应也有所显现。”

进一步来看,明明表示,“我认为当前债券市场确实处于磨底阶段。”3月份以来债券市场对通胀、出口、金融数据、经济数据超预期增长的利空钝化就是债熊尾部、利率顶部的特征,10年国债到期收益率3.3%被多次整固后,站在当前位置市场也没有进一步做空的动力和空间。更为重要的是,通胀、经济基本面将在二季度遭遇拐点,货币政策也将更关注债务风险,广义流动性收敛的中长期确定性利好也会逐渐显现。当前较为一致的预期可能会导致配置盘力量加速入场。全年看10年国债到期收益率的高点就在3.3%左右。

展望债券市场走势,金鹰基金固定收益部副总经理、基金经理龙悦芳表示,“2008年以来的五轮债券熊市平均时长是1年零2个月,本轮债市转熊已持续11个月,市场利率回到了2019年的水平,债市接近熊市尾部。长期看,经济增速下降,债券收益率的高点也会下移,预计本轮利率高点不会超过2018年。”她同时强调,经济仍在复苏的过程中,信用收缩预期尚未完全兑现,债券趋势性机会还需等待。在降低实体经济融资成本和保持流动性合理充裕的政策基调下,政策利率或保持稳定,市场利率围绕中枢上下波动的概率较大。

从债券基金较佳的配置时点角度而言,龙悦芳认为,鉴于债市处于熊市尾部,箱体震荡的概率较大,投资者可以在利率冲高时布局,切忌追涨。在债市趋势性行情来临前,重点配置中短债,行情确立后转至中长债增厚收益。