来源:浦银安盛基金

2021.3.15-3.19

债市焦点

1. 1-2月工业增加值同比增长35.1%,比2019年同期增长16.9%,社零同比增长33.8%,较2019年同比增长6.4%,固定资产投资同比增长35%,比2019年同期增长3.5%。

2. 人行建议制定金融稳定法。报道称拜登计划1993年以来首次主要的联邦加税方案。

3. 美联储上调对今年的经济预期,预计通胀触及2.4%,专业人士认为通胀的上行是短暂的。

4. 欧洲央行行长表示尽管欧元区物价上涨,但欧洲央行不会对通胀做反应。

5. 美债十年收益率上升8.8BP,突破1.6%位置,美国2月PPI同比2.8%高于市场预期。

债市走势回顾

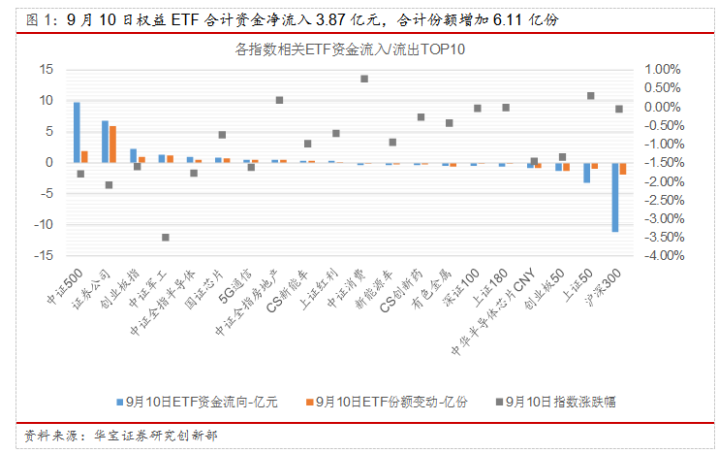

经济数据超预期,债市反应钝化,收益率曲线平坦化。1-2月工业增加值同比增长35.1%,比2019年同期增长16.9%,社零同比增长33.8%,比2019年同比增长6.4%,固定资产投资同比增长35%,比2019年同期增长3.5%。地产开发投资同比增长38.3%,比2019年同期增长15.7%。经济数据总体超出市场预期,显示目前经济维持复苏态势,但债券市场反应钝化。上周全周,中债国开1Y收益率上行3.5BP,3Y、5Y和10Y收益率分别下行1.8BP、2BP和2.2BP,收益率曲线平坦化。

图1:国开债10Y现券收益率

单位:%数据来源:wind,截至2021.3.19

债市策略

1. 基本面方面,近期市场对于后续经济走势的预期分歧加大,部分观点认为,近期PMI数据已经连续两个月回落,且海外复产的展开也将抑制后续国内出口增速,叠加近期房地产调控加强,因此国内经济已经见顶;但也仍有部分观点相信经济仍然存在一定上行惯性,尤其是通胀上行的惯性将对货币政策形成明显的约束。

2. 即将公布的3月份各项数据,将成为验证上述不同经济预期的重要证据,因而意味着4月上、中旬的数据披露期,可能是债市收益率打破目前窄幅震荡状态的时间窗口;在即将公布的各项数据中,尤其需要关注房地产销售相关数据,因为今年1月下旬住建部开始推动主要城市进行房地产调控,而各地的具体调控措施在2月春节前后陆续推出,3月份销售数据将是检验目前调控政策效果的第一个窗口,如果销售回落明显,则当前债市胶着的状态,有望开始向偏多的方向倾斜。

3. 流动性方面,3月以来,银行间资金面维持相对宽松的状态,但截至目前,本月人行OMO没有主动净投放任何资金,并且还在几个到期量为200亿的交易日继续进行100亿的OMO操作,全月截至目前净投放量是-300亿;从上述操作看,3月很可能是未来一段时期内资金面最宽松的月份之一,后续资金利率相对目前升高的概率较大。

4. 海外方面,美国1.9万亿美元刺激政策通过,后续可能还有进一步的3万亿基建刺激政策;海外股市逐渐从前期担心通胀压力迫使联储收紧货币政策,转向担心大规模刺激政策伴随的税率上调,可能威胁到美股上市公司的EPS;总体看来,海外风险资产市场的波动期尚未结束。

后市展望

利率债市场方面,综合来看,目前处于3月下旬的统计数据“真空期”,债市收益率窄幅震荡的状态可能正在接近尾声;后续地方债发行启动的利空,已经在市场上得到了较多的讨论和price in,而3月份经济数据的情况才是更大的不确定性;其中较为值得重点关注的数据为社融及房地产销售数据,若这两项数据转弱明显,则市场对于债市收益率将上行的担忧有望得到缓解。

信用债方面,市场上信用分化的情况仍在持续,市场资金主要集中在高评级短久期,目前中高评级短久期信用债的信用利差已经处于历史低水平,而低评级信用债利差分位数处于历史高水平。考虑到3-4月份信用债集中到期偿还压力较大,近期有多支债券取消或延迟发行,部分企业再融资压力较大。在资金并不宽松的情况下,爆出信用风险事件的概率较高。暂时不建议下沉资质,信用策略上,建议配置仍以高流动性短久期信用债为主。

可转债方面,债券方面,1-2月数据显示经济生产强+需求弱,其中工业生产偏强,两年平均增长8.1%,主要原因在于就地过年的内部逻辑以及海外生产和需求复苏的外部动力;制造业投资回落,与强劲的企业中长期贷款数据有所剥离,或与企业资本开支计划年后落实有关,因此后续制造业投资将有较大弹性;房地产投资韧性仍强,因为房企加快施工和推盘,下半年在调控政策、拿地和新开工弱的背景下将有所压力;基建投资延续弱势,托底必要性下降和专项债缺位指向今年弱基建;消费增速边际放缓,与疫情反复抑制社交消费、就地过年削弱春节消费有关。除了数据外,债券对美债收益率上行、地方债重启发行等利空因素也较为钝化,与资金面宽松、机构仓位偏低有关,但交易空间仍较为有限。

股市方面,美债收益率上行依旧是影响股市短期走势的核心变量,在盈利有望加速改善的背景下,美债利率上行的影响可能边际减弱,至少在突破2.0%之前,我们认为尚未有转为熊市的风险。

大类资产中,股票存在结构上的机会,仍优于偏于震荡的债券。股票中的高估值成长股的相对收益和估值在利率走高背景下会有压力,而中小盘成长股可能有超额收益。背后的逻辑是全球经济共振复苏下,各行业业绩开始同步回升,高增长将不再稀缺,当前高估值的大盘股基本面相对优势不明显。行业配置层面,看好低估值的金融地产等行业,以及有色、化工等顺周期涨价品种。

风险提示:基金有风险,投资需谨慎。以上数据来源Wind。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。本资料归我公司所有,未经书面许可,任何机构和个人不得对所述内容进行任何有悖原意的删减或修改。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益,不代表未来业绩的预示或预测。基金投资有风险,敬请投资者在投资基金前认真阅读《基金合同》、《招募说明书》等基金法律文件。