如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

新浪财经讯 3月27日,上投摩根锦程养老五年持有期混合(FOF)(009161)正式发行,募集期为2020-03-27至 2020-04-24。比较基准:中证800指数收益率*75%+中证综合债指数收益率*20%+活期存款利率(税后)*5%。

该产品目标风险投资策略,细分到具体的资产类别,将根据投研团队的长期资本市场观点对各类型资产的风险收益特征进行判断。通过自下而上的方式优选基金,研究过程中综合运用定量分析和定性分析的方式,通过层层筛选,优选符合要求且能在中长期创造超额收益的基金构建投资组合。

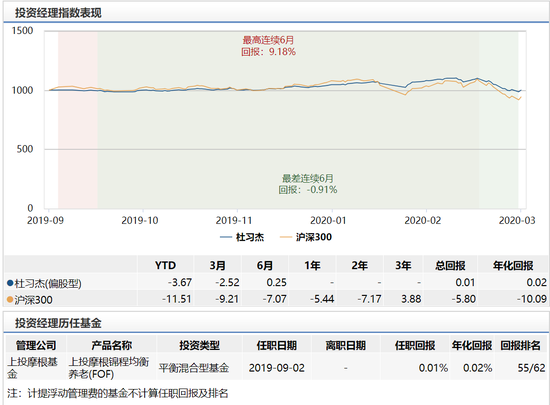

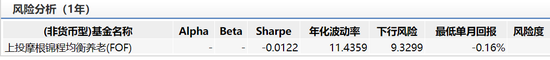

基金经理杜习杰, 11年证券、基金从业经历,投资经理年限 0.57年,历任管理基金数 1只,在任管理基金数 1只,在管基金总规模 2.14亿。自2019年9月2日管理上海摩根锦程均衡养老(FOF)至2020年3月24日,任期总回报0.01%,跑赢沪深300指数,回报排名55/62。1年风险分析,下行风险9.32%。

策略:目标风险策略 自下而上的方式、定量和定性分析优选基金

投资目标:通过将资产分别配置于高风险类资产和其他资产,控制投资组合的风险收益水平,并自下而上精选基金,力求实现基金资产持续稳健增值,为投资者提供适应其风险承受水平的养老理财工具。投资组合比例为:本基金将不低于80%的基金资产投资于其他基金份额;投资于股票、股票型基金、混合型基金和商品基金(含商品期货基金和黄金ETF)等品种(均包含QDII)的比例合计原则上不超过80%。

目标风险投资策略:大类资产配置策略、主动管理型基金投资策略、指数基金投资策略、股票投资策略、债券投资策略、证券公司短期公司债投资策略、资产支持证券投资策略。

细分到具体的资产类别,将根据投研团队的长期资本市场观点对各类型资产的风险收益特征进行判断。具体而言,管理人通过对宏观经济环境、财政政策、货币政策、产业政策的分析和预测,评估国内股票及债券、海外股票及债券、大宗商品、另类资产等各资产类别的风险收益特征,并加以分析比较,形成对不同资产类别长期走势的预期。在此基础上,确定基金资产在各细分资产类别间的配置比例。本基金定期结合策略观点,修正资产配置,实现细分资产类别的动态调整。

主动管理型基金投资策略:通过自下而上的方式优选基金,研究过程中综合运用定量分析和定性分析的方式,通过层层筛选,优选符合要求且能在中长期创造超额收益的基金构建投资组合。首先,本基金管理人将通过初步的定量指标筛选出历史业绩表现良好(主要考察绝对收益、超额收益以及同类排名等指标)、规模适中、流动性较好的基金。其次,结合尽职调查结果以及公开数据,对基金经理进行深度访谈,将定量与定性分析相结合,对基金经理的投资管理能力、投资流程和风格形成结论,筛选后将不同投资风格/策略的代表性基金列入未来基金构建投资组合的核心池。目前将主要投资于本基金管理人旗下的公募基金以及摩根资产管理(J.P. Morgan Asset Management)旗下的香港互认基金,并根据定量及定性分析策略优选标的基金。摩根资产管理主要是指与上投摩根存在关联关系的摩根资产管理旗下的法人实体,包括但不限于JPMorgan Funds (Asia) Limited等。未来本基金管理人本着审慎尽职的原则,可将投资范围逐步扩展至其他管理人旗下的公募基金,以丰富本基金的投资组合。

基金经理:杜习杰在任1只产品管理总规模 2.14亿 半年任期总回报0.01%

杜习杰, 11年证券、基金从业经历,5年投资经理年限,上海财经大学金融学硕士。2008年7月至2011年5月在长信基金任研究员。2011年6月加入上投摩根基金管理有限公司,曾任研究员,行业专家,量化投资部投资经理。2019年9月起任上投摩根锦程均衡养老目标三年持有期混合型基金中基金(FOF)基金经理。投资经理年限 0.57年,历任管理基金数 1只,在任管理基金数 1只,在管基金总规模 2.14亿。自2019年9月2日管理上海摩根锦程均衡养老(FOF)至2020年3月24日,任期总回报0.01%,跑赢沪深300指数,回报排名55/62。1年风险分析,下行风险9.32%。

数据来源:WIND 截止日期:2020-03-24

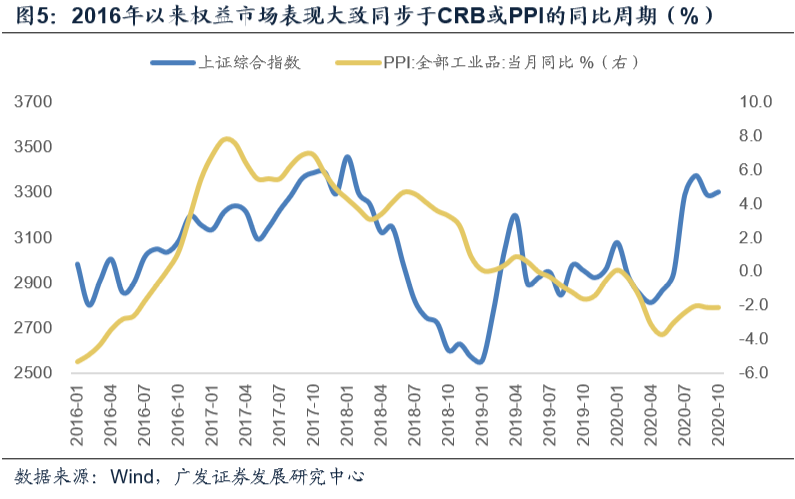

数据来源:WIND 截止日期:2020-03-242019年底,杜习杰展望表示,A股估值处于历史较低分位数,具有较强吸引力,外资持续流入,基金因此看好A股配置机会。港股的风险事件得到阶段性释放,市场风险偏好逐渐提升,估值将进一步得到修复,超配港股。美股虽然有基本面支撑,但估值较高,中性配置;日股估值处于历史较低位置,具有较强吸引力。一季度债券市场仍面临通胀上行风险,此外专项债提前下达,挤压部分国债、国开债的配置需求,债券整体上低配。海外债券方面,经济增长放缓、货币政策宽松,通胀远低于目标,基本面有利于信用债,其中新兴市场优于发达市场。REITs与传统资产相关性较低,且经济后周期利好该类资产,另类资产仍以REITs为主。