2020年第一季度,A股将夺得全球IPO数量、募资金额的双料冠军。

据证监会披露的最新IPO排队企业名单显示,截至到2020年3月26日,IPO排队企业数量为416家(不含科创板),其中主板157家、中小板76家、创业板183家。

3月27日晚间,证监会核准了4家企业的IPO批文,分别为:上海锦和商业经营管理股份有限公司、北京万泰生物药业股份有限公司、安徽鑫瑞达科技股份有限公司、天津锐新昌科技股份有限公司,均未披露筹资金额。

新三板转IPO专场!3家企业全部过会

随着国内疫情防控趋势向好,全国各地迎来了复工季,资本市场也同样如此。据证监会官网披露,3月26日,3家企业首发上会,3家全部过会。

此外,原定于3月26日上会的上海罗曼照明科技股份有限公司,因尚有相关事项需要进一步核查,取消审核。

截至目前,共有40家企业上会(不包括科创板),39家获通过,1家被否,通过率高达97.5%。 鼠年IPO过会率保持100%。

值得一提的是,以上4家公司均来自新三板。其中,图南股份、科思股份已经摘牌,交大思诺、罗曼股份仍处于挂牌状态,堪称新三板IPO专场。而刚刚过会的3家企业,拟上市板块均为创业板。

交大思诺招股书显示,交大思诺主营业务为轨道交通列车运行控制系统关键设备的研发设计、组织生 产、销售及技术支持。

图南股份主营业务为高温合金、特种不锈钢等高性能合金材料及其制品的研发、生产和销售。

科思股份主要从事日用化学品原料的研发、生产和销售,产品包括防晒剂等化妆品活性成分、合成香料等。

根据证监会最新公告,4月2日(下周四),仅有1家企业即将上会审核:

扬州海昌新材股份有限公司(首发)

IPO辅导不足一月,寒武纪闪电"闯关"科创板

本周科创板IPO又迎来一家硬核明星科技公司:中科寒武纪科技股份有限公司,系国内人工智能芯片领域的龙头企业。

3月26日晚间,上交所官网显示,寒武纪的科创板上市申请获受理,正式开启闯关科创板IPO。

据招股说明书显示,公司拟募集资金不超过28.01亿元,其中7亿元投入到新一代云端训练芯片及系统项目、6亿元投入新一代云端推理芯片及系统项目、6亿元投入新一代边缘端人工智能芯片及系统项目,9亿元用于补充流动资金。

实际上,早在寒武纪宣布IPO之前,公司已经接受了多轮融资,其中不乏阿里巴巴、中科院创投等知名企业及投资方。招股说明书中表示,截止2019年9月,寒武纪共经历6次增资和3次股权转让。

根据股权结构,南京招银出资8亿元,获得寒武纪上市前3.61%的股权,粗略计算得知,寒武纪在经历6轮融资后估值约221.6亿元(约31.26亿美元)。

以221.6亿元的估值计算,寒武纪的创始人、董事长陈天石合计持有公司34.36%的股份,其身价已超过76亿元。

寒武纪的股权结构

值得关注的是,于26日获得上市申请受理的寒武纪,其实在2月29日才传出接受上市辅导,拟登陆科创板的消息,短短一个月不到的时间来看公司走过的进程,寒武纪在IPO之路上可谓“神速”前进。

而本次登陆科创板如果一切顺利的话,不仅是寒武纪发展历程的大事,还将为人工智能产业等科技创新发展注入强心剂。

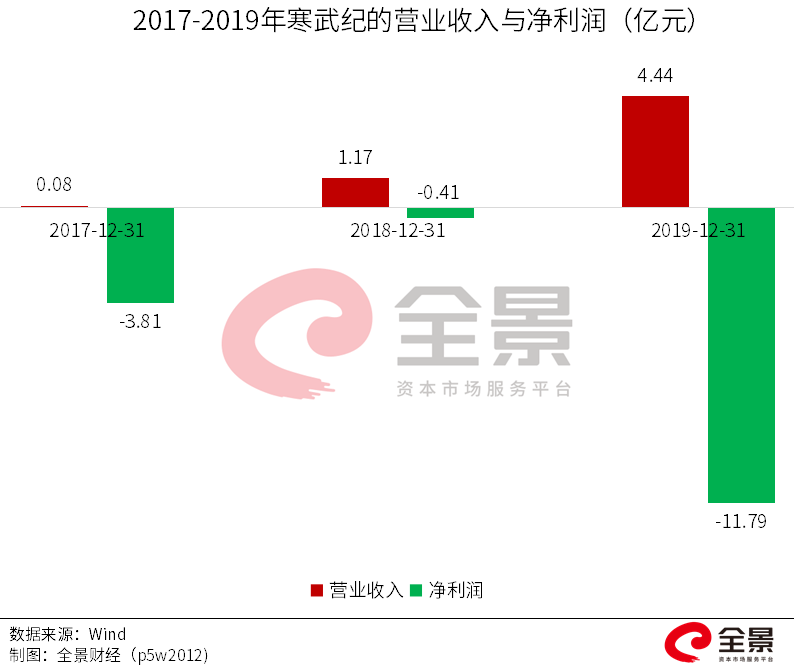

值得一提的是,寒武纪目前仍处于亏损阶段。财务数据显示,寒武纪2017年、2018年和2019年的营业收入分别为784.33万元、1.17亿元、4.44亿元,归属于母公司所有者的净利润分别为-3.81亿元、-4104.65万元、-11.79亿元。

不仅如此,截至2019年12月31日,寒武纪累计未分配利润为-8.55亿元。而据其招股书显示,截止2019年底,寒武纪共计46.68亿的资产中,货币资金3.83亿元,其他流动资产(结构性存款及理财)39.2亿元,现金流仍非常充沛。

虽然,寒武纪的亏损巨大,但其营业收入增长却非常迅猛,2018年增速高达1362%,2019年增速仍保持在278%的高位。

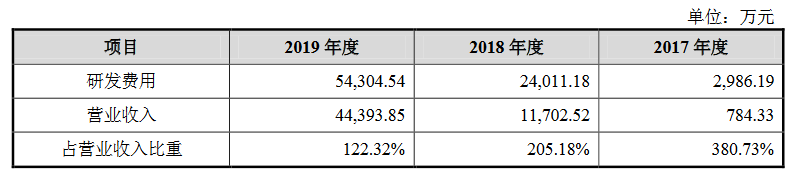

而其持续亏损,与寒武纪的巨大研发投入密切相关。据招股书显示,2017年、2018年和2019年,公司研发费用分别为2986.2万元、2.4亿元、5.4亿元,连续3年研发费用均超过当期营业收入。

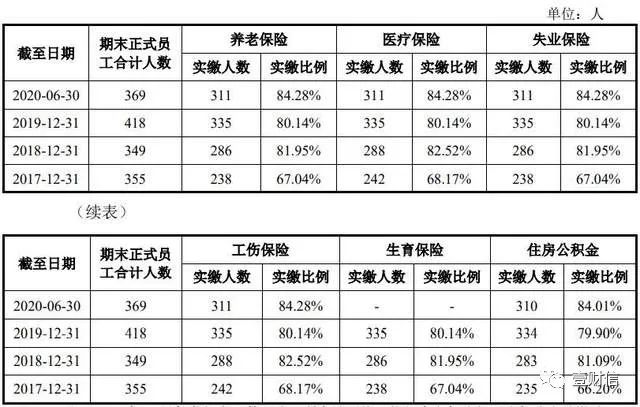

对研发的投入堪称疯狂,且寒武纪的绝大部分员工均为研发人员。据招股书显示,截至2019年12月31日,公司拥有研发人员680人,占员工总人数的79.25%;拥有硕士及以上学历人员546人,占员工总人数的63.64%。

A股,2020年一季度夺得全球IPO冠军

Wind数据显示,截至3月27日,2020年以来A股共有51家企业已经完成IPO,首发募集资金合计达786.2亿元,而2019年同期的数据仅为31家,同比增长64.52%。其中,科创板扮演重要角色,今年以来有24家企业在科创板实现IPO,占前3个月IPO企业总数比例为47%。

据安永的数据显示,2020年第一季度,A股将夺得全球IPO交易量、筹资金额的双料冠军。报告显示,大中华区第一季度交易数量较去年同期增长34%(90宗),筹资额较去年同期上涨104%(132亿美元)。其中,A股IPO共计筹资额113亿美元;港交所IPO共38宗,筹资额18亿美元。

从全球交易所范围看,按交易量计,港交所和上交所分列全球前二;按筹资额计,得益于第一季度全球最大IPO京沪高铁的成功上市,上交所以98亿美元独占鳌头。

谈及前三个月国内IPO表现,独立经济学家宋清辉表示,今年以来的新冠肺炎疫情对全球经济、企业活动和IPO均有一定影响。

“不过,从国内企业IPO情况来看,主要是对审计进度有短暂影响,这一阶段目前基本已过去。而外界关注的科创板上市委审议会议此前也已重启”。宋清辉预计,2020年A股整体的IPO节奏仍将保持平稳。

A股分拆上市潮!“急先锋”却被立案调查

3月,A股迎来了分拆上市“浪潮”。最近几天,广电运通、延安必康、安正时尚等公司先后发布了分拆上市预案。仅今年3月份以来,已有6家公司公布了分拆上市的预案。

截止目前,A股共11家上市公司披露“A拆A”的分拆上市预案。这批分拆上市急先锋为:中国铁建、上海电气、上海建工、紫江企业、生益科技、东山精密、厦门钨业、联美控股、广电运通、延安必康、安正时尚。

其中,饮“头啖汤”的中国铁建分拆子公司至科创板上市已获得港交所同意。另一家急先锋延安必康刚公告分拆上市却引来深交所的关注和证监会的立案调查。

3月25日晚间,延安必康公告称,公司拟分拆子公司九九久至创业板上市。值得注意的是,延安必康曾于2015年借壳九九久上市。

对此,深交所火速下发关注函,要求公司针对是否存在上市主体重复上市以及九九久盈利能力等情况作出说明。而证监会表示,因延安必康涉嫌信息披露违法违规,证监会决定对公司进行立案调查。

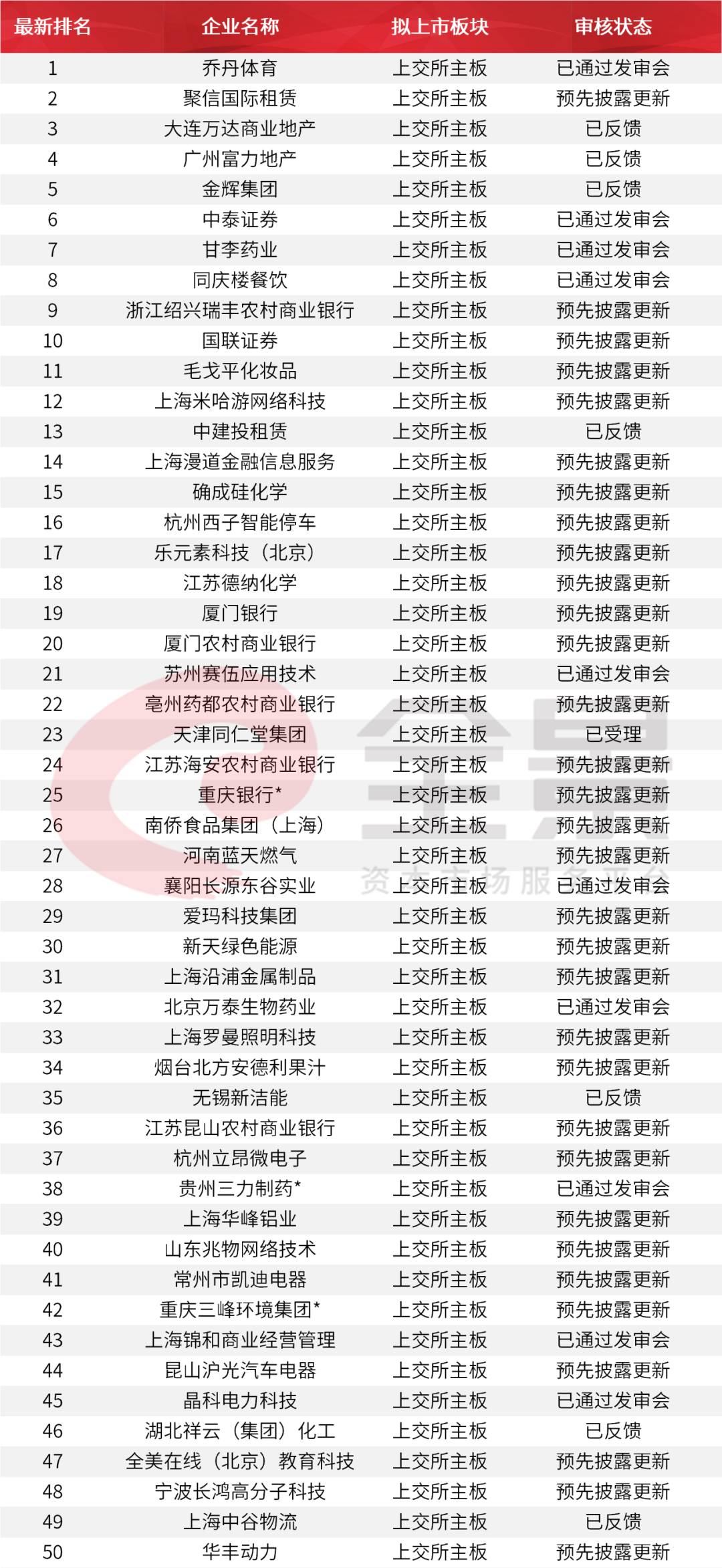

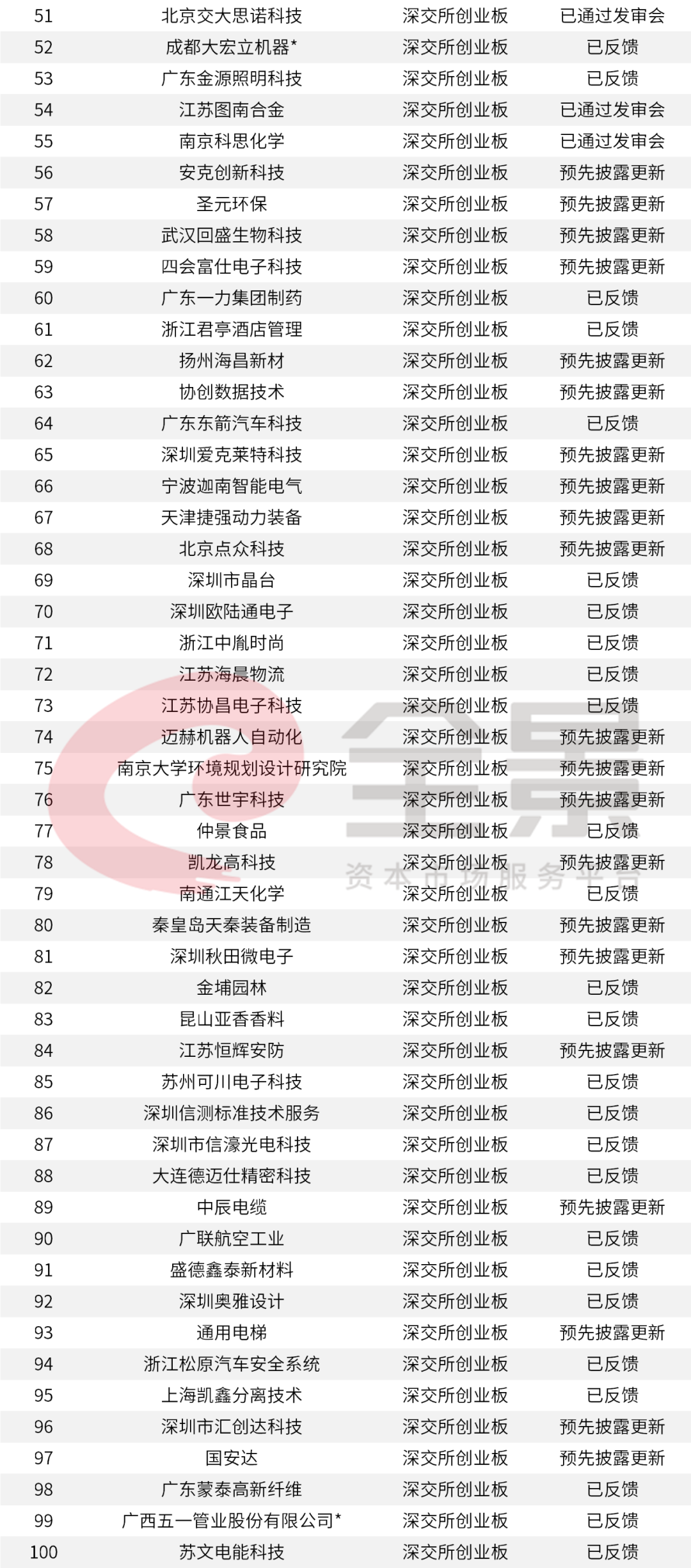

最新拟IPO企业排队名单

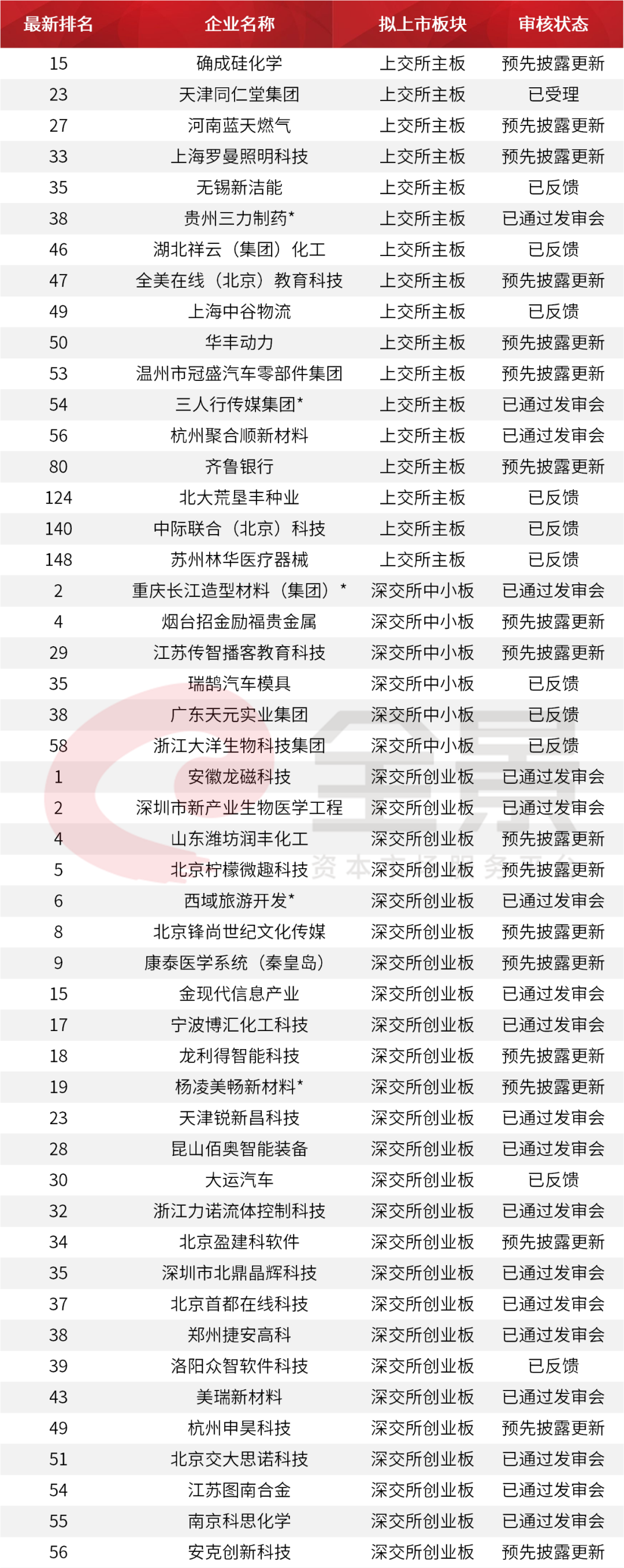

新三板拟IPO企业排队名单

带“*”为西部12省区市及比照执行的地区首发在审企业。

带“*”为西部12省区市及比照执行的地区首发在审企业。