“如果说大基金公司还能‘大口吃肉’,那么留给一些小公司‘喝汤’的机会都越来越少了。”业内一家小型基金公司副总的感慨,也几乎是行业的真实写照。

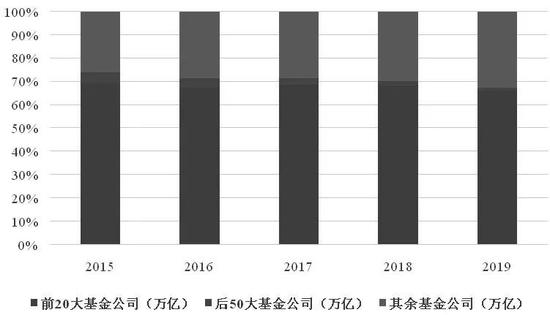

那么,小基金公司究竟有多难!小编给你看一个数据,规模排名后50家基金公司,占全行业基金公司数量超过三分之一,但管理规模的行业占比却仅剩下1%。

看看下图,行业后50家基金公司,管理资产总值占全市场的比例从2015年的5%逐年下降。

数据来源:Wind、好买基金研究中心

管理规模连年下降!

在基金业整体规模不断攀升的背景下,一批公司的管理规模却连年下降。

例如,天治基金成立于2003年,截至2019年末,基金管理规模只有27.19亿元。2007年末,天治基金的管理规模尚有84.62亿元。

没有对比就没有伤害,同样在2003年成立的广发基金,截至去年年末,基金管理规模已经超过5200亿元。

或许你难以想象,一家成立了近八年的公司——华宸未来基金,目前公司旗下只有2只基金,管理规模仅2.33亿元。其中,华宸未来价值先锋成立于今年1月,是一只发起式基金,发行规模8446万元,这也是华宸未来时隔6年后再度发行新产品。

华宸未来因其子公司存在合规性问题,曾被证监会处以暂停新业务三个月的处罚,暂停业务范围包括母公司和子公司。

一批老基金公司做不大,新入局者如果不像睿远基金这样自带”流量”,日子也不好过。

2017年成立的国融基金,自2018年以来合计发了8只基金,其中,国融稳康债券基金募集失败,截至去年年末,该公司旗下基金管理规模只有8.16亿元,每只基金平均规模1亿元。

基金规模持续缩水的背后是高管的出走。2019年3月,张静担任国融基金副总经理,12月,张静因个人原因离职。今年2月,国融基金副总经理黄向武也因个人原因离开公司。

截至2019年年末基金管理规模低于10亿元的基金公司

数据来源:天相投顾

难以摆脱亏损局面

随着上市公司年报以及定增预案的披露,目前已有30多家基金公司2019年经营业绩浮出水面。

“一半是海水,一半是火焰。”6家大型基金公司去年净赚超过10亿元,多家小基金公司仍然在盈亏平衡线上挣扎,南华基金、浙商基金2019年净利润均为负。

以浙商基金为例,2019年净利润同比增长16.74%,但依然亏损。梳理浙商基金近10年净利润发现,2016年、2017年浙商基金在连续亏损6年后终于扭亏为盈,但是2018年再度开始亏损。

事实上,浙商基金也在积极寻求转型。浙商基金总经理聂挺进日前在接受采访时曾表示,以人工智能构建新型基金公司,但从短期来看,效果并不尽如人意。

2019年9月成立的人工智能基金——浙商智能行业优选混合发起式基金,截至今年4月1日,成立以来收益为负,今年以来收益为-8.86%。

股东增资钱不够”烧”?

面对生存考验,多家小基金公司不得不增资。

例如,华润元大基金的注册资本从3亿元提升至6亿元;英大基金宣布公司注册资本由人民币2亿元增加至3.16亿元;国融基金的注册资本由1亿元增加至1.3亿元。

“规模较小的基金公司增加注册资本大概率是因为注册资本不足。对于一家基金公司而言,一年最少的基本开支也需要3000多万元,有一定经验的投研人员年薪一般不低于50万元,而且还要负担高管、运营风控、财务等人员的薪酬。”上述研究员补充道,基金综合管理费率大概1%左右,要覆盖每年3000万元的成本,管理的基金规模至少要在30亿元以上,此外,相比于大基金公司,小基金公司在基金销售渠道的话语权更弱,发行新基金的时候要付出更大的成本。

“有些小基金公司股东方力量不强,生存更为艰难。大基金公司有品牌、有人才、有资源,而且越来越拼,留给小公司的生存空间越来越小。”谈起行业发展趋势,一家小型基金公司的副总感慨,“如果说大基金公司在‘吃肉’,那么留给一些小公司‘喝汤’的机会也越来越少了。”

在方正证券分析师朱定豪看来,未来十年,公募基金管理规模会进一步扩大,尤其是股票管理规模会扩大,但行业可能会进一步向头部集中,大平台和精品店两种发展模式是大势所趋,前者的代表是华夏、易方达等机构,后者的代表是东方红、天弘等机构。大平台拥有齐全的产品线、风格稳健,还可以深度参与社保基金和企业年金管理。